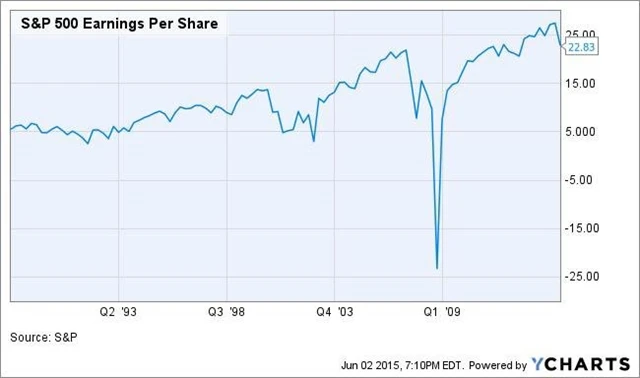

Vyšší zisk na akcii S&P 500 jako důsledek zpětných odkupů? Ani náhodou!

Mnozí komentátoři tvrdí, že růst zisku na akcii (EPS) indexu S&P 500 není způsobený ničím jiným než masivními zpětnými odkupy akcií, s nimiž se v poslední době roztrhl pytel. Pokud by tomu tak skutečně bylo, znamenalo by to pro investory zásadní problém. Naštěstí se ale má všechno trochu jinak.

Zisk na akcii (EPS) společnosti se nepřepočítává na celkový počet jejích akcií, ale jen na počet akcií určených k veřejnému obchodování. Když se obchoduje s méně akciemi, měl by ukazatel EPS růst. Ti, kdo tvrdí, že zisky na akcii indexu S&P 500 rostou jen díky zpětným odkupům, jedním dechem dodávají, že toto manipulování s hospodářskými výsledky současně zkresluje ukazatel P/E, protože dělitel "E" (zisk na akcii) by bez zpětných odkupů byl výrazně nižší.

Problémem je, že investoři či analytici zastávající tuto teorii nerozlišují mezi zisky na akcii reportovanými v hospodářských výsledcích samotnými firmami a ziskem na akcii indexu S&P 500. Zatímco v případě jednotlivých podniků lze skutečně pozorovat růst zisku na akcii podpořený stahováním části cenných papírů z veřejného obchodování, u indexu S&P 500 nic takového nepřipadá v úvahu.

Jádro mylných úvah investorů tkví v tom, jak se podle nich počítá hodnota S&P 500. Předpokládají, že hodnota indexu je počítána jako vážený aritmetický průměr tržní kapitalizace firem, jejichž akcie jsou v S&P 500 zastoupeny. Obdobně se podle nich počítá i zisk na akcii benchmarku - předpokládají, že EPS indexu je vážený průměr zisku na akcii jednotlivých společností.

Tak jednoduché to ale ve skutečnosti ani v jednom případě není. Hodnota indexu S&P 500 je počítána nikoli jako vážený aritmetický průměr tržní kapitalizace, ale jako vážený průměr kapitalizace takzvaného free floatu, tedy agregátní hodnoty jen těch akcií, které jsou určené k veřejnému obchodování. Free float nezahrnuje akcie držené samotnou společností nebo osobami či institucemi, jimž je obchodování s drženými akciemi (po jistou dobu) zapovězeno. Tato metodologie výpočtu má své dobré důvody - pokud si index S&P 500 představíme jako souhrn všech veřejně obchodovaných akcií v něm zastoupených firem, je celková tržní kapitalizace společností irelevantní. A aby to bylo ještě komplikovanější, vstupují do výpočtů hodnoty indexu ještě další faktory, mimo jiné vyplacené dividendy či právě zpětné odkupy.

V případě zisku na akcii S&P 500 to funguje stejně, respektive přesně naopak. Pokud by byl ukazatel EPS benchmarku bez výjimky počítán vždy ve vztahu k aktuálnímu počtu veřejně obchodovaných akcií, docházelo by ke zkreslování skutečnosti jednak mizením akcií z trhu (zpětné odkupy), a jednak přibýváním nových akcií na trh (sekundární úpisy). Z tohoto důvodu je zisk na akcii indexu S&P 500 o změny počtu akcií očišťován, podobně jako jsou data z ekonomiky očišťována o sezónní vlivy.

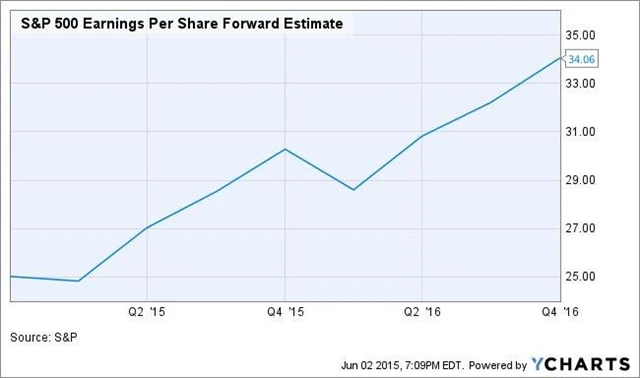

Vyloučení vlivu zpětných odkupů na zisk na akcii indexu S&P 500 potvrzuje i Howard Silverblatt z S&P Dow Jones Indices, který je přímo zodpovědný za kalkulaci nejpoužívanějšího amerického benchmarku. "Zpětné odkupy EPS indexu S&P 500 v žádném případě nezvyšují. Stejně jako jiné korporátní zásahy do počtu veřejně obchodovaných akcií jsou navíc reflektovány nejen při výpočtu EPS, ale i při výpočtu hodnoty samotného indexu," vysvětluje Silverblatt. Růst zisku na akcii S&P 500 je zkrátka fakt, ať se to skeptikům líbí, nebo nelíbí.

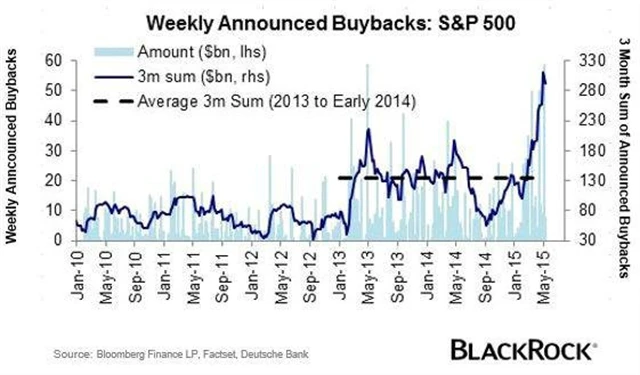

Jen v prvním čtvrtletí investorům americké firmy podle S&P Dow Jones Indices prostřednictvím zpětných odkupů a dividend vrátily 241,7 miliardy dolarů. Dosavadní rekord z druhého čtvrtletí 2007 byl 233,2 miliardy dolarů. Z toho na dividendách vyplatily 93,6 miliardy dolarů a v rámci zpětných odkupů z trhu stáhly vlastní cenné papíry za zhruba 148 miliard dolarů. To sice na rozdíl od dividend není historický rekord, maximum za několik posledních let však ano (historického rekordu dosáhly zpětné odkupy v roce 2007, když ve třetím čtvrtletí činily 172 miliard USD).

Zdroj: Seeking Alpha

Aktualita pro rok 2026

Aktuality