Na které fondy vsadit v dalších letech? Portfoliomanažer musí umět obstát i ve složitějších dobách, než byl rok 2013

Nemá smysl srovnávat fondy během krátkého období jednoho roku. Nejlepší obrázek o schopnostech portfoliomanažera a dané investiční společnosti si investor může udělat především z dlouhodobé výkonnosti. Proto jsem se zaměřil na fondy, jejichž historie sahá až do významného vrcholu cen akcií v říjnu 2007.

11. října 2007 začal rok a půl trvající pokles cen akcií, který v případě indexu S&P 500 skončil propadem o 57,7 %. Pro podílové fondy ten pravý test životaschopnosti. Mnohé se z poklesu dosud nevzpamatovaly a jak je patrné z údajů v databázi AKAT ČR, řada fondů v průběhu uplynulých pěti let skončila. Porovnal jsem nyní údaje o výkonnosti zhruba pěti set akciových podílových fondů a vybral jsem několik nejlepších. Drtivá většina fondů nedokázala být v jednotlivých obdobích lepší než index S&P 500, pokud jde o zhodnocení. První dvě tabulky zahrnují jen fondy denominované v CZK, dále prezentuji souhrn nejlepších akciových fondů bez ohledu na měnu.

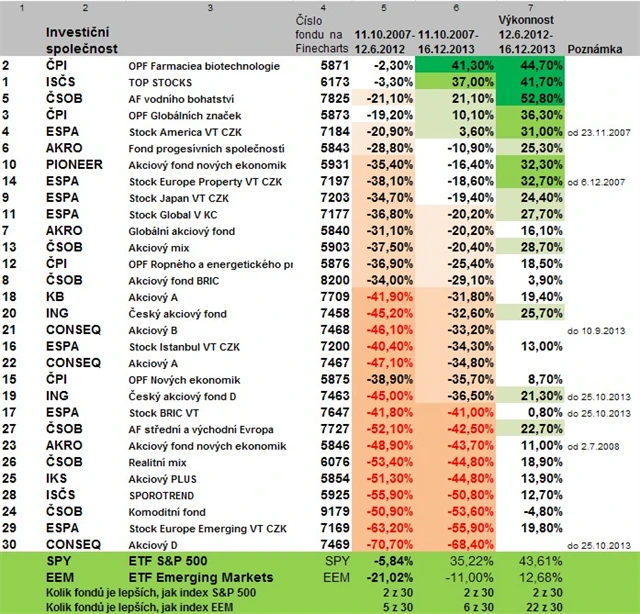

První tabulka obsahuje nejlepší fondy denominované v CZK seřazené podle výkonnosti v období 10/2007 až 12/2013. První sloupec obsahuje pořadí fondů k 12. červnu 2012. Lze z něj posoudit, nakolik se pořadí změnilo, jak jsou portfoliomanažeři schopní udržet výkonnost.

Ukazuje se, že nejlepší fondy v minulosti jsou většinou mezi těmi nejlepšími i v současnosti, a naopak ty nejhorší zůstávají mezi nejhoršími. Mezi nimi se objevují zejména fondy z oblasti emerging markets a komodit. Tato část trhů skutečně nepatřila v minulých letech k nejlepším. Je to vidět i na prezentovaném benchmarku EEM (ETF pro emerging markets), který za období 2007 až 2013 odepsal 11 % (včetně dividend). Když se ale podíváme v dolní části tabulky na údaj, kolik fondů bylo schopno překonat alespoň tento horší z obou prezentovaných podílových fondů obchodovaných přímo na burze (SPY, EEM), vidíme, že jen 6 fondů z 30 dokázalo překonat EEM a jen 2 z 30 překonaly ETF SPY. Potvrzuje se tak známý fakt, že většina podílových fondů není schopna překonat akciový index.

Druhá tabulka ukazuje výkonnost akciových fondů denominovaných v CZK od cenového dna v říjnu 2011. Mnoho fondů nemělo dostatečně dlouhou historii sahající až do října 2007, a tak jsem změřil jejich výkonnost od významného střednědobého cenového dna v říjnu 2011. Je patrné, z kterého segmentu trhu se rekrutují vítězové posledních let. Je to především sektor biotechnologií a farmacie, dále obecně americké akcie a světové akcie, poslední rok také Japonsko. Poraženými jsou emerging markets a komoditní sektory.

Aktuální intervence ČNB mě vede k názoru, že je diverzifikace "pryč z CZK" pro investory prospěšná. Nevidím pro CZK dlouhodobě růstovou perspektivu. Za poslední 4 roky oslabila proti USD zhruba o 10 % a myslím si, že tento pár bude nejspíše oscilovat v rozmezí 18,50 až 21.

Další tabulka vznikla prozkoumáním cenového vývoje zhruba 260 podílových fondů, které jsou zaměřeny na investice v rozvinutých zemích. Jde o fondy bez ohledu na emisní měnu. Emerging markets jsem zhodnotil zvlášť. První sloupec obsahuje údaje o výkonnosti od 11. října 2007 do nynějška. Bohužel se našlo jen málo fondů, které měly dostatečně dlouhou historii a jejichž výkonnost stála za zveřejnění. Jen 6 z 21 fondů dokázalo překonat od roku 2007 akciový index S&P 500 (ETF SPY, včetně dividend). Poslední sloupec obsahuje srovnání fondů za období od cenového vrcholu v dubnu 2011 po současnost. Považuji totiž za důležité, jak se fondy chovají během větších poklesů, a proto má smysl zahrnout do srovnání i poklesové období.

První místa zahrnují především zdravotní péči a biotechnologie z USA. Z investičních společností obsadily první místa fondy Erste, Credit Suisse a KBC. Zajímavé je také srovnání jednotlivých biotechnologických a na zdravotní péči zaměřených fondů. Od dubna 2011 se nejlepší fond s emisní měnou CZK (TOP STOCKS) umístil až na 32. místě. Mezi fondy z této tabulky bych hledal kandidáty na eventuální investici. Jen 10 ze 46 fondů dokázalo překonat ETF SPY, který jsem použil jako benchmark.

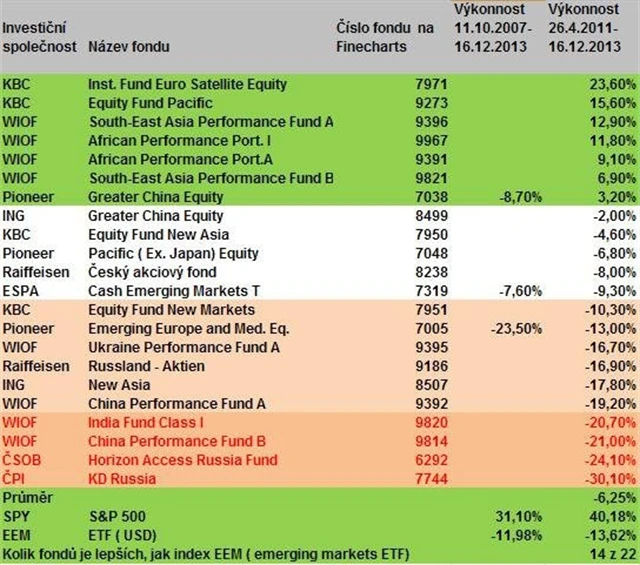

Čtvrtá tabulka shrnuje výkonnost fondů zaměřených na emerging markets. Vybral jsem nejlepší ze zhruba 160 podílových fondů. Tyto fondy doplatily na všeobecně slabou výkonnost akciových trhů zemí, jako jsou Rusko, Čína, Indie a dalších, a to nejen asijských, ale i jihoamerických nebo středoevropských trhů.

Do jakých fondů investovat v dalších letech?

Osobně bych se zaměřil opět na americké akcie. Vnímám tento trh jako nejbezpečnější a nejstabilnější. Pokud propukne další kolo krize, budou na tom nejhůře emerging markets a bohužel i trhy v Evropě. Problémy starého kontinentu nejsou ani zdaleka vyřešeny, jen byly oddáleny bezprecedentními kroky centrálních bank.

Ohrožení emerging markets vidím v tom, až se světoví spekulanti (banky a fondy), zatím čerpající peníze na své investice od centrálních bank (především USA a Japonska), rozhodnou své pozice v rizikových aktivech likvidovat. V některých zemích se to již děje. Hlavním impulzem by se ale mohl stát nekontrolovaný růst úrokových sazeb ve světě vlivem ztráty důvěry investorů. Rozbuškou by mohlo být Japonsko, jedna z nejzadluženějších zemí světa.

Portfolio 6S na FineCharts.cz

Uplynulý rok a půl byl na serveru FineCharts.cz mimo jiné o vytváření matematicko-statistických plně automatizovaných vzorových investičních modelů. Podle jednoho z těchto modelů jsme začali investovat 30. srpna 2013, nakoupili jsme první tranši devíti akcií za 1/6 portfolia (hotovosti na účtu). Stav portfolia po čtyřech měsících je vidět v následující tabulce.

Model 6S je určen pro dlouhodobější investování, průměrná délka držení se pohybuje okolo 300 dní. Je zaměřen na růstové volatilní akcie, vítězné tituly z předchozích měsíců. K nákupům dochází postupně v průběhu roku v šesti tranších. Výsledky prvních čtyř měsíců ostrého investování zatím potvrzují výsledky dosažené během testů, které jsme prováděli za období let 1996 až 2013. Portfolio dosáhlo zhodnocení 35 %. Je to sice jen šestina z celé částky v portfoliu, ale lze to vzít i tak, že od 30. srpna 2013 dosáhl index S&P 500 zhodnocení 12,7 %, naše portfolio je téměř na trojnásobku, takže k dosažení stejného výsledku by stačila třetina investované částky, což výrazně snižuje riziko. Namísto 100 % peněz riskujeme na trhu menší sumu peněz.