ErsteCB: Co dělat, když se dolar více hýbe

Volatilita měnových kurzů v čele s dolarem narůstá po dosažení dna v létě. Volatilní trhy po období extrémního klidu přinášejí rizika a příležitosti. Rozdílný ekonomický růst a směr měnové politiky mezi Amerikou a Evropou a masivní pozice na dolaru vytváří prostor pro pokračování dolarové rally, ale také hluboké korekce. Prosté opce jsou zatím levnou cestou, jak zajistit rizika, které z pohyblivějšího kurzu dolaru plynou.

Volatilita se vrátila na devizové trhy, když ještě v létě byla zralá na zařazení na seznam ohrožených druhů. Stojaté vody FX trhů nerozhýbává jenom padající rubl nebo yen, ale zejména dolar. Po téměř dvou letech, kdy se kurz euro-dolaru plácal jako ryba na suchu v rozmezí 10 centů, je posun o 15 centů od léta velký pohyb. To, co se dnes jeví jako velký pohyb, může být pouze intro k mnohem větším pohybům v příštích měsících.

V červenci byly vody na měnových trzích dokonce více stojaté než v předchozích obdobích extrémního klidu, tj. na podzim 1996 a na jaře 2007 (viz graf). Pohled do historie ukazuje, že po obdobích velmi nízké volatility přichází vyšší a často dokonce velmi vysoká volatilita. Důvodem k často rychlé změně prostředí jsou jak fundamentální, tak čistě tržní. Měnové kurzy mohou být dost dlouho vzdálené fundamentálně ospravedlnitelným hodnotám, dokud se ostatní vlivy vzájemně vyruší a vytvoří dočasnou rovnováhu. Jakmile jedna či více berliček dočasné rovnováhy zmizí, návrat kurzu k fundamentům trh rozhýbe. Zvlášť když se ještě zrychluje posun fundamentálního kurzu.

Volatilita měnových trhů se zvedá z minim (implikovaná volatilita globálních měn v % p.a.)

Pramen: Erste Corporate Banking, Bloomberg

STABILITA PLODÍ NESTABILITU

To celé je zesílené chováním lidí na devizovém trhu. Když se ceny moc nehýbou, riziko ztrát nebo vidina zisků z velkého pohybu devizového trhu se jeví vzdálené a nepodstatné. Většina lidí tak prodává volatilitu, přímo skrze prodej opcí i nepřímo. Dominují range-trading strategie u investorské části trhu. Nefinanční podniky zajišťování FX rizik moc neřeší pod mottem proč zajišťovat, když každý vidí, že se to nehýbe. Jakmile dojde k fundamentálně taženému obratu, většina lidí zjistí, že prodávat volatilitu už není tak dobrý nápad a nakupování volatility (přímo i nepřímo) rozhýbává kurz.

DŮVODY K VOLATILNĚJŠÍMU DOLARU

Dnes vidíme důvody, aby se se kurz dolaru více hýbal, fundamentální i čistě tržní. Makro-fundamenty a jejich výhled jsou nastavené na další posilování dolaru vůči euru i yenu díky rozdílnému ekonomickému růstu a směrování měnové politiky. Naši ekonomové predikují posílení dolaru k 1,15 za euro v průběhu 2015.

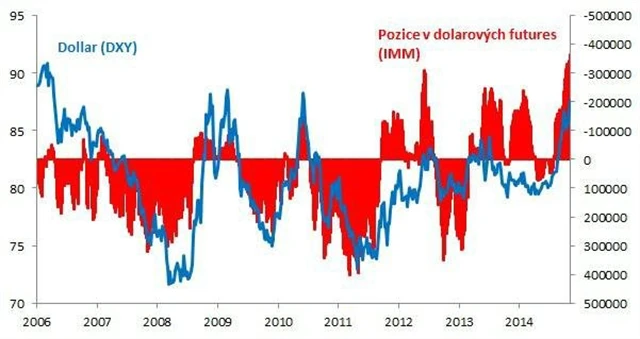

Čistě tržní důvody pro větší hýbavost jsou také. Spekulativní část trhu vidí, že se vyplatí naskočit do trendu a jet v něm, oproti dříve oblíbenému range-tradingu. To dokumentují masivní pozice v dolarových futures (viz graf). Velký pohyb na trhu je budíčkem pro nespekulativní část trhu, že riziko ztrát z velkého pohybu kurzu není zdaleka tak vzdálené a nepodstatné, a začínají se zajišťovat. Ceny opcí rostou, ale zatím zdaleka nezapočítávají velké pohyby.

Kombinace rozdílu v hospodářském růstu a měnové politice Amerika vs. Evropa a velkých jednostranných pozic může vést k masivní dolarové rally, ale také k divokým a hlubokým korekcím. To, když se současné nastavení nenaplní a dojde k likvidaci pozic.

Dolar a pozice na dolarových futures

Pramen: Erste Corporate Banking,, Bloomberg

Poznámka: DXY je vážený index kurzu dolaru proti hlavním světovým měnám.

JAK ZAJIŠŤOVAT DOLAROVÉ RIZIKO?

Oživující volatilita na devizových trzích, a zejména na dolaru, přináší rizika a příležitosti. Máte-li otevřenou pozici v dolarech, zvažte vedle zajišťování forwardy také zajištění opcemi. Opce již nejsou rekordně levné jako v létě. Se započítanou volatilitou 8-9% p.a. jsou však stále levnější než po více než 90% času v posledních deseti letech.

Pro exportéry opce nabízejí zajišťovat již velmi dobrou úroveň kurzu, za který se inkasované dolary dají prodat, a nechávají otevřené dveře svézt se na dolarové rally.

Pro importéry opce nabízejí zajistit se proti dalším ztrátám ze zhoršujícího se kurzu a nechat si otevřené dveře, pokud se silný růst americké ekonomiky a zvyšování sazeb Fedem nenaplní nebo dojde-li k setřesení dlouhých pozic na dolaru.

VANILLA OPCE NEBO STRUKTURY?

Potenciálně velký rozsah pohybu kurzu dolaru zvýhodňuje obyčejné, tzv. vanilla, opce oproti strukturovaným řešením. V tom se podmínky pro zajištění dolaru diametrálně liší od euro-koruny, kde kombinace fundamentálně výrazně podhodnocené koruny a závazku ČNB na 27 zvýhodňuje strategie s omezeným rozsahem zajištění a omezenou participací na pohybu kurzu příznivým směrem, např. KIKO nebo Bonus KIKO. U dolaru však nic jako bariéra centrální banky není.

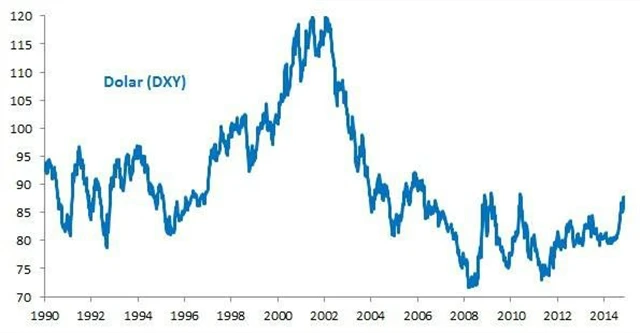

Posílení dolaru za poslední tři měsíce vypadá masivní, ale dříve se dolar hýbal mnohem více (viz graf). Přichází-li opět čas větších pohybů, je mnohem vhodnější mít neomezené zajištění a neomezenou participaci. Je-li problém platit dopředu premium za opce nabízíme také replikace vanilla opcí s nulovým počátečním nákladem.

Dolar má prostor k mnohem větším pohybům než v nedávné minulosti

Pramen: Erste Corporate Banking,, Bloomberg

Poznámka: DXY je vážený index kurzu dolaru proti hlavním světovým měnám.