Jak optimisté z Wall Street vysvětlují vysoké valuace akcií?

Americký akciový býk stárne, letos oslavil již šesté narozeniny a podle části trhu před sebou má jen několik posledních měsíců života. Ne všichni se ale obávají toho, co se za pár týdnů či měsíců může stát. Jsou slyšet i hlasy těch, kteří si rekordy na americkém akciovém trhu vysvětlují po svém.

Ukazatel P/E berte s rezervou

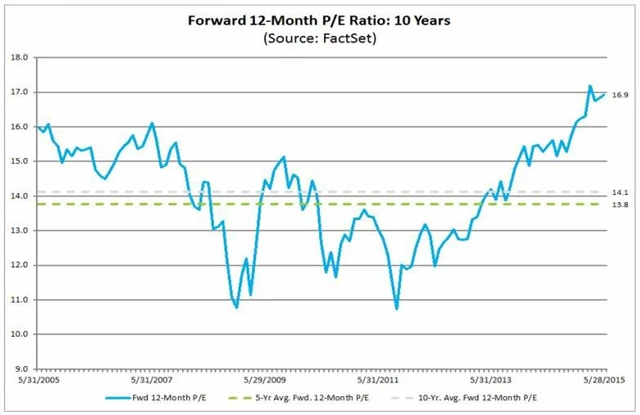

To, že jsou akcie v absolutních hodnotách na maximech, ještě nemusí znamenat, že jsou překoupené a projdou výraznou korekcí. Více by mohlo napovědět relativní ocenění vyjádřené ukazatelem P/E (poměr ceny akcie k zisku na akcii). Takzvané forwardové P/E indexu S&P 500 (počítané na základě zisků očekávaných v příštích 12 měsících) se na konci května pohybovalo mírně pod 17, desetiletý průměr je přitom jen 14,1 a pětiletý 13,8. Bezmezně ale nelze věřit ani tomuto ukazateli.

"Poměr ceny akcie k zisku na akcii je jako indikátor dalšího vývoje na trzích v krátkodobém horizontu nespolehlivý," říká Brian Belski z BMO Capital Markets. "V dlouhodobém horizontu (minimálně 10 let) jistý vztah mezi P/E a vývojem cen akcií existuje, pro investory snažící se odhadnout vývoj v několika následujících měsících či letech ale poměr P/E velký význam nemá." Podobně se na ukazatel dívá i Savita Subramanianová z Bank of America Merrill Lynch.

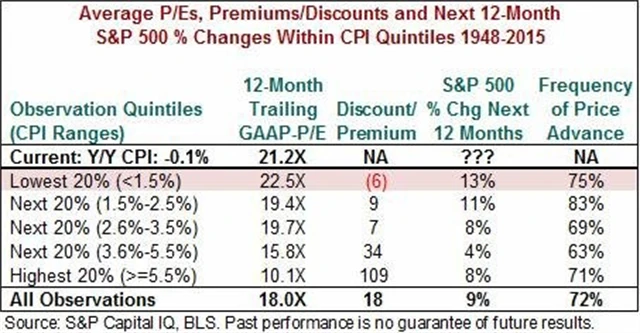

Inflace zvyšuje výhled ziskovosti

Sam Stovall, akciový stratég z S&P Capital IQ, zdůrazňuje, že období nízké inflace je historicky charakteristické zvýšeným relativním oceněním akcií podle ukazatele P/E. Na vliv inflace na valuaci akcií upozorňuje i Belski. "Aby bylo možné současné valuace označit za vysoké, musela by meziroční míra inflace stoupnout alespoň nad 3 %," říká.

"Valuace amerických akcií jsou sice mírně vyšší, pokud však vezmeme v potaz tempo růstu spotřebitelských cen, je P/E v normě," potvrzuje Tim Dreiling, portfoliomanažer v U.S. Bank.

Pokud jsou inflace a úrokové sazby nízké, mohou zisky firem v reálném vyjádření (očištěné o inflaci) růst více a rychleji než v prostředí vyšší inflace a vyšších úroků. To samozřejmě investoři dobře vědí, a jsou proto ochotni za akcie v době pomalého růstu cen zaplatit v poměru k ziskům firem více.

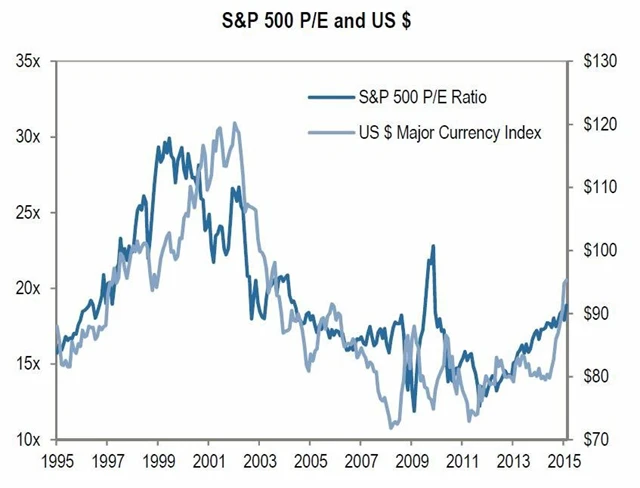

Silný dolar a levná ropa

Svoji roli ve valuaci akcií hraje také kurz eurodolaru. Belski vysvětluje, že posilování dolaru lze mimo jiné chápat jako doklad pokračujícího zotavování a růstu americké ekonomiky, což je pro společnosti pozitivní. Za dvojsečnou zbraň pak lze považovat nízké ceny ropy, které na jednu stranu podkopávají hospodářské výsledky amerických těžařů, na druhou stranu však snižují náklady, a tedy vylepšují výsledky podniků z jiných odvětví. V případě cenných papírů těžařů mohou P/E zvyšovat horší hospodářské výsledky (při pomalejším poklesu cen akcií), u ostatních podniků zase mohou investoři zrychlit nákupy díky očekávání úspor za paliva a další produkty navázané na ropu.

Jednotná evropská měna k dolaru za poslední rok oslabila o více než 15 % a severoamerická lehká ropa WTI se aktuálně prodává asi o 40 % levněji než před rokem. Čeká se přitom, že by eurodolar mohl ještě letos nebo příští rok prorazit paritu a že ropa na nízkých úrovních zůstane delší dobu, ačkoli její cena za poslední zhruba tři měsíce poskočila asi o čtvrtinu.

Zdroj: MarketWatch