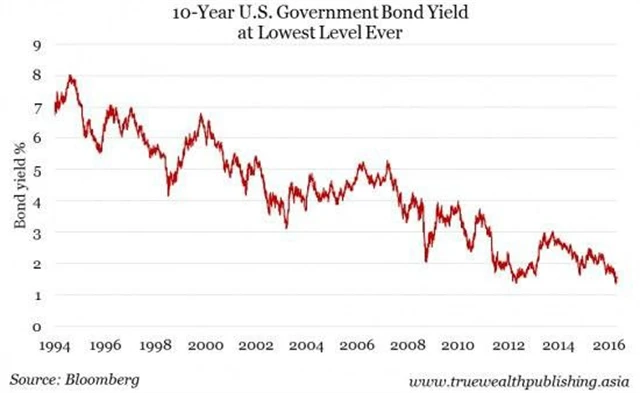

Hlavním viníkem bublina: Jak se zhroutil dluhopisový trh aneb Bondy již nejsou to, co bývaly

V minulosti byl dluhopisový trh dobrým indikátorem toho, co se děje ve světové ekonomice. Dnes, kdy na trhu vládne politická a ekonomická nejistota a záporné sazby, dluhopisy takto příliš nefungují.

Klesající výnosy dluhopisů běžně signalizují průšvih v ekonomice. Jelikož jsou státní dluhopisy považovány za nástroje, které jsou schopné lépe přečkat ekonomické problémy, investoři do nich začnou vkládat své prostředky (na akciových trzích se očekává pokles), ceny bondů rostou a úroky klesají (u dluhopisů se ceny a úroky pohybují inverzně).

Dnes, když vlády ve většině vyspělých zemí mohou prodávat dluhopisy se záporným úrokem, je poptávka po těchto cenných papírech velice vysoká. Signál, který dnes dluhopisový trh vysílá, ale není úplně jasný.

Co říká výnosová křivka?

Když klesnou výnosy například desetiletých státních dluhopisů USA pod úroveň úroků u krátkodobých státních pokladničních poukázek (SPP), dojde k něčemu, čemu se říká "inverzní výnosová křivka", a všichni očekávají recesi. Ale dnes ani přes rekordně nízké úroky u desetiletých dluhopisů reverzní křivku nevidíme, protože pokladniční poukázky mají výnosy na minimu.

Co ovšem může značit příchod recese, je spread mezi těmito dvěma investičními nástroji, který se dostal až na úroveň 0,86 procentního bodu (dluhopisy jsou dražší než SPP). Podle Deutsche Bank existuje až 60% šance, že USA do 12 měsíců spadnou do recese.

Je to tentokrát jiné?

Ačkoli rčení "tentokrát je to jiné" je pro mnohé investory spíše postrachem, jeden faktor skutečně vytváří rozdíl mezi obvyklou situací a současností. Je jím kvantitativní uvolňování (QE). USA vynaložily 3,5 bilionu dolarů na nákup různých druhů dluhopisů, aby zvedly jejich ceny a snížily úroky na minimum (a podpořily tak půjčování peněz a hospodářský růst), což se podařilo. ECB nakupuje měsíčně cenné papíry za 80 miliard eur a celkově má v plánu vynaložit na nákupy 1 bilion eur. Japonsko každoročně utratí na tyto účely kolem 750 miliard dolarů, přičemž Bank of Japan nyní drží asi třetinu celého japonského dluhu.

Když to sečteme, rekordně nízké úroky mají opodstatnění, zejména když vezmeme v úvahu fakt, že jde pouze o dodatečnou poptávku, v níž není započtena běžná poptávka ze strany penzijních fondů, bank, pojišťoven a správců aktiv. Mnohé vlády se navíc kvůli rekordní úrovni dluhů nechtějí více zadlužovat, takže nabídka nových dluhopisů klesá. A rovněž ECB může nakupovat stále méně německých bondů, protože ty se záporným úrokem nejsou způsobilé pro QE, a musí se tak poohlížet po jiných cenných papírech, čímž poptávka po nich poroste.

Co to všechno znamená?

Pokles výnosů dluhopisů na rekordně nízké úrovně má různé příčiny (QE, útěk do bezpečných přístavů), jejichž důsledkem je bublina napříč trhy, nafouklá zejména centrálními bankami. Dluhopisy, akcie i nemovitosti se pohybují u cenových maxim díky nízkým úrokovým sazbám a nadbytku snadno dostupných peněz. Dluhopisy proto již nejsou tak dobrým ukazatelem možných problémů v ekonomice jako v minulosti. Jejich výnosy ukazují na fakt, že něco je špatně, ať už je to blížící se recese, nebo cokoli jiného, co může způsobit problémy.

Zdroj: truewealthpublishing.asia