Mýtus kvantitativního utahování

V posledních měsících se množí spekulace o takzvaném kvantitativním utahování (QT), které má být opakem kvantitativního uvolňování. Koncept je postaven na tom, že americká centrální banka, která jednou nafoukla svoji rozvahu, ji bude nucena někdy v budoucnu opět zeštíhlit, což bude mít na ekonomiku tlumivý efekt. Ovlivnilo však americkou ekonomiku vůbec kvantitativní uvolňování?

Koncept QT je v současnosti často skloňovaný v souvislosti s čínskou centrální bankou a jejími prodeji amerických státních dluhopisů. Například Citigroup, Société Générale a Deutsche Bank se v reakci na tržní turbulence připisované především nejistotě ohledně Číny zaměřily na to, jaký dopad může mít aktuální rozprodej naakumulovaných rezerv Číny a dalších mladých trhů na výnosy amerických státních dluhopisů.

Je kvantitativní utahování realita?

Přilétá snad na trh černá labuť a vstupujeme do éry, v níž přestávají masivní devizové rezervy rozvíjejících se trhů fungovat jako zdroj likvidity pro celosvětové nákupy bezpečných aktiv?

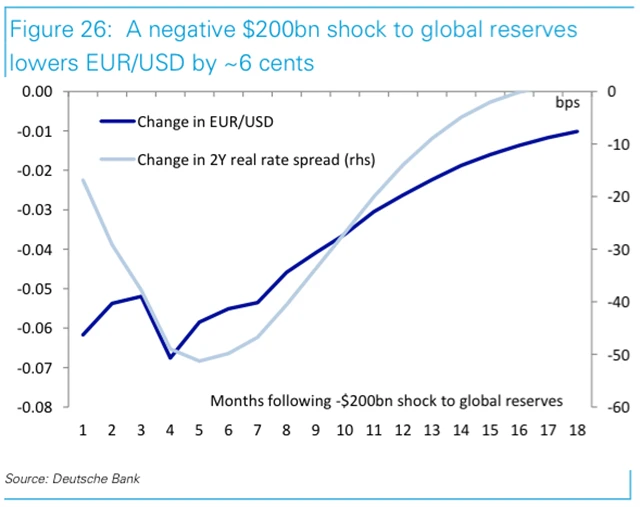

Deutsche Bank poskytuje návod, jak "hrát" případné QT na trzích. Skutečnost, že jsou dvě třetiny světových rezerv denominovány v dolarech, napovídá tomu, že by mohly být výprodeje pozitivní zprávou pro americký dolar ve srovnání s ostatními měnami.

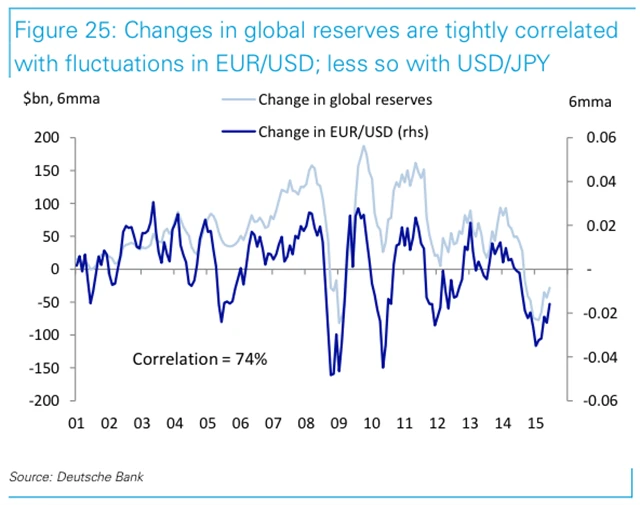

Jak se centrální banky snaží bránit své měny vůči dolaru, musejí prodávat také ostatní měny, aby své FX alokace udržely stabilní. Fluktuace eurodolaru jsou silně korelované se změnami světových rezerv. Je však potřeba mít na paměti, že tato korelace (logicky) funguje v obou směrech.

Argumenty proti panice z QT

Kvantitativní uvolňování (QE) bylo pro politiku americké centrální banky poněkud nepřesným označením. Politika Fedu nebyla v mnoha ohledech uvolňováním. Důvodem byla především velice slabá transmise odkupů aktiv do reálné ekonomiky (do té zkrátka neteklo ani zdaleka tolik peněz, jako jich banka na odkupy vydala). Za předpokladu, že QE nebylo tak silným uvolňováním, za jaké ho většina považuje, nemůže být ani efekt QT natolik výrazným.

Politika QE má celkem 6 hlavních transmisních mechanismů, kterými může ovlivňovat reálnou ekonomiku:

- úrokové sazby;

- prevence finanční krize;

- ceny aktiv (efekt bohatství);

- očekávání;

- úvěry;

- měnový kurz.

Řada ekonomů tvrdí, že může mít QE silný vliv, protože pumpuje peníze do soukromého sektoru. Ve skutečný jde ale stále jen o swap aktiv. Posuďte sami, nakolik může být záměna spořicího účtu za běžný účet stimulativní.

1. Kanál úrokových sazeb

QE nemá velký vliv na dlouhodobé úrokové míry, pokud je centrální banka explicitně nestanoví. Dlouhodobé sazby kolísají s tržními očekáváními.

2. Kanál finanční krize

Funguje jen v případě, kdy trhy panikaří a převažuje nízká likvidita.

3. Kanál cen aktiv

Je hodně diskutabilní a nebývá tak silný, jak většina věří.

4. Kanál očekávání

Problém je v tom, že očekávání stimulace současného růstu je vykompenzováno očekáváním kontrakce v budoucnu.

5. Úvěrový kanál

Centrální banka nemůže mít poptávku po dluzích přímo pod kontrolou.

6. Kanál měnového kurzu

Funguje pouze v případě, že centrální banka explicitně cíluje měnový kurz.

V mezinárodním kontextu působí podle WSJ kvantitativní utahování vůbec jako nesmysl. Čína nemůže kontrolovat množství dolarů, které v určitém okamžiku kolují ve finančním systému. Může ovlivnit množství jüanů ve své ekonomice, neohlídá ale zahraniční měny. Čína navíc nakupuje americké státní dluhopisy primárně kvůli tomu, že je vlivem své obchodní pozice dovozcem amerických dolarů.

Zdroj: Pragmatic Capitalism, Deutsche Bank

Aktualita pro rok 2026

Doporučujeme

Aktuality