Má akciový trh vrchol za sebou? Toto je 6 signálů toho, že ano

Michael Hartnett, hlavní investiční stratég Bank of America Merrill Lynch, vidí na současném trhu šest hlavních známek toho, že jsou akcie (na delší dobu) na vrcholu. Sám sice předpovídal růst cen amerických akcií na začátku roku, ale jeho býčí nálada (a nejen jeho) se výrazně kazí. Ponechme pro tuto chvíli stranou ukázkovou černou labuť v podobě šířícího se koronaviru a podívejme se na argumenty, které by se na trzích přetřásaly, kdyby nebylo paniky ohledně možné epidemie.

Hartnett na konci roku 2019 počítal s tím, že index S&P 500 dosáhne do začátku března 3 333 bodů. Nyní to vidí tak, že ti, kteří na konci roku prodávali, nyní nakupují, a ti, kteří nakupovali, mají přeinvestováno. Sám by nakoupil put opce, když se index dostane na 3 500 bodů. Vedle toho uvádí šest signálů, podle nichž investoři zjistí, že jsou trhy na vrcholu.

Vrchol optimismu: Bull & Bear indikátor BoAML by se měl podle Hartnetta dostat nad 8 bodů, aby vyslal prodejní signál. Podle něj k tomu může dojít, když dojde k průběžnému navyšování pozic v dluhopisech rozvíjející se trhů (EM) a dluhopisů s vysokým výnosem (HY) o 5 miliard USD za týden, a zároveň dojde k výrazné podvýkonnosti amerických státních dluhopisů vůči HY dluhopisům. V minulosti se tomuto indikátoru podařilo předpovědět pokles trhů v dvanácti případech z dvanácti, když akcie po prodejním signálu klesly v průměru o 9 %.

Vrchol likvidity: Hartnett počítá s tím, že centrální banky v globálním měřítku nefouknou v roce 2020 své rozvahy o 715 miliard USD, přičemž vrcholu dosáhnou v září. Fed bude likviditu snižovat z 360 miliard USD ve druhé polovině roku 2019 na 133 miliard USD v první polovině roku 2020 a na 93 miliard USD ve druhé polovině roku 2020. Snižování likvidity může Fed oznámit na lednovém (vzhledem k panice v souvislosti s koronavirem asi sotva - pozn. red.) nebo březnovém zasedání FOMC, případně v půlroční zprávě známé jako Humphrey-Hawkins report. Pokud Fed v lednu naznačí, že likvidity není nikdy dost, můžeme se na trhu dočkat dalšího optimismu. Vrchol může naznačovat také opětovné dosažení vrcholu na grafu porovnávajícím takzvané QE winners (stavební firmy) a QE losers (bankovní půjčky).

Index polovodičů na 2020. Index polovodičů je 20 % nad svým 200denním klouzavým průměrem. V letech 2002, 2003, 2009, 2011, 2016 a 2017 byla hranice překoupenosti indexu polovodičů kolem 27 % nad 200denním průměrem, což by nyní znamenalo hodnotu zhruba 2006 bodů. Pokud by se index dostal na 2020 bodů, mohlo by to znamenat bublinu na trhu (v čase technologické bubliny byl index 111 % nad svým 200denním průměrem, což by nyní znamenalo okolo 3 000 bodů).

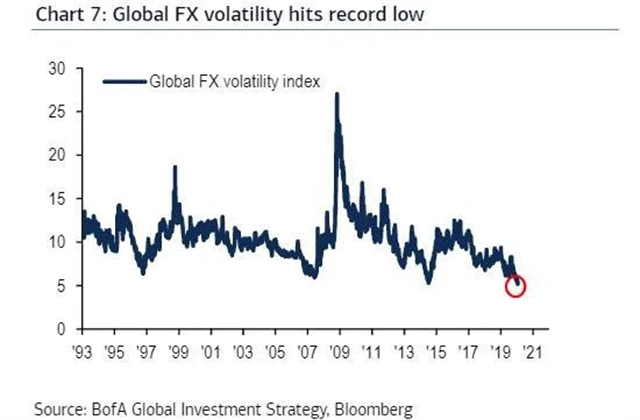

Volatilita na devizovém trhu: Znakem bubliny je růst cen a růst volatility (příkladem je index VIX v roce 1999). V roce 2020 by měli akcioví a dluhopisoví býci sledovat volatilitu napříč aktivy, a to zejména volatilitu na devizovém trhu, která je v současnosti na historicky nejnižší úrovni. "Měny nelžou", takže rychlý nástup volatility na devizovém trhu, zejména na rozvíjejících se trzích, by mohl být signálem k úprku z rizikových aktiv.

Bublina na dluhopisovém trhu: Od doby, kdy Fed začal s neoficiálním QE kvůli problémům na repo trzích, příliv peněz do dluhopisových fondů vzrostl o 182 miliard USD (z toho 151 miliard USD do firemních, HY a EM dluhopisů). Pokud se tyto přílivy projeví i v dluhopisových ETF, bude to předzvěst vrcholu na trhu s rizikovými aktivy.

Nová minima výnosů dluhopisů: Nová minima výnosů státních dluhopisů a deflace by mohly znamenat výprodej a vybírání zisků na akciovém trhu. A pokud by se nová minima u výnosů dluhopisů nekonala, otevře to příležitost k nákupu cyklických a hodnotových akcií, případně státních cenných papírů navázaných na inflaci (TIPS).

Zdroj: Bank of America Merrill Lynch

Aktualita pro rok 2026

Aktuality