100 let vývoje na trzích ve třech grafech

Burzovní analytici Société Générale se ve třech názorných historických grafech snaží investorům přiblížit, jaké vyhlídky mají akcie a komodity. Historické pozorování by mohlo investorům pomoci k lepším investičním rozhodnutím. Pokud "má historie pravdu", nejsou akcie stále ještě dostatečně levné, komodity se zdají být dokonce za současné ekonomické konstelace předražené.

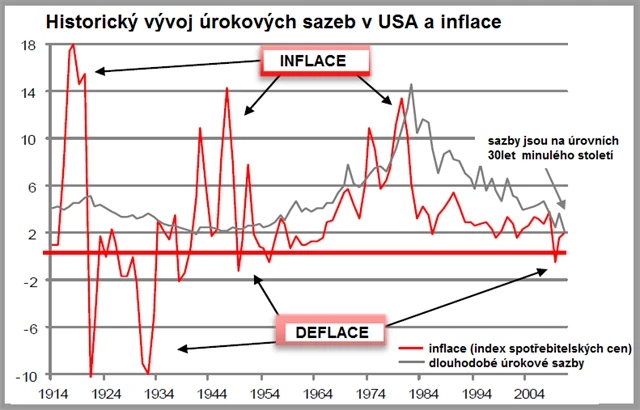

Dlouhodobé úrokové sazby jsou u dna

Dlouhodobé úrokové sazby v USA jsou nyní blízko 100letých minim. Když opomeneme možnost deflačního scénáře v USA, jaký zažilo Japonsko před 20 lety, sazby již neklesnou. V některých zemích, jako je například Velká Británie, jsou sazby dokonce již nyní pod úrovní inflace.

Tato situace sice pomáhá "mechanicky" snižovat celkový dluh, ale není to všelék, který by vyřešil celkovou úroveň zadlužení ve vyspělých ekonomikách. Fiskální utahování bude mít v následujících měsících pravděpodobně krátkodobý deflační vliv. Samotný Fed nezvedne sazby dřív než v polovině roku 2013.

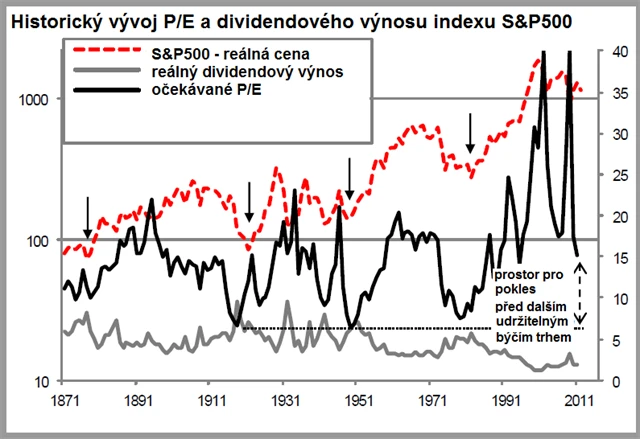

Akcie ještě nejsou levné

Jedna z hlavních otázek, které si nyní investoři pokládají, je to, zda jsou akciové trhy tak levné, že by se mělo znovu začít nakupovat. V dlouhodobém časovém horizontu se zdá, že trhy ještě nejsou levné natolik, aby udržely dlouhodobý býčí trh.

Dlouhodobě nakupovat akcie dává podle Société Générale smysl až ve chvíli, kdy se reálný dividendový výnos dostane na 3 % a očekávané P/E (poměr tržní ceny vůči čistému zisku) akcií z indexu S&P 500 na úroveň 7.

Na grafu je vidět, že dlouhodobé úrokové sazby vytvářejí dno, ale že se americké akcie ještě dna "nedotkly". Krátkodobý technický růst je sice možný, ale je problém, že úvěrová krize nebude vyřešena do amerických voleb v roce 2012 a voleb v Německu v roce 2013.

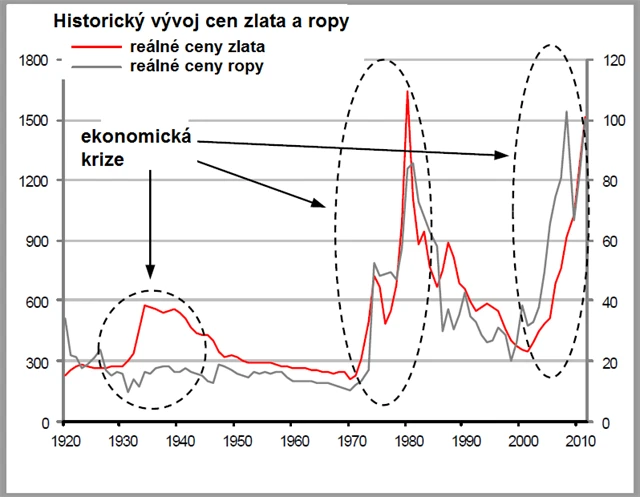

Růst cen komodit nekoresponduje s ekonomickým růstem

Ceny komodit se v porovnání s oslabujícím ekonomickým růstem zdají být hodně vysoké. V posledních třech letech se všechny komodity dotkly svých historických maxim. V poslední době to bylo například zlato.

Cena ropy byla v minulosti velmi citlivá na růst americké ekonomiky, ale časy se mění, protože výpadek poptávky dokážou nahradit rozvíjející se ekonomiky, což drží fyzickou poptávku na vysokých úrovních.

Aktuální růst ceny zlata ukazuje, že investoři hledají bezpečný přístav, jako tomu bylo v 30. a 70. letech minulého století. Finanční trhy ovšem začínají pochybovat o udržitelnosti globálního ekonomického růstu ve výši 4 %, a proto se zdají komodity v této fázi ekonomického cyklu předražené.

Zdroj: Société Générale

Aktualita pro rok 2026

Doporučujeme

Aktuality