Investování: Má omezování ztrát význam?

Investoři by chtěli vysoké výnosy při malém riziku, ale jen výjimečně toho dosáhnou. Jedním ze způsobů je omezování rizika, respektive vlivu volatility, a to diverzifikací. Má to ale z dlouhodobého hlediska význam? A co to vlastně je, ta správná diverzifikace?

Nikdo nemá rád ztráty, ale i omezování volatility něco stojí. Když chceme omezit propady, musíme se zříci části potenciálního zisku. Otázkou je, jak velké části, aby to mělo smysl jako ochrana a zároveň výnosy stály za to.

Zkusme takový myšlenkový experiment. Představte si, že znáte člověka, který vám na konci každého roku řekne, o kolik procent maximálně klesne v příštím roce akciový trh. Neřekne, jak na tom budou akcie na konci roku, jen to, jaký bude nejhorší propad v průběhu roku. A otázkou je, o kolik by musel trh ten rok spadnout, abyste prodali akcie a investovali peníze raději do dluhopisů.

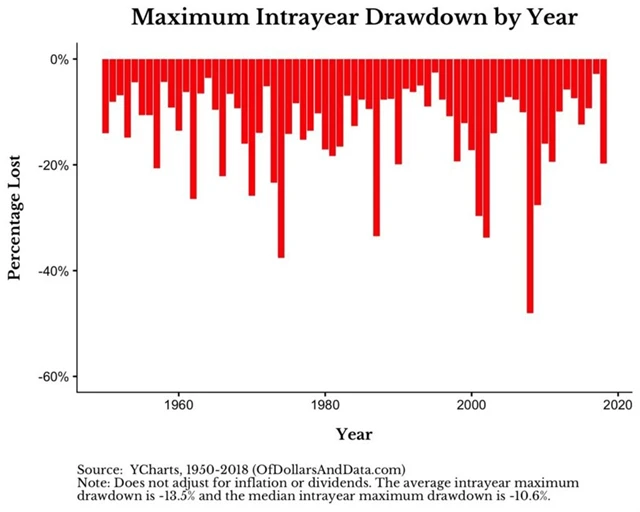

Odpověď můžeme zkusit najít v historii. Od roku 1950 je průměrný propad indexu S&P 500 v rámci kalendářního roku 13,5 %, medián je 10,6 %. Hodnoty v jednotlivých letech jsou různé, ale průměrná čísla zkrátka lákají.

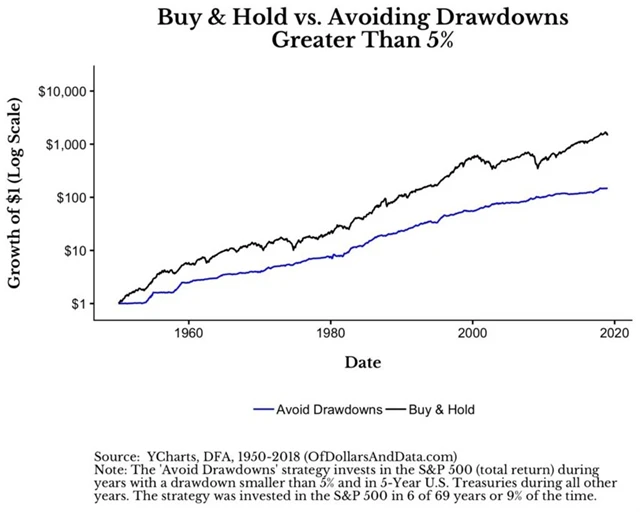

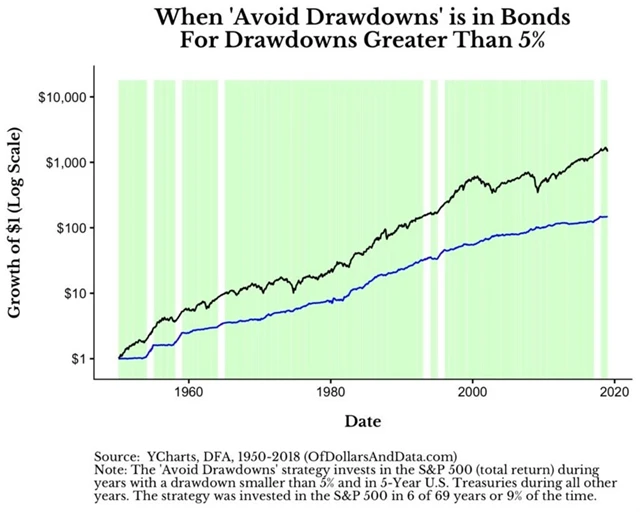

Ne každý je ale schopen vydržet propad o 15 %. Podívejme se proto na několik případů toho, kdy investor uteče z akciového trhu a investuje do dluhopisů. U velice konzervativního investora, který by nevydržel ani 5% propad, by to znamenalo, že od roku 1950 do roku 2018 by ve srovnání se strategií "kup a drž" byl jen zhruba na desetině zhodnocení.

Chabý výsledek je dán i tím, že by takový investor po většinu času byl mimo akciový trh. V indexu S&P 500 by měl zainvestováno pouze v šesti letech z celkem 69.

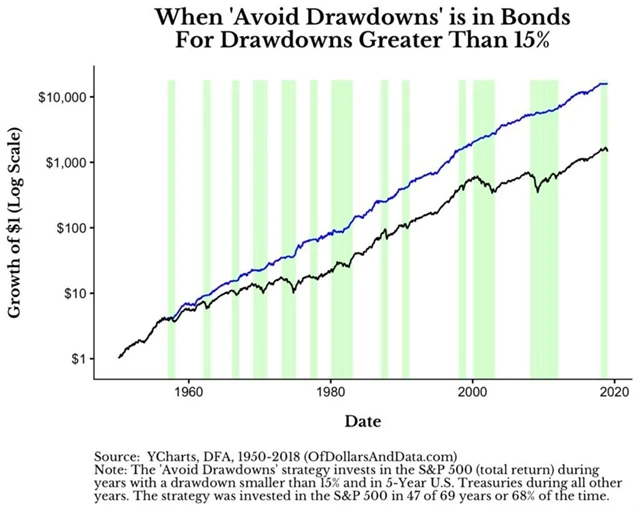

Pro další výrazné propady v rámci jednotlivých let ale test dopadá jinak. V některých případech je výsledek dokonce mnohem lepší než u strategie "kup a drž".

Zdá se, že ideálním případem je, když se úprk z akcií stane při 15% propadu. Oproti prvnímu případu je totiž investor na akciovém trhu mnohem déle, v dluhopisech by strávil jen asi třetinu času.

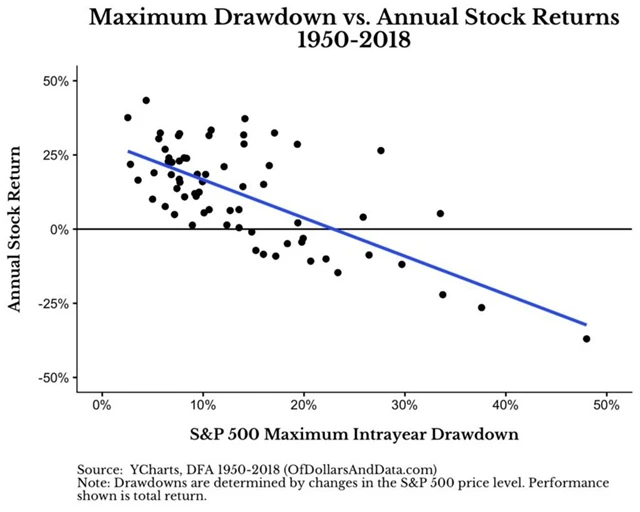

U propadů hlubších než 15 % se již celková výkonnost zhoršuje, protože v těchto případech je i výkonnost za celý rok často špatná. Vztah mezi propady v rámci jednoho roku a ročními výnosy je zobrazen v dalším grafu.

Americký akciový index S&P 500 dosáhl od roku 1950 pozitivního celoročního zhodnocení ve všech případech, kdy byl propad v rámci daného roku menší než 10%. To je cena za akceptování rizika. Když chce investor vydělat, musí počítat s výkyvy. A žádný investor nemá k dispozici někoho, kdo mu řekne, o kolik procent trh v průběhu roku klesne.

"Kdo není schopen dvakrát až třikrát za sto let v klidu zvládnout pokles o 50 %, není způsobilý být akcionářem, a zaslouží si i proto jen průměrný výnos. A ten nakonec i dostane," uvedl kdysi Charlie Munger, pravá ruka Warrena Buffetta. Miliardy dolarů, které spolu vydělali, mu nejspíše dávají za pravdu. Jakkoli je otázka, kdo si může dovolit investovat jejich způsobem.

Zdroj: Of Dollars And Data

Aktualita pro rok 2026

Doporučujeme

Aktuality