Turbulentní vývoj na trzích jako (další) argument pro automatizaci investování

Trh je labyrint, ve kterém se mohou zamotat i ti nejzkušenější. Nikdo neví, jaká zpráva může přijít, a i kdyby to někdo věděl, nedokáže spolehlivě odhadnout, jak na to zareaguje ona nesourodá skupina lidí a institucí, které se říká trh. Letošní rok je toho jasným příkladem. Jak z toho ven? Investoři by měli zvážit automatický, a tedy od emocí oproštěný přístup k investování.

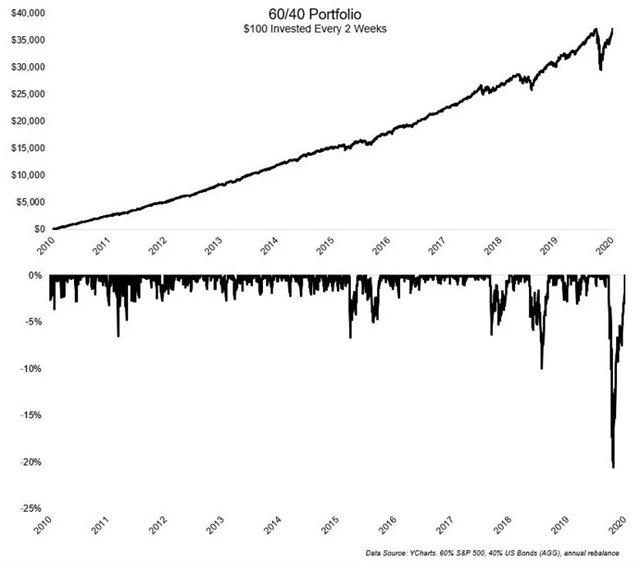

Nevěříte? Tak vězte, že kdo investoval každé dva týdny stejnou částku do portfolia složeného ze 60 % amerických akcií a 40 % amerických vládních dluhopisů, zkraje června zjistil, že je jeho portfolio na historickém maximu.

S takovou statistikou může mít spousta investorů problém. Mimo jiné nijak nepracuje s valuacemi (které jsou v současnosti opravdu vysoké). Je také pravda, že "klasické" portfolio 60/40 vlastně asi drží málokdo. Grafy by vypadaly jinak, kdyby Fed již léta nedělal to, co dělá, a navíc je potřeba se na ně podívat zase za měsíc, za rok a tak dále.

Před pár měsíci by asi hned tak někdo nevsadil na zmíněná historická maxima. Vtip je ale v tom, že na tom vůbec nezáleží. Uvedené grafy totiž ilustrují to, že v době, kdy se to na trzích mele jako v pračce, není pro relativně klidný spánek, jednoduchost a efektivitu lepší cesta, než zautomatizovat nákupy investic. Jestli je totiž na trhu něco jisté (kromě nejistoty jako takové), pak to, že v náročných obdobích je mimořádně složité činit správná rozhodnutí.

Nejde o argument pro indexové investování ani pro aktivní správu. Nejde o vyjádření býčího ani medvědího postoje k současnému dění na trzích. Jde o to, aby dnešní rozhodnutí nemusela investory mrzet hned zítra. Jde o to, že nemusíte mít jasný názor na to, co zítra předvedou ceny akcií nebo dluhopisů, pokud věříte, že v opravdu dlouhém časovém horizontu budou trhy posilovat (společně s ekonomikou, s dluhy, s množstvím peněz v systému - to je vlastně také trochu irelevantní v této souvislosti).

Zautomatizované nákupy a prodeje investic (například pravidelné investice s pravidelným rebalancováním portfolia) vás mohou osvobodit od obav z toho, co si Pan trh přichystal na další dny, týdny nebo měsíce. Pokud vás letošní rok nepřesvědčil o tom, že snaha před(po)vídat budoucnost je marná, nepřesvědčí vás už asi nic. Pro vás ostatní může být "tržní automatizace" zajímavá možnost, jak pracovat s investicemi, nebo alespoň s jejich částí.

Zdroj: The Irrelevant Investor

Aktualita pro rok 2026

Doporučujeme

Aktuality