Nenechte se napálit. Nevěřte všemu, co se říká o americkém akciovém trhu

Investoři se na trzích nezřídka řídí tím, co se říká, aniž by se pokoušeli ověřit, zda tvrzení lze podpořit historickými zkušenostmi. Do této skupiny pouček, rad a doporučení patří i následujících pět "mouder".

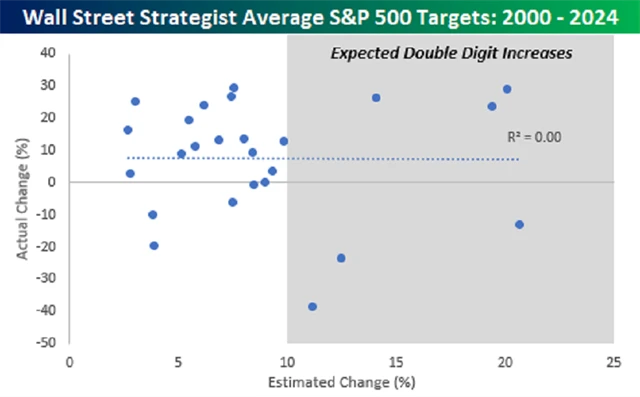

Býčí nálady stratégů jako kontrariánský signál

Naprostá většina zkušených stratégů z Wall Street zkraje letošního roku očekávala, že si akciový index S&P 500 letos připíše vysoký jednociferný až nízký dvouciferný zisk. Pro některé investory je přitom právě to signál, aby urychleně začali prodávat. Jakmile jsou totiž o něčem přesvědčeni (takřka) všichni zasvěcení, je to podle kontrariánů signál, že se stane pravý opak. Pravdou ale je, že při pohledu do historie mezi postoji stratégů a budoucím vývojem trhu nenacházíme žádné spojitosti, ani ty kontrariánské.

Vysoká koncentrace trhu jako prodejní signál

Čím větší váhu má určitá skupina akcií v indexu, tím náchylnější je tento benchmark k výkyvům na základě vývoje ceny daných titulů. To je i případ současnosti, kdy v indexu S&P 500 má pět největších podniků na celkové tržní kapitalizaci podíl bezmála 30 %. Jak ukazuje graf, míra koncentrace indexu sama o sobě nijak nepromlouvá do toho, jak se indexu bude do budoucna dařit.

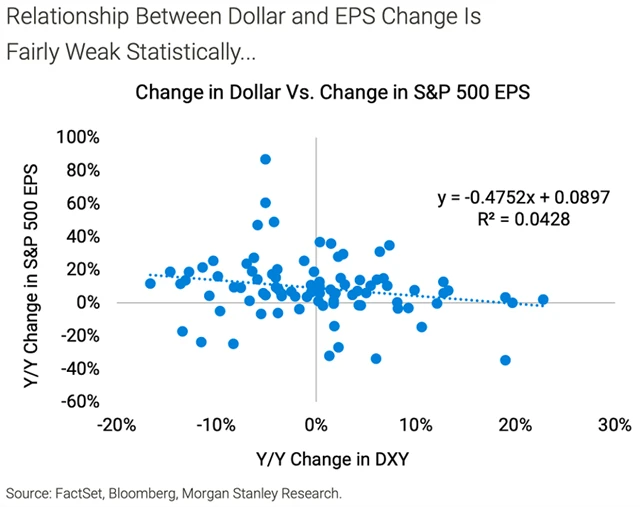

Silný dolar jako signál poklesu firemních zisků

Když americký dolar posiluje, snižuje se hodnota tržeb amerických firem ze zahraničních trhů v dolarovém vyjádření. Silná americká měna je tak vnímána jako problematická z pohledu společností s velkým podílem tržeb ze zahraničních trhů. Michael Wilson z Morgan Stanley však upozorňuje, že kurz americké měny je jen jedním z mnoha faktorů, které výnosy podniků ovlivňují, a nelze tak jednoduše tvrdit, že "silnější dolar rovná se nižší tržby".

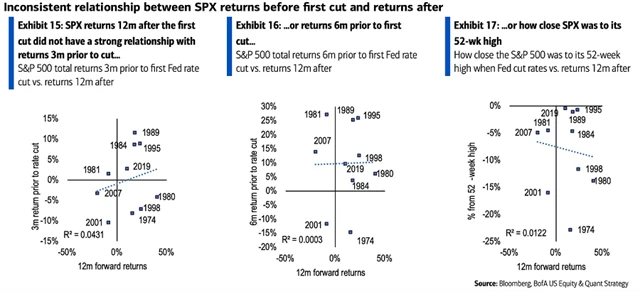

Pivot Fedu jako býčí nebo medvědí indikátor

Když se loni blížilo dlouho očekávané snižování úrokových sazeb, investoři sršeli nadšením, protože byli přesvědčení, že start cyklu uvolňování měnové politiky dále podpoří akcie. Savita Subramanianová z Bank of America Merrill Lynch nicméně ve své analýze došla k závěru, že "výkonnost indexu S&P 500 v měsících před prvním snížením úrokových sazeb nevykazuje žádný vztah s výkonností benchmarku během 12 měsíců následujících po prvním uvolnění měnové politiky". Během šesti měsíců před prvním snížením sazeb Fedu v roce 1995 index S&P 500 přidal asi 26 % a k rekordnímu maximu mu zbývalo jedno procento, během 12 měsíců následujících po tomto snížení sazeb ale benchmark spadl o 23 %.

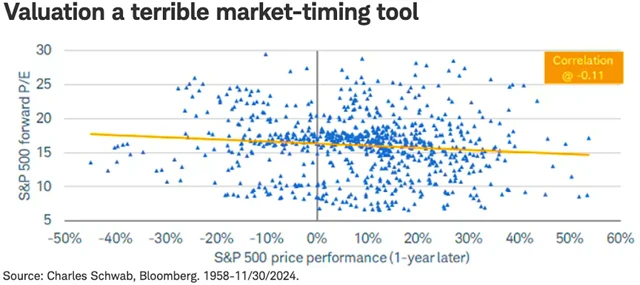

Valuace jako klíč k časování trhu

Když jsou akcie levné (nízký poměr ceny akcie k zisku na akcii, P/E), je čas nakupovat. Když jsou naopak drahé, je čas prodávat. Zní to logicky a jednoduše. Problémem je že, P/E nic neříká o tom, jak se ceny akcií budou vyvíjet v dalších měsících, jen ilustruje, zda jsou akcie oceněny agresivněji nebo konzervativněji než v minulosti. P/E může klesnout, porostou-li zisky společností v dalším období rychleji než ceny jejich akcií. Nebo zkrátka může růst cen akcií valuace dále zvyšovat v čekávání budoucího rychlejšího růstu zisků společností.

Zdroj: TKer

Aktuality