Průzkum: Finanční gramotnost se zlepšuje, Češi si půjčují s větší rozvahou

Data z nedávného průzkumu odhalují rozdílný přístup Čechů k půjčkám napříč různými věkovými skupinami a demografickými kategoriemi. Průzkum se zaměřil na frekvenci půjček, účely, pro které si lidé půjčují, kritéria výběru poskytovatelů a také na řešení případné neschopnosti splácet. Češi zůstávají obezřetní při výběru úvěrových produktů a roste u nich důraz na transparentnost a flexibilitu podmínek. Běžnou praxí pak zůstávají, především u menších částek, půjčky od rodinných příslušníků a známých.

Věk jako klíčový faktor při rozhodování o půjčce

V posledních třech letech využilo nějakou formu půjčky, kterou nebyla hypotéka, 24 % Čechů, což podtrhuje význam půjček v české společnosti. Přesto je stále třetina obyvatel, která si peníze nikdy nepůjčila. Z průzkumu vyplývá klíčový faktor při rozhodování o půjčkách. Tím je věk.

Mladí lidé ve věku 18–26 let si zřídka berou půjčky, což dokládá fakt, že 68 % z nich nikdy žádnou půjčku nevyužilo a jen 16 % má zkušenost s půjčkou v posledních třech letech. Naopak ve věkové skupině 36–44 let je zkušenost s půjčkami výraznější, což z ní činí nejperspektivnější skupinu pro poskytovatele půjček (32 % respondentů deklaruje zkušenost s půjčkou v posledních třech letech).

Zajímavostí je, že obyvatelé větších měst nad 100 tisíc obyvatel, lidé s vysokoškolským vzděláním a svobodní lidé mají méně časté zkušenosti s půjčkami. Nikdy je nevyužilo 42 % obyvatel těchto měst, 45 % vysokoškolsky vzdělaných a 49 % svobodných.

Češi si nejčastěji půjčují na auto (29 %) a rekonstrukci domácnosti (22 %). Tyto dvě kategorie dominují mezi důvody, proč lidé sahají po úvěrech, a ukazují na snahu investovat do dlouhodobého majetku a zlepšení životních podmínek. Půjčit si peníze na důležité dlouhodobé investice, jako jsou například vybavení domácnosti, nové auto nebo vzdělání, může být správný krok k zajištění lepší budoucnosti. Tyto investice mají potenciál přinést dlouhodobý prospěch a zlepšit kvalitu života.

Na druhou stranu, půjčování si na krátkodobou spotřebu nebo požitky, které nepřinášejí trvalou hodnotu, nedává z dlouhodobého hlediska smysl a může vést k finanční nestabilitě. Je důležité důkladně zvážit účel a podmínky každé půjčky a dodržovat principy odpovědného půjčování. Před uzavřením jakékoli půjčky by měl mít člověk jasný plán, jak a z jakých zdrojů bude půjčku splácet, aby se předešlo zbytečným finančním problémům.

Výběr poskytovatele a pečlivé srovnávání nabídek

Růst povědomí o možnostech na trhu a schopnost porovnávat nabídky naznačuje, že spotřebitelé jsou stále více finančně gramotní a hledají nejlepší podmínky pro své úvěrové závazky. Polovina respondentů při výběru půjčky oslovila banku, kde má účet. Pozitivní je i to, že 24 % respondentů porovnávalo více nabídek, což je nárůst oproti 13 % z obdobného průzkumu loni.

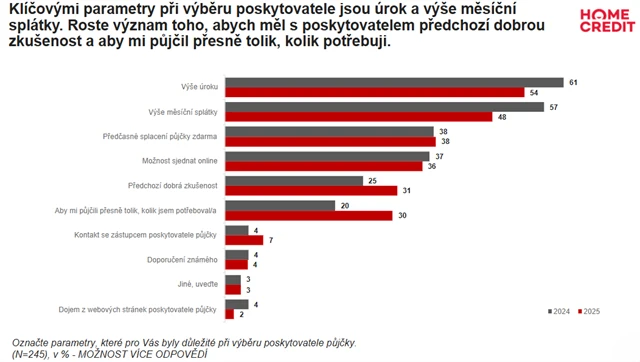

Klíčové parametry pro rozhodnutí o tom, kde si půjčit

Jak uvádí více než 57 % respondentů, klíčovými faktory při výběru poskytovatele půjčky zůstávají úrok a výše měsíční splátky. Oproti loňskému roku vzrostl u dotazovaných také význam předchozí dobré zkušenosti s poskytovatelem a možnost půjčit si přesně tolik, kolik je potřeba. Tento trend naznačuje, že Češi se stávají obezřetnějšími a informovanějšími spotřebiteli.

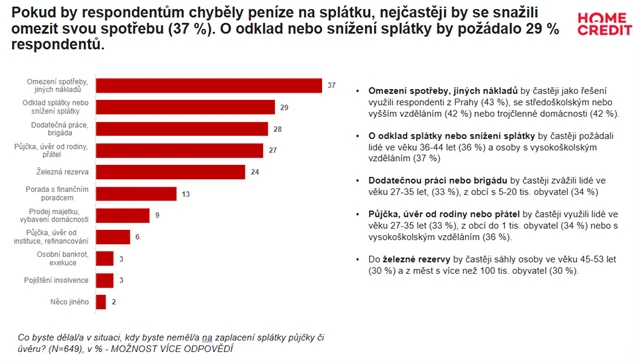

Řešení neschopnosti splácet: Omezení výdajů a žádost o odklad

Pokud by se respondenti ocitli v situaci, kdy nemají na splátku, 37 % dotazovaných by se snažilo omezit spotřebu. Další častou možností, kterou uvádí 29 % lidí, je žádost o odklad nebo snížení splátky. Zajímavé je, že přes 40 % obyvatel Prahy, středoškoláci a vysokoškoláci častěji volí omezení spotřeby, lidé ve věku 36–44 let preferují odklad splátek.

Dalšími cestami, které dlužníci volí, jsou přivýdělek ve formě brigády nebo či čerpání peněz z takzvané železné rezervy. Včasné a efektivní řešení problému se splácením ukazuje na zodpovědný vztah k finančním závazkům a snahu předejít vážnějším finančním komplikacím.

Půjčky v rámci rodiny

Půjčky od blízkých často slouží jako flexibilní a méně riziková alternativa k formálním úvěrům, což odráží důvěru a solidaritu v rámci rodinných a přátelských vztahů. Průzkum ukazuje, že více než polovina Čechů (63 %) si někdy půjčila od rodinného příslušníka nebo známého. Půjčku v rámci rodiny volí nejčastěji lidé ve věku 36–44 let (58 %), od známého či kamaráda si pak vypůjčily domácnosti s nižším měsíčním příjmem (31 %), lidé s nižším vzděláním (28 %) a svobodní (27 %).

Výše půjček od blízkých bývá často ovlivněna ekonomickou situací a úrovní vzdělání. Nejčastější výše půjčky od rodiny nebo přátel je do 10 tisíc Kč (37 %). Na druhou stranu, více než 100 tisíc Kč si půjčilo 17 % respondentů a je to běžnější u lidí s vysokoškolským vzděláním, čtyřčlenných domácností a u lidí ve věku 36–44 let.

Sběr dat byl realizován 3.–6. června 2025 prostřednictvím aplikace Instant Research agentury Ipsos na reprezentativním vzorku 1 019 respondentů ve věku 18-65 let v rámci české on-line populace.

Zdroj: Home Credit

Aktuality