Warren Buffett vs. George Soros: Kdo je lepší?

Proč neinvestovat u lidí, kteří jsou nejlepšími investory na světě? Nejlepší sportovce najdete vždy v první lize. Kde hledat nejlepší portfolio manažery? Talent u Buffetta a Sorose byl objeven už dávno, měli proto dost času ukázat, co dovedou. Jejich úspěch v roli manažerů hedgeových fondů měl nejen filantropický dopad na společnost, ale přinesl především tučné zisky spokojeným klientům.

Kdo tvrdí, že Warren Buffett není správce hedgeových fondů, si nevšímá, že arbitráž, pákový efekt, deriváty a obchodování na základě makroudálostí jsou dávno součástí Buffettovy strategie. Dokonce už v roce 1954 prováděl na kakau obchody na krátko.

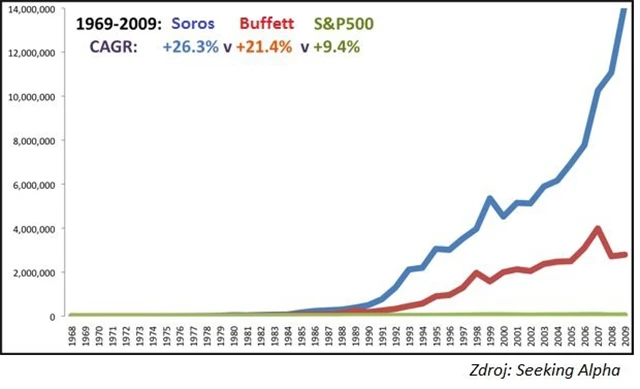

Žádný z nich nemá PhD nebo MBA, přesto vykazují Buffett a Soros výjimečné kvality. Během více než 41 let proměnil Soros 1 000 dolarů na 14 milionů dolarů (po započtení všech poplatků), Buffett pak 1 000 dolarů na 3 miliony dolarů.

Když porovnáme vývoj hodnoty Berkshire Hathaway, Sorosova fondu a indexu S&P 500, vypadá to, jako by index ani nerostl.

Soros je výkonnější, Buffett bohatší

Jak je to možné? Klíčem je delší úročení výnosů.

Buffett začal se svými investicemi v roce 1957, Soros až v roce 1969

Buffett je z Omahy, Soros z Budapešti

Buffett se dal na obchodování s měnou a globální diverzifikaci asi před deseti lety, Soros kupoval akcie japonských a dalších zemí už kolem roku 1950

Sorosova skvělá výnosnost fondu je založena na hlubší mezinárodní znalosti. Jeho filozofie – reflexivita – je i přes svůj úspěch stále ignorována davem, Buffettův přístup – hodnotové investování – začíná být známé, proto se na trhu objevuje řada "konkurentů".

Buffett řídil takzvaný absolute return fund v období 1957–1969, a poté realizoval své strategie prostřednictvím Berkshire Hathaway. V roce 1962 koupil Berkshire Hathaway za 7,6 USD na akcii, nyní se obchoduje kolem 120 USD, tj. průměrný roční růst 22 %! I Buffettův fond vykazoval 13 let po sobě pozitivní výsledky. Po odečtení všech poplatků přinášel investorům čistý výnos 23,8 %.

Někteří ekonomové říkají, že Buffett měl jen štěstí. Ale když ho srovnáme s indexem S&P 500 od začátku roku 1957, dokázal významně překonat trh – hlavní index za tu dobu z 1 000 dolarů udělal "jen" 100 tisíc. Soros a Buffett se narodili v srpnu 1930 a mají dlouhodobou úspěšnou praxi s řízením různých fondů za dob, kdy ještě neexistovalo vysokofrekvenční obchodování (high frequency trading – HFT). Oba během kariéry působili ve dvou významných investičních fondech: Soros v Double Eagle a Quantum, Buffett v Buffett Partnership a Berkshire Hathaway.

Oba již odešli "do důchodu" a hledají své nástupce. Soros má "náhradu" od roku 1981. Rozsah jeho působnosti na správě fondu se každým rokem mění, ale pokaždé má dobrý přehled o portfoliu a implicitně se všemi pozicemi souhlasí.

Kterým akciím věří Buffettův nástupce?

Oba si hledali už od začátku šikovné kolegy a talentované zaměstnance – Jim Rogers (u Sorose) a Charlie Munger (u Buffetta) byli při práci výbornými pomocníky a poradci.

"Nehorázné" poplatky?

Soros účtoval 1 % ročně a 20 % ze zisku, žádné vstupní poplatky, zatímco Buffett účtoval 0 % a 25 % ze zisku se vstupním poplatkem 6 %. Po roce 1969 se dalo vydělat lépe se Sorosem a platit mu ty "vysoké" poplatky.

Profesionálové jsou oceněni právem, jsou jim finančně kompenzovány unikátní schopnosti. Pokud někdo změní díky svým dobrým schopnostem každých 1 000 dolarů na 100 milionů, pak si zaslouží být placen v miliardách. Zvlášť když jsou zájmy v souladu se zájmy klientů.

Buffettovi a Sorosovi se rozhodně podařilo popřít teorii efektivního trhu, protože dokázali, že jsou celá desetiletí schopni vytvářet velmi nadprůměrné zisky. Teorie efektivního trhu tuto možnost popírá. Historie ukázala, že investovat s profesionály se rozhodně vyplácí!

Zdroj: Seeking Alpha

Aktualita pro rok 2026

Doporučujeme

Aktuality