Ani akcie nemusejí porazit inflaci!

Proti inflaci se obecně doporučuje bojovat nákupem nemovitostí, hmotného majetku, komodit, ale i akcií. U některých položek je to v současné době diskutabilní. Jednou z nich jsou akcie. Těm se nejlépe daří, pokud je míra inflace nízká, stabilní a nejlépe do 2 %. Jakmile překročí hranici 5 či 6 %, výnosy klesají a zaostávají za inflací, akcie reálně ztrácejí.

Česká populace si na investování stále zvyká. Postupně se učí, že kromě velmi konzervativních nástrojů existuje něco, jako jsou akcie či podílové fondy. Důkazem je struktura majetku v podílových fondech, kde jasně dominují peněžní a dluhopisové fondy. A to dlouhodobě. Pozitivní zprávou je, že jejich podíl postupně klesá. Ovšem do poměrů, které jsou v západních zemích, máme stále velmi daleko.

Takže na jedné straně jsou tu skoro "zaručené" ultra nízké výnosy u konzervativních typů investic, na straně druhé investoři požadují a ohlížejí se po vyšších výnosech. A jsme jednou nohou u akcií. Investovat do nich znamená počítat s tím, že doba vaší investice se nebude počítat v měsících, ale v letech. Obecně se doporučuje do nich investovat nejméně na pět let. Proč?

Je to díky tomu, že v krátkém období není zisk vůbec jistý a platí úměra: čím delší období, tím vyšší pravděpodobnost toho, že bude vaše investice v zisku. V odborných příručkách se říká, že dlouhodobý výnos akcií je okolo 8 %. Je to hodně, nebo málo? Pokud chceme poměřovat své investiční výsledky a úspěchy, je nutné je relativně srovnávat.

K tomu se používá několik možných ukazatelů. Tím základním je sledování, zda výnosy pokrývají inflaci, skrytého to nepřítele vašich peněz. Inflace je jakousi skrytou daní, která neustále ukrajuje z kupní síly. Je vyjadřována jako procentuální změna cen spotřebitelského koše zboží a služeb za určité období.

Aktuální vývoj indexu Dow Jones sledujte zde

Vzhledem k tomu, že máme měnový systém, který je založen na nekrytých penězích, inflace je permanentní jev. Pokud to zjednoduším, inflace vzniká v ekonomice tehdy, pokud množství peněz roste rychleji než produkce zboží a služeb. Optimální situací je, pokud se dokáže držet stabilně v nízkém pásmu. To má pak pozitivní vliv na růst hospodářství, spotřebu, nezaměstnanost, ale i na kapitálové trhy.

Kdy akcie pokoří růst cen

V této souvislosti bych se rád zmínil o tom, jak inflace ovlivňuje výsledky na akciovém trhu. Velmi často se setkávám s tím, že proti inflaci se obecně doporučuje bojovat nákupem nemovitostí, hmotného majetku, komodit, ale i akcií. Souhlasím s tímto výčtem, ačkoli u některých položek je to v současné době diskutabilní. Jednou z nich jsou akcie. Opravdu fungují jako pojistka proti inflaci?

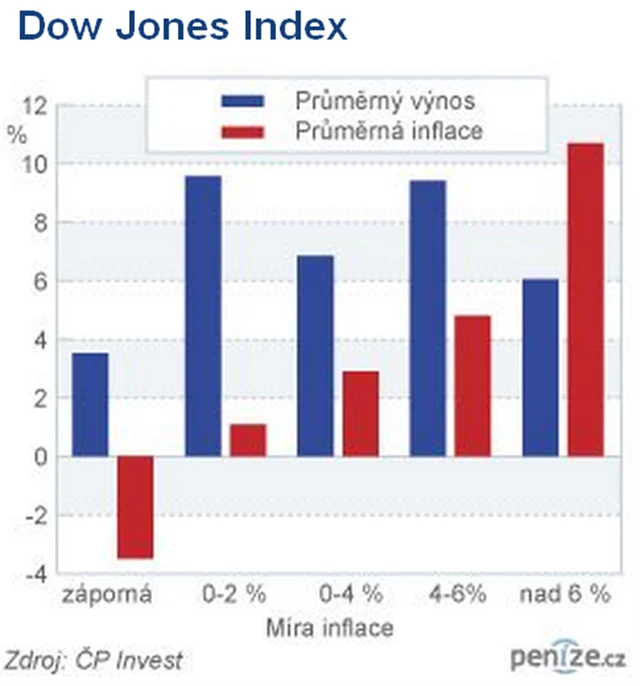

Pro tuto odpověď jsem sledoval chování jednoho z nejstarších akciových indexů, kterým je americký Dow Jones. A k čemu jsem dospěl? Potvrdilo se, že akcie rostou a výše růstu závisí na míře inflace, avšak neplatí zde lineární závislost!

Je tu patrné něco jiného. Akciím se nejlépe daří, pokud je míra inflace nízká, je stabilní a nejlépe do 2 %. Jakmile překročí hranici 5 či 6 %, výnosy klesají a zaostávají za inflací, akcie reálně ztrácejí. Bližší a detailní pohled nabízí tabulka a graf níže. Data jsou od roku 1900 do roku 2010 bez započítání dividend.

Hrozbou je vysoká inflace, ale i deflace

Pojďme však uvažovat do budoucna. Rodí se nám tu toužebně očekávaná důchodová reforma, která jednoznačně povede k vyšší preferenci dlouhodobých investicí, k nimž jednoznačně patří akcie.

Souběžně s tím se pohybujeme v prostředí, kdy se centrální banky ve vyspělých zemích chovají velmi expanzivně, základní úrokové sazby drží na rekordně nízkých hodnotách a nebrání se využívat vysoce nestandardních nástrojů ve formě skupování dluhových nástrojů (to je přesně proces, kterým se zvyšuje množství peněz v ekonomice, což zvyšuje hrozbu vyšší inflace v budoucnu) na trhu. Jejich cílem je opět nastartovat růst ekonomiky, který je založen na růstu objemu úvěrů v ekonomice.

Takže na jedné straně tu máme přirozené tlaky na likvidaci dluhů v ekonomice (stačí se podívat na trápení periferie Evropy), na straně druhé sledujeme v přímém přenosu velmi expanzivní politiku s cílem inflaci opět nastartovat, zvýšit nominální růst ekonomiky a snížit míru zadlužení. Z toho vyplývají dva možné scénáře. Čím bude vyšší inflace, tím větší máte šanci, že akcie porostou, ale tím menší máte jistou, že pokryjí inflaci. A naopak. Pokud dojde k deflaci (záporná inflace), vaše šance na růst akcií jsou již pouze z 50 %.

Co si z toho odnést? Ve světě probíhá svým rozsahem ojedinělý experiment expanzivní měnové politiky, který skončí buď vysokou inflací, nebo likvidací neefektivních dluhů (povede k deflaci). Investování do akcií v těchto případech nepovede k lepším výsledkům, proto je nutné svá portfolia obohatit o nová aktiva, jako jsou například komodity, které zajistí růst hodnoty v těchto krajních případech. Pamatujme si, že akcie mají nejraději prostředí nízké a stabilní inflace do 2 %. Držet jen akcie a dluhopisy je málo.

Aktuality