Lžou, nebo se pletou? Cílové ceny od analytiků jsou reklama, nic jiného

Investor Joshua Brown na svém blogu The Reformed Broker vzpomíná, jak minulé jaro 'plácnul' cílovou cenu pro akcie Applu na 2 275 USD. Dospěl k ní tak, že na klávesnici telefonu vyťukal písmena A, A, P a L, které tvoří zkratku titulu na NYSE. Podobně nízkou vypovídací hodnotu mají podle něj i cílové ceny od většiny analytiků.

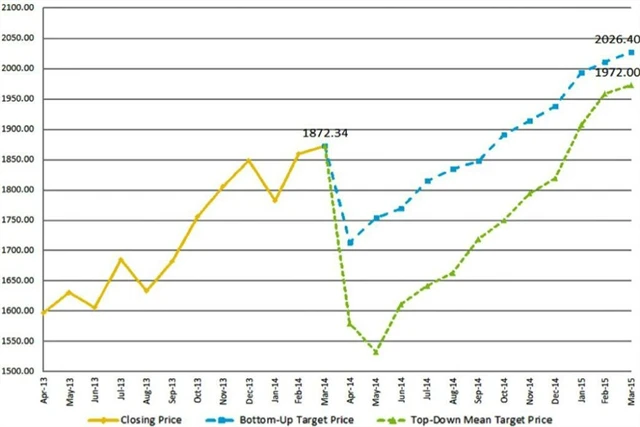

Na úvod malá aktualita: Cílové hodnoty pro index S&P 500 se celkem výrazně liší podle toho, zda jde o průměr názorů stratégů z Wall Street, kteří pro stanovení cíle využívají celkový obrázek ekonomiky a trhu (top-down přístup), nebo zda bereme v potaz názory akciových analytiků, kteří sledují jednotlivé akcie a z jejich cílových cen "dopočítávají" cíl pro celý index (bottom-up přístup).

A teď už k teorii a praxi cílových cen.

Nakupujete denně akcie podle toho, co radí analytici?

Pokud ano, raději s tím přestaňte, radí Brown. "Analytici fungují jen jako marketing pro oddělení prodejů makléřských firem. Ne že by byly analýzy společností bezcenné, institucionálním klientům mohou být k užitku, nicméně upgrady a downgrady samy o sobě nejsou k ničemu. Doporučení jako koupit a prodat jsou jen reklamy," tvrdí známý blogger.

"Chyba není na straně analytiků, jsou to inteligentní a tvrdě pracující lidé. Problém je v náplni jejich práce. Mají nesplnitelný úkol. Predikce analytika musí působit konzistentně, ale analytik musí umět být také flexibilní. Musí komunikovat s klienty a managementem firmy, kterou oceňuje, vše v souladu s přísnou regulací. Navíc musí zůstat nestranný navzdory faktu, že obě strany jeho firmu (a jeho s ní) platí. Většina analytiků se svými tipy přichází pozdě, a navíc musí předstírat, že pohyby cen akcií nejsou diktovány jen trhy a trendem sektoru, ale i fundamentem," popisuje Brown.

Běžní analytici prý většinou nemají ani ponětí o technické analýze. Při tvorbě svých doporučení ji mnohdy neuznávají. Píší o ceně akcie jen v souvislosti s valuací, nedívají se ale na cenu jako takovou. (Když byl Apple na úrovních kolem 600 USD za akcii, downgradoval ho jediný analytik. Byl to technický analytik a nebyl napojený na brokerskou firmu, která by ho vedla ke zkreslování predikcí.)

Co s tím dělat jako investor, když už znáte pravidla hry?

Nemusí to znamenat, že až přijde další analýza, poputuje rovnou do koše. Vyberte si z ní informace, které byly pro analytika podkladem pro vykouzlené odhady zisků a cash flow. Aspoň si uděláte obrázek o tom, na základě čeho mainstreamoví portfoliomanažeři obchodují jednotlivé společnosti.

Cílovým cenám ale nevěnujte pozornost. Jsou zkonstruované pomocí analýzy diskontovaného cash flow, o kterou se nikdo z těch, kdo akcii skutečně obchodují, nestará.

Důkazem omylnosti analytiků budiž loňský úryvek z New York Times: "Minulé září akcie Applu atakovaly rekordních 705 USD. Převážná většina analytiků Wall Street radila jediné - kupovat. V listopadu akcie procházely překotným poklesem, analytici však byli stále optimisty. 50 z 57 analytiků mělo akcii na 'buy' nebo 'strong buy', jen dva na 'sell'. Akcie pokračovaly v propadu a nyní stojí asi 450 USD, o 46 % méně než na vrcholu. Jak se mohli profesionálové takhle mýlit?"

Akcie Applu si sáhly na dno kolem 390 USD, nyní se obchodují kolem 540 USD, takže se stále ještě k 600 USD nevrátily.

"Firmy vydělávaly peníze, když institucionální klienti obchodovali Apple a opce na tyto akcie. Obchodníci chtěli, aby klienti Apple 'nakládali lopatou'," osvětluje Brown. "Pro brokery prahnoucí po výnosech byl Apple v minulých letech velmi lukrativní byznys. Analytici vyháněli každý týden cenu akcie výše pomocí stále vyšších cílových cen. I tak šílené cíle jako 1 111 USD pomáhaly brokerským firmám nalákat pozornost."

Zdroj: The Reformed Broker