Kdo se na trzích dostane k informacím jako první? Někteří investoři mají náskok, který nedoženete

K orientaci na trhu je dobré vědět, jak se jednotliví účastníci chovají, jak rychle se dostanou k informacím a jak se tyto informace promítají do cen akcií.

Investoři mají přístup k informacím o firmách prostřednictvím různých analytických reportů. Jenže většina informací, které se už dříve projeví v ceně akcie, nepochází z těchto zpráv, ale z interního výzkumu hedgeových a podílových fondů. Právě tyto fondy svým chováním utvářejí ceny akcií.

Nathan Swem z University of Texas porovnal chování 1 500 hedgeových fondů a stejného množství podílových fondů s informacemi, které se později projeví ve veřejných investičních doporučeních (ta zahrnují změnu doporučení a cílové ceny).

Hlavním Swemovým zjištěním je to, že zatímco obchody provedené hedgeovými fondy předjímají zlepšení nebo zhoršení doporučení, u podílových fondů to neplatí.

Ale pozor! Prokázalo se, že i tak nově vydaná doporučení obsahují nové informace, s kterými nepočítali ani manažeři hedgeových fondů. V průměru totiž akcie s novým pozitivním doporučením posílí o 3,1 %, ta s negativním doporučením o 3,8 % oslabí.

Swem zjistil ještě jednu zajímavou věc. Zatímco podílové fondy po vydání lepšího doporučení nakupují, hedgeové fondy začnou naopak prodávat. Jsou to tedy opět hedgeové fondy, u kterých se předpokládá, že jsou o krok napřed. Prokázalo se, že dříve informovaný investor těží na trhu z jednání později informovaného investora a že také může dříve opustit daný obchod.

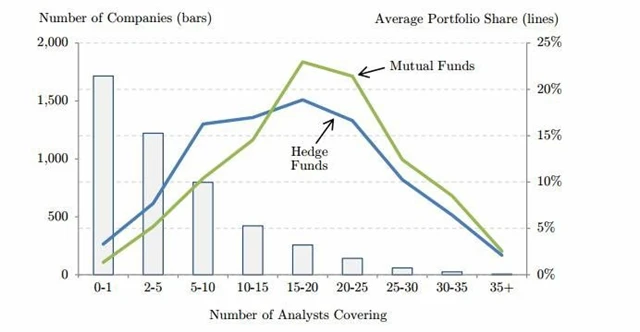

Na závěr Swem zveřejnil graf, který ukazuje, jaké akcie drží hedgeové a podílové fondy podle toho, kolik je pokrývá analytiků. Je jasné, že číslo u obou nejdříve roste a později klesá s růstem počtu analytiků proto, že největší množství firem pokrývá doporučeními mezi 15 a 25 analytiky. Z grafu je však patrné, že hedgeové fondy drží více akcií, které pokrývá menší počet analytiků. Zřejmě právě proto, že mají o firmách a jejich akciích vlastní informace.

Zdroj: valuewalk.com