Výhled na třetí kvartál: Akcie mají proč dále posilovat, s komoditami opatrně

Aktuální býčí trh, jeden z historicky nejdéle trvajících, má ještě potenciál pokračovat. Na prahu 3Q2017 vnímají experti z Fidelity International jako stěžejní to, že býčí trend zůstává nedotčený, ale ceny jsou již hodně vysoké. Růst zisků ale podporuje akciové trhy, přičemž nejatraktivnější jsou ty evropské. Nadále je podstatné sledovat situaci v Číně a také vývoj inflace.

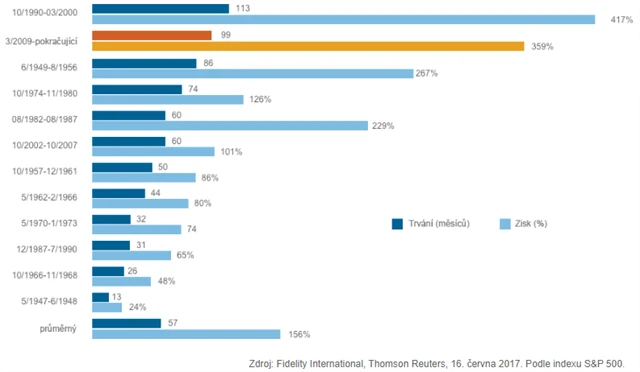

Býčí trhy se rodí z pesimismu a umírají na euforii. Podle tohoto měřítka aktuální býčí trh, jeden z historicky nejdéle trvajících, má ještě potenciál pokračovat. Mnoho investorů zůstává obezřetných a nerozhodnutých, aktuální býčí trend byl dlouho jeden z nejmizernějších a nejvíce nenáviděných v historii. Právě tato jeho vlastnost pomáhá vysvětlit jeho pozoruhodnou délku.

Býčí trhy končí teprve v okamžiku, kdy jsou vypuzeni poslední kupující, ale stranou zůstává spousta hotovosti. Zatím nejsme svědky žádného kultu akcií nebo FOMO (obavy z promeškání), tedy fenoménů patrných poblíž vrcholů předchozích býčích trendů. Vývoj je aktuálně ovlivňován růstem zisků firem.

3 HLAVNÍ TÉMATA PRO 3Q2017

1. Býčí trh zůstává nedotčený, ale začíná být napnutý

Býčí trend je stále v platnosti, ale na investorech je patrná nervozita ohledně toho, kdy a jak by mohl skončit. A nikoli bezdůvodně, vždyť v tomto cyklu již akcie urazily dlouhou cestu. Celkem 99 měsíců od března 2009 znamená druhý nejdelší býčí trend od druhé světové války. Bylo odstraněno mnoho problémů, které bránily růstu cen akcií, a trhy zažily výrazné oživení. I když v současnosti ještě trh není na vrcholu, investoři by se měli začít připravovat na to, že k tomu může dojít během příštích 12–18 měsíců.

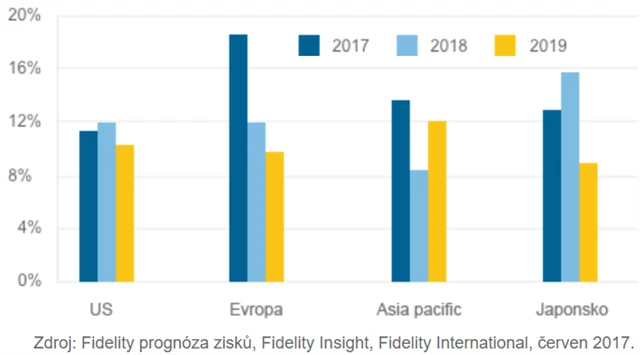

2. Růst zisků nahrává akciím. Nejatraktivnější jsou ty evropské

Růst zisků podporuje akciové trhy. Nejsme svědky toho, že by ocenění byla ve znepokojivém rozsahu oddělována od zisků, jako tomu bylo v případě předchozích vrcholů, například technologické bubliny na přelomu tisíciletí. Zejména Evropa nyní těží z dohánění růstu ekonomiky i zisků, když byly zažehnány nejpalčivější politické obavy.

3. Čína a inflace

Inflace v USA je již několik měsíců nižší, než se čekalo, ale Fed na svém červnovém zasedání zvýšil úrokové sazby. Janet Yellenová je přesvědčena, že nízká inflace je pouze dočasná. Trvale nízká úroveň by mohla vyvolat pochybnosti ohledně stavu americké ekonomiky, takže údaje o růstu a inflaci v USA jsou v současnosti velice sledované a pečlivě analyzované.

Čína se snaží ochladit některé oblasti své ekonomiky a zlepšit finanční transparentnost. Jsme svědky zpřísňování regulace a finančních podmínek v bankovním sektoru, růst úvěrů zpomalil. Růst HDP zpomalil na zhruba 6,5 % a investoři se budou chtít opět ujistit, že nehrozí takzvané tvrdé ekonomické přistání.

KOMPLETNÍ VÝHLED FIDELITY INTERNATIONAL

Investiční výhled Fidelity

Akcie

Býčí trh zůstává nedotčený, ale nachází se ve své poslední fázi. Růst cen akcií je aktuálně podložen růstem zisků, objevují se ale první známky iracionální přemíry optimismu.

Americký trh se vybrušuje a měl by v tom pokračovat, podporován růstem zisků. Pokud akcie předních technologických společností budou nadále předvádět dobré výkony, růst trhu bude pokračovat.

Nejatraktivnější akciový trh z hlediska růstu zisků a potenciálu výnosů je ten v Evropě. Politické obavy se vytratily a ponechaly velký prostor pro dohánění amerického trhu.

Růst zisků působí pozitivně i na akciové trhy v Asii a Tichomoří. Čína ochlazuje některé části své ekonomiky, ale zpomalování by mělo být řízené. Pro region by větším problémem mohl být Fed. Japonské vyhlídky jsou podmíněné globálním růstem a vývojem kurzu jenu, inflace však zůstává kladná. To by mohlo znamenat změnu po letech deflačního prostředí.

Analytici z Fidelity International globálně preferují sektory technologií a zdravotnictví, ve kterých vysoké úrovně inovací pomáhají udržovat dlouhodobý růst zisků.

Pevně úročená aktiva

Očekávání související s takzvanou Trumpflací ustoupila a po červnovém zvýšení sazeb se Fed ocitl takzvaně před výnosovou křivkou v důsledku nízké inflace. Výnosy tak zůstanou nízké.

Výhled se stal vyváženějším po zmírnění míry inflace v USA. To se může ukázat pouze jako dočasné, přičemž odborníci z Fidelity vidí určitou hodnotu v amerických dluhopisech vázaných na inflaci.

Při posouzení podle historických standardů se ocenění v současnosti jeví jako štědřejší, přičemž potenciál růstu je omezen. Preferovaným trhem je pro Fidelity Evropa, protože v ECB má trh kupujícího poslední instance.

Ocenění v oblasti vysokého výnosu jsou rovněž našponovaná a v současnosti nedokáží investorům poskytnout přiměřenou kompenzaci za podstupovaná rizika. Fidelity v tomto segmentu opět upřednostňuje Evropu před USA a Asií.

Pokud jde o rozvíjející se trhy, moment globálního růstu klesl a existují obavy ze zpomalení růstu čínské ekonomiky. Fidelity International preferuje firemní dluhopisy denominované v americkém dolaru.

Nemovitosti a komodity

Poptávka ze strany investorů zůstává vysoká. Riziko, že nadbytek kapitálu stlačí výnosy příliš dolů, znamená, že investoři musejí být opatrní.

V oblasti komerčních nemovitostí v kontinentální Evropě zůstává poptávka investorů vysoká. Ve Spojeném království se dále zvýšila míra politické a ekonomické nejistoty, určitou vzpruhou by mohl být měkčí brexit a případná po delší dobu uvolněná měnová politika.

Hlavní ukazatel globální aktivity podle Fidelity International signalizuje zpomalení růstu, takže obecně je firma méně optimistická, pokud jde o ceny komodit. Preferuje energie před kovy.

Zdroj: Fidelity International

Aktualita pro rok 2026

Aktuality