Několik důvodů, proč by aktuální korekce mohla být přípravou na silnou rally

Investoři a obchodníci na trzích, stejně jako média, si velmi lehce zvykli na minimální úrokové sazby a kvantitativní uvolňování tlumící volatilitu po poslední finanční krizi. Několik propadů ale vyvolalo rychlý obrat investorské nálady a očekávání nejhoršího. Je ale strach z pokračujících poklesů namístě?

Nedávný nárůst volatility přinesl dlouho nevídané extrémy v denních pohybech, které pořádně vystrašily investory. Podle Briana Belskiho, hlavního investičního stratéga BMO Capital Markets, to může znamenat, že někteří investoři začínají zpochybňovat odolnost akciových trhů v USA.

Sám Belski ale není přesvědčen o tom, že jsou trhy na začátku medvědího trendu. Spíše varuje před přehnanými reakcemi, které u investic zpravidla nadělají více škody než užitku. "I přes nárůst medvědích prognóz od srpnového propadu všechny naše fundamentální, kvantitativní i makroekonomické ukazatele naznačují, že by akcie měly ukončit rok v plusu. Nedávný vývoj nemůže v žádném případě změnit náš postoj očekávající dlouhodobý býčí trh," říká stratég a uvádí čtyři důvody, proč by si trhy měly zachovat růstovou tendenci.

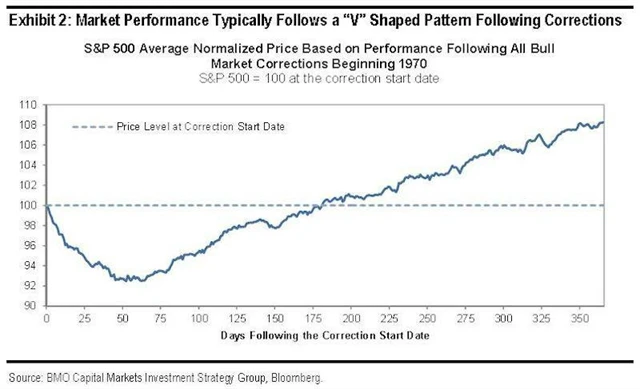

Korekce

Trhy podle všeho v posledních týdnech předvedly klasickou cenovou korekci, která není ničím výjimečným. Pro investory by to měla být dobrá zpráva, protože trhy se po ukončení korekčního období rychle vrátí k růstu.

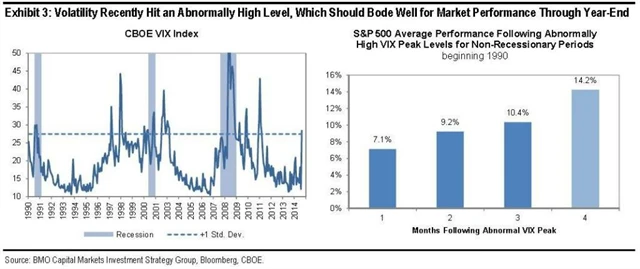

Nezvyklé výkyvy ve volatilitě trhu

Období s vysokou volatilitou mají naštěstí krátké trvání a trh má po jejich ukončení tendenci reagovat silnými růsty.

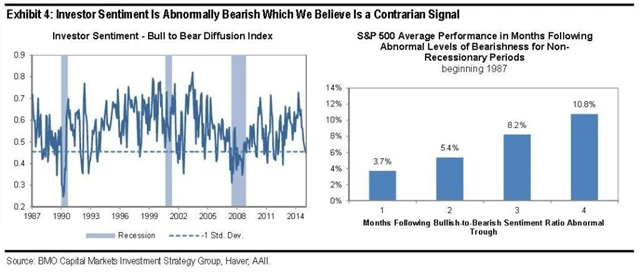

Neobvykle silná medvědí nálada mezi investory

Nálada investorů je odzkoušeným a fungujícím kontrariánským indikátorem, což znamená, že extrémně medvědí sentiment může být dobrým znamením pro růst výkonnosti na trzích.

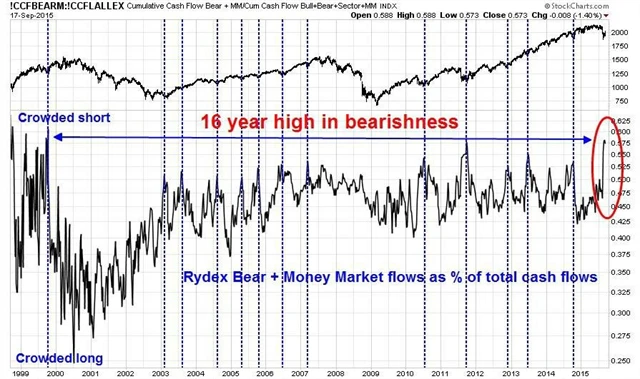

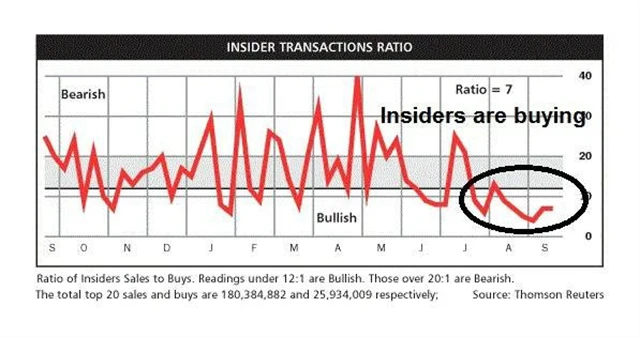

Podobný názor zastává také investor Cam Hui. Na svém blogu Humble Student of the Markets píše, že kromě ukazatelů sentimentu, které vycházejí z odhadů a průzkumů, je podle něj důležité rovněž to, co investoři reálně dělají. A podle Rydex cash flows indexu nyní drobní investoři stahují peníze z trhů celkem ve velkém.

Také pohled na aktivitu insiderů ukazuje spíše na obnovu býčího trendu.

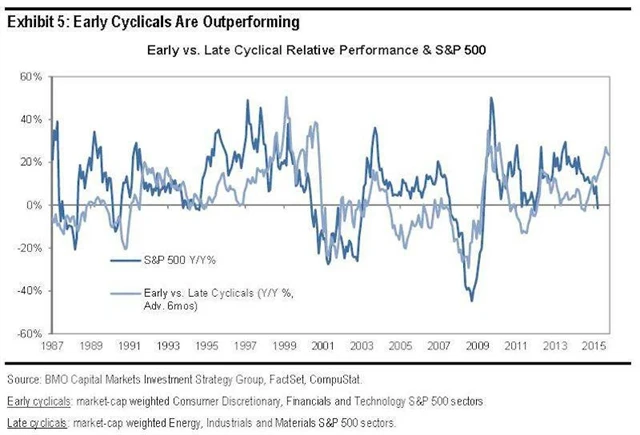

Nadvýkonnost titulů ze sektorů patřících mezi early cyclicals

Belski navíc přikládá poslední argument. "I přes nedávný nepříznivý vývoj na trzích jsme byli svědky několika pozitivních trendů. Jedním z nich je skutečnost, že takzvané early cyclicals, tedy akcie z technologického, finančního a spotřebitelského (consumer discretionary) sektoru, nejvíce profitující z oživení ekonomiky, překonávají takzvané late cyclicals, tedy akcie ze sektorů energetiky, průmyslu a komodit. Tento jev obvykle vede ke zlepšování výkonnosti na trzích," upozorňuje stratég.

Pozitivní makroekonomické prostředí

Něco podobného potvrzuje také Hui, podle kterého je na tom ekonomika USA velice dobře, s čímž souvisí také očekávané zvyšování úrokových sazeb ze strany Fedu (že je Fed nezvýšil již v září, asi podle něj není tak velký problém - pozn. red.). Jediným problémem, který by měl investory z makroekonomického pohledu znepokojovat, je vývoj v Číně, která v poslední době investory doslova straší.

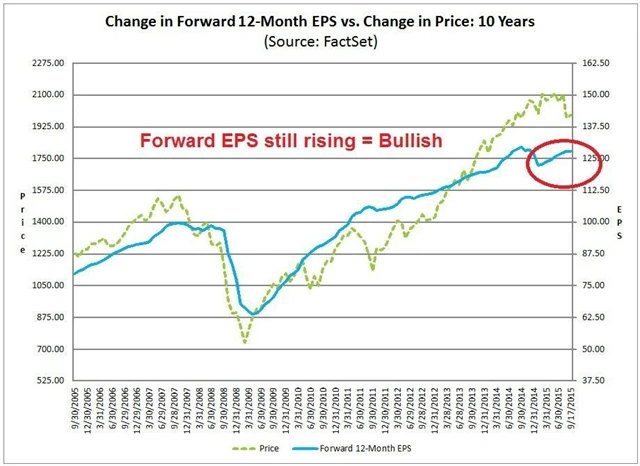

Rostoucí zisky

Dalším důvodem k optimismu jsou podle Huiho rostoucí zisky na akcii amerických společností. Přestože druhý kvartál nebyl nijak skvělý a třetí čtvrtletí u některých investorů vyvolává obavy, prognostici očekávají spíše další růst zisků, nebýt obrovského očekávaného propadu v sektoru energetiky. Sám Hui ale upozorňuje, že je v tomto směru pozitivně naladěn zejména v kratším horizontu, ve střednědobém a dlouhém je skeptičtější.

Technická analýza hovoří jasně v prospěch medvědů

Jediným silnějším argumentem proti růstu na akciových trzích je technická analýza. Grafy vyznívají jasně proti dalšímu růstu, čehož důkazem jsou i nedávné kříže smrti a protínání dlouhodobých supportů.

Co říci závěrem? Všechny uvedené grafy vypadají hezky, ale nejsou zárukou toho, že akcie čeká rally. Když chce někdo dokázat správnost svých tvrzení, vždy si najde graf, který potvrdí jeho teorie. Začínající výsledková sezóna alespoň na část otázek poskytne věcnou odpověď.

Zdroj: BMO Capital Markets, Humble Student of the Markets

Aktualita pro rok 2026

Aktuality