Bojíte se vlivu tištění peněz? Fed sice tiskne jako o závod, ale na své účty

Masivní expanze bilance Fedu po pádu Lehman Brothers celkem pochopitelně budí velkou pozornost a širokou škálu spekulací na téma jejích důsledků pro ekonomiku. Ty ale nemusejí být nijak drastické. Fed peníze prostě zase nechá zmizet.

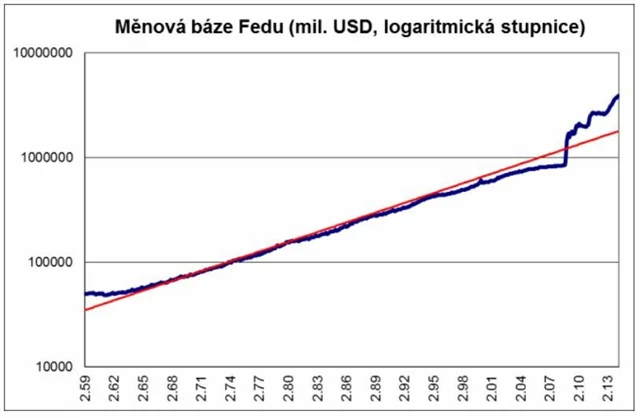

Graf vývoje měnové báze od konce 50. let ukazuje dlouhé období prakticky stabilního vývoje (peněžní zásoba rostla poměrně pravidelným tempem, které odpovídalo růstu ekonomiky, s tendencí k mírnému zpomalování tempa růstu).

Obrovský jednorázový nárůst báze po pádu Lehman Brothers je dobrou ilustrací toho, jak vážná byla krize. Po jednorázovém skoku zůstalo tempo růstu znatelně rychlejší ve srovnání s předchozím obdobím, za což může především kvantitativní uvolňování.

Tempo růstu peněžní zásoby zůstalo stabilní

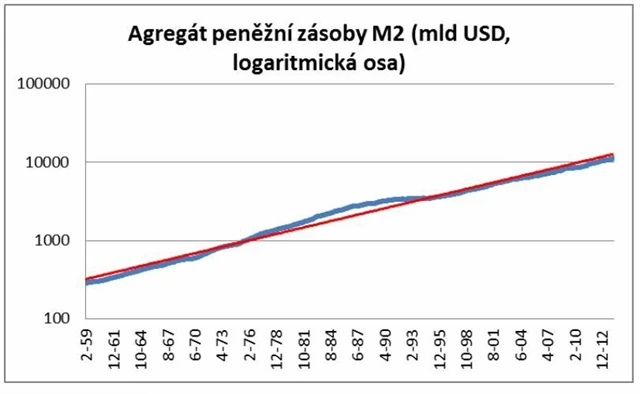

Měnová báze Fedu však není mírou množství peněz, které obíhají v ekonomice. Tou jsou různé měnové agregáty (M1, M2, M3 – liší se šíří instrumentů, které zahrnují do "peněz"). A když se podíváme na dlouhodobý vývoj jednoho z nich, konkrétně M2, žádné dramatické změny po pádu Lehman Brothers nevidíme.

Jak je to možné? Klíčovým důvodem pro prakticky stabilní tempo růstu objemu peněz v ekonomice jsou rezervy amerického bankovního sektoru.

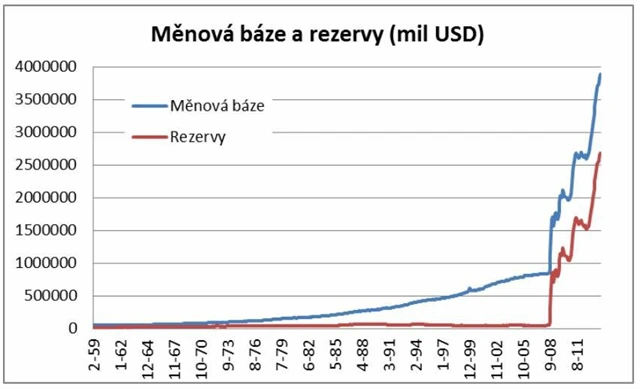

Rezervy bank rostly stejně rychle jako měnová báze Fedu

Z grafu je patrné, že spolu se skokem v růstu báze začaly prudce růst i bankovní rezervy. Graf je tentokrát s lineární osou, takže o to lépe vynikne mohutnost skoku v měnové bázi, ale zase není tak hezky vidět předchozí téměř stabilní tempo růstu.

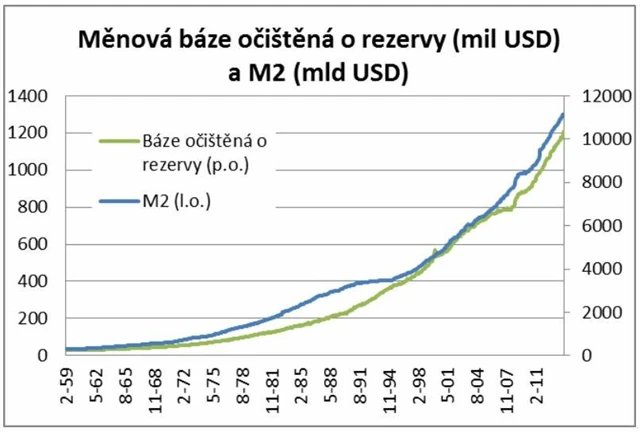

Když očistíme měnovou bázi o růst rezerv a srovnáme ji s tempem růstu peněžního agregátu M2, zjistíme, že obě veličiny rostly docela podobně a že obrovský skok v měnové bázi prakticky zmizel. Rezervy jsou prostředky, které mají banky uloženy u Fedu. Vůbec se tedy nedostanou mimo bankovní systém.

Fed suploval mezibankovní trh paralyzovaný krizí

Proč banky drží tak velký objem rezerv a nepustí peníze do ekonomiky? Odpovědí je primární motivace Fedu pro tak drastické zvýšení objemu měnové báze. Po pádu Lehman Brothers dramaticky poklesla důvěra mezi finančními institucemi. Nikdo nevěděl, jaký bude rozsah pohromy, jak bude který subjekt zasažen, a především zda peníze, které půjčí, dostane zpátky.

Likvidita i v normálně nejlikvidnějších segmentech trhu drasticky poklesla a hrozilo, že dojde k dominovému efektu a sérii krachů. V této situaci Fed sehrál roli věřitele poslední instance a potřebnou likviditu dodal skokovým zvýšením měnové báze.

Následné kroky Fedu zvyšující objem měnové báze už měly jiný charakter. Nejprve šlo o snahu zamezit zadření úvěrového kanálu (credit crunch) a udržet stabilitu finančního systému v podstatně méně vyhrocené situaci, než byla bezprostředně po pádu Lehman Brothers. V druhé fázi šlo o kvantitativní uvolňování jako alternativní nástroj měnové politiky.

Kde je inflace?

Všechny mimořádné kroky Fedu byly pochopitelně velmi pozorně sledovány a bohužel často mylně interpretovány. Samotný nárůst měnové báze, přestože se nepromítl nijak výrazně do objemu peněz obíhajících v reálné ekonomice, byl často pokládán za potenciální příčinu budoucího dramatického zrychlení inflace a nafukování bublin na trzích aktiv.

Přímo neměl ani jeden z těchto účinků, nepřímo ovšem určitě výrazně pomohl k růstu cen aktiv (jak nemovitostí, tak akcií). Patrně také omezil zpomalení inflace, ke kterému ale došlo i přes masivní zásah Fedu.

Čeho Fed svými akcemi dosáhl?

Jak působily akce Fedu, když jím tvořená likvidita zůstala u něj? Mechanismů byla celá řada. Primárně a hlavně zpočátku to byla stabilizace finančního systému. Pokud by se ho stabilizovat nepodařilo, byly by dopady na reálnou ekonomiku dramatické a **dočkali bychom se velmi pravděpodobně deprese srovnatelné s 30. lety minulého století.

Druhým mechanismem bylo zamezení propadu úvěrování (credit crunch), ke kterému by došlo, pokud by banky neměly pohotově dostatek likvidity. Tu normálně získávají na mezibankovním trhu, v situaci po pádu Lehman Brothers však tento zdroj vyschl. Nahradily ho prostředky, které banky získaly prodejem v dané situaci zcela nelikvidních strukturovaných produktů Fedu.

Kvantitativní uvolňování především vedlo k poklesu výnosové křivky amerických státních dluhopisů, od které se odvozují další úrokové sazby v ekonomice, mimo jiné i velmi důležité sazby hypotečních úvěrů. Zlevnění hypoték pomohlo stabilizovat trh rezidenčních nemovitostí, které byly těžce postiženy hypoteční krizí.

A samozřejmě dále posílilo dostupnost likvidity ve finančním systému, působilo psychologicky zvýšením důvěry, což se následně mimo jiné projevilo i růstem cen akcií, které dále podpořily spotřebu přes efekt bohatství.

Co bude dál?

Otázkou na závěr je, co bude dál. Jak Fed znormalizuje svoji bilanci? Nepovede nakonec, až ekonomika dále zesílí, přece jen obrovské množství prostředků v bilanci Fedu k velkým problémům?

Tyto otázky se objevují velmi často. Fed se jimi důkladně zabývá a naznačil, co plánuje dělat. Jedním z často zmiňovaných konkrétních problémů je možnost, že by Fed ve snaze odčerpat nadměrné množství likvidity z bank začal prodávat předtím nakoupená aktiva (například státní dluhopisy), což by však vedlo k prudkému růstu jejich výnosů s negativními dopady na ekonomiku.

Fed však aktiva nakoupená v průběhu kvantitativního uvolňování prodávat neplánuje, ke stahování likvidity chce využit jiné standardní nástroje, například repo operace. Ty mimochodem řadu let k témuž účelu úspěšně a bez problémů používá ČNB.

Aktiva v bilanci Fedu budou postupně splácena a Fed potom může tyto prostředky nechat zmizet, stejně jako je předtím vytvořil. Celý proces normalizace velikosti bilance na úroveň odpovídající její předkrizové velikosti ale může trvat až nízké desítky let.

Aktualita pro rok 2026

Doporučujeme

Aktuality