Kdy skončí čekání na inflačního Godota? ECB asi nebude sedět s rukama v klíně, čeká se ale na velkou společnou akci centrálních bank

V tomto článku nabízíme dva texty. První je z pera hlavního analytika Conseq Investment Management Martina Lobotky, který se zamýšlí nad širšími souvislostmi inflace. Druhý příspěvek je od hlavního ekonoma Komerční banky Jana Vejmělka, který se věnuje konkrétně situaci v eurozóně a dalším možným krokům Evropské centrální banky. Jako bonus přikládáme dokument z dílny analytického týmu České spořitelny, podle kterého se již inflace v Česku odráží ode dna.

Martin Lobotka (Conseq Investment Management)

Centrální banky čekají na inflaci jak Vladimir a Estragon na Godota. Česká národní banka dle svých původních očekávání již rok a půl na devizovém trhu přesluhuje, Fed a ECB ve svých prognózách ohlašují brzký návrat inflace ke 2 % již několik let, o japonské centrální bance nemluvě.

Realita je zkrátka od předpovědí vzdálená. V Americe se jádrová inflace navzdory masivnímu zlepšení situace na trhu práce drží (s kratičkou výjimkou z prvního čtvrtletí 2012) již 8 let zarputile a bez trendu pod 2 %. ČNB měla dle své prognózy z února 2014 již před rokem mít měnově-politickou inflaci na 2,5 %, intervence měly skončit před rokem a půl a tříměsíční sazba mezibankovní trhu (PRIBOR) měla být nyní nad 1 %. ECB kvůli neustálému neplnění inflačního cíle v posledních dvou letech provedla čtyři velké měnově-politické uvolňovací operace, inflace je však stále kolem nuly a i po očištění o potraviny a ropu se potácí meziročně pod 1 %.

Centrální banky predikují stejně dobře jako vy. Tedy špatně

Predikční mizérie není nic nového. Úspěšnost inflačních prognóz centrálních bank je dlouhodobě nízká. Britská centrální banka například v hodnocení svých prognóz za roky 1997-2014 přiznala, že predikce inflace na rok i na dva dopředu jí ze všech prognózovaných ekonomických kategorií vychází vůbec nejhůře. Průměrná odchylka mezi skutečností a střední hodnotou odhadu inflace na rok dopředu u ČNB je v pointervenčním období více než 1,5 procentního bodu (!), ale ani předtím to nebyla žádná sláva – v srpnu 2009 například banka odhadovala inflaci pro 3. čtvrtletí 2010 o téměř 1 procentní bod výše, než jaká byla nakonec skutečnost. U inflačního cíle na úrovni 2 % to přitom nejsou zanedbatelné nepřesnosti.

Proč to? Podle mě je podstatným důvodem to, že jsou centrální banky stále v zajetí teorie lokálního původu inflace; stále přemýšlejí primárně v lokálních kategoriích, jako jsou růst domácích mezd, růst zaměstnanosti nebo mezera výstupu, z nichž se následně snaží odvodit, jak se bude vyvíjet domácí inflace. Není náhoda, že ČNB své naděje na návrat inflace k cíli opírá hlavně o růst mezd.

Není ale takový lokální přístup ve světě, kde je globalizované téměř vše, zvláštní? Inflace je aktuálně podle mého názoru mnohem více globální než lokální fenomén. Liberalizace západních ekonomik od začátku 80. let, deregulace trhů produktů a služeb (včetně finančních), stržení obchodních bariér, nástup globalizace od počátku 90. let a neustálý technologický pokrok vytvořily propojený svět, kde to, zda pár milionům Čechů rostou mzdy více než produktivita práce, nemusí z inflačního hlediska znamenat vůbec nic, protože trhem, kde se taková poptávka dá bez vlivu na inflaci nasytit, je celý svět. A naopak, finanční globalizace dokáže (skrze financování deficitních běžných účtů) dlouhá léta držet spotřebu v zemi na neadekvátně vysoké úrovni (stačí se podívat na Řecko).

Trend již není přítelem centrálních bank

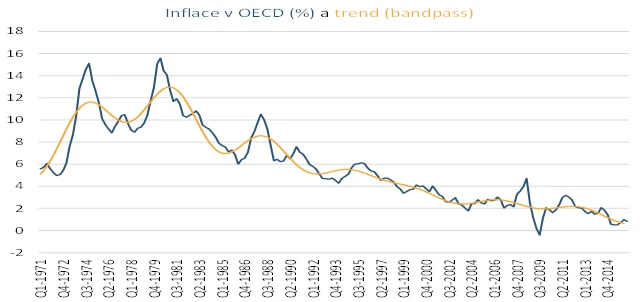

Zmíněné faktory společně s konvergencí měnově-politických režimů k režimu inflačního cílování během posledních 30 let v zemích OECD neustále stlačovaly inflaci (a inflační očekávání), a to k radosti a sebeuspokojení centrálních bank. Ačkoli tento trend nebyl lineární – zlomů je identifikovatelných několik, od počátku 80. let (Volckerova dezinflace) přes konec 80. let (počínající globalizace) a polovinu 90. let (přijetí režimů cílování inflace) až po období po krizi z let 2008-2009 –, směr byl jednoznačně dolů. Nyní, když ten samý trend dostal inflaci pod arbitrárně stanovený cíl, se však potkává s krajní nelibostí centrálních bank.

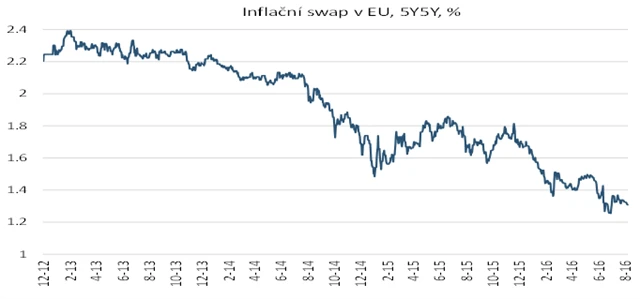

Co když jde ale o trend, který se hned tak neotočí? Co když jsou zlomy v inflačních očekáváních z let 2007 a 2012 jen dalšími případy, se kterými se zlomy obecného inflačního trendu dolů historicky pojí? Vývoj inflačních swapů, které posledních v letech jen klesají, to naznačuje.

A co když další recese, která dříve nebo později přijde, zlomí inflaci ještě více? Jednou z implikací pro lokální centrální banky by pak bylo, budu-li parafrázovat Trockého permanentní revoluci, v podstatě permanentní měnově-politické uvolňování. V prostředí opětovně dezinflační Číny tížené zadlužením i nadměrnými kapacitami to není z makroekonomického hlediska pro nejbližší roky nepředstavitelná věc. Koneckonců, ČNB, ECB i Bank of Japan to již de facto dělají.

Trochu optimismu na závěr. Každý trend lze zlomit, inflace je nakonec měnová záležitost a emisi peněz (zatím) dobře kontrolují centrální banky. Historie posledních let však zvyšuje pravděpodobnost toho, že ke zlomení trendu "klasická" měnová politika, tedy politika sazeb a odkupů aktiv, nemusí stačit. Stále více se mi zdá, že na překonání globálního dezinflačního trendu bude potřeba velká a koordinovaná akce centrálních bank spojená se skutečně neortodoxní měnovou politikou a mnohem větším příspěvkem politiky fiskální. Až pak se dočkáme vyšší inflace a vyšších výnosů.

Jan Vejmělek (Komerční banka)

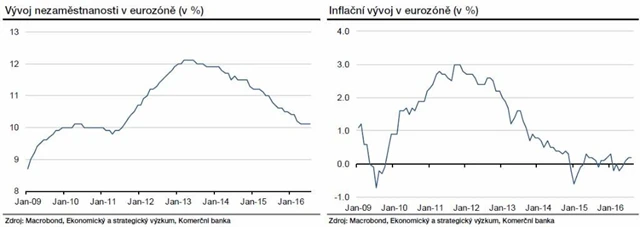

Ačkoli ekonomika eurozóny neroste zrovna zázračným tempem, přece jen se hospodářský vzestup drží již tři roky. To je dostatečně dlouhá doba na to, aby se zlepšovala i situace na trhu práce. Vysoká nezaměstnanost, zejména ohrožených skupin, jako jsou mladiství, ohrožuje sociální smír v mnoha evropských zemích, zejména těch na jihu měnové unie.

Aktuálně míra nezaměstnanosti v eurozóně již čtyři měsíce stagnuje na 10,1 %. Oproti více než 12 % zaznamenaným v polovině roku 2013 se jedná o významné zlepšení, které je na ochotě evropských domácností utrácet patrné. Nicméně míra nezaměstnanosti přesahující 10 % je příliš vysoká na to, aby trh práce generoval významnější inflační tlaky. Namísto očekávaného zrychlení inflace v eurozóně v srpnu stagnovala na červencových 0,2 %.

I když bude ve zbytku roku statická základna vyplývající z cen pohonných hmot působit ve směru vyššího růstu spotřebitelských cen, bude se letošní celková meziroční inflace v eurozóně pohybovat pouze kolem 0,4 %. A protože ani v období nadcházejících tří let nepředpokládáme udržitelné dosažení 2% inflačního cíle, bude muset ECB na svém zářijovém zasedání konat. Jedním z kroků, ke kterému přistoupí, bude prodloužení programu nákupu aktiv. V současné době ECB počítá a aplikací tohoto programu do března 2017, očekáváme prodloužení programu o půl roku.

Odrazila se česká inflace ode dna?

Aktualita pro rok 2026

Aktuality