Akciová rally přežívá údery ekonomické reality: Které sektory táhnou trh k rekordům? A které akcie jsou černým koněm dalších týdnů?

Defenzivní sektory, které za normálních okolností bývají slabší než cyklické akcie spojené s expanzí ekonomiky, jsou nyní výrazně silnější. Aktuální dostupné informace o stavu americké ekonomiky hovoří jasně – ekonomický růst je slabý. Peníze, které dostanou banky od svých centrálních bank v rámci různých podpůrných operací, končí v akciích ze sektorů veřejných služeb (utilit), zdravotní péče a spotřebního nezbytného zboží (consumer staples).

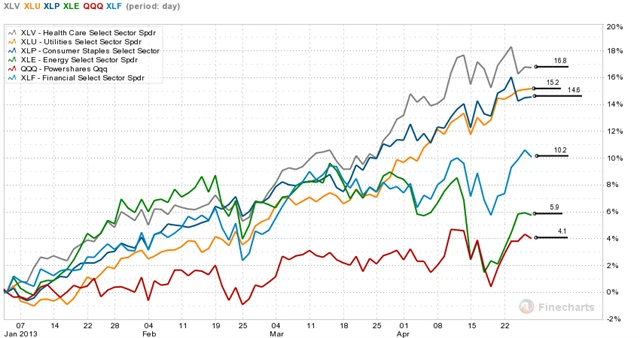

Sestavil jsem srovnávací graf výkonnosti amerických sektorových ETF certifikátů od začátku roku 2013, v němž jsou znázorněny kumulativní přírůstky ceny v procentech pro sektory zdravotnictví, veřejných služeb a spotřebního zboží, ale také cyklických sektorů energií, technologií a financí. Z grafu jasně vyplývá, že největší zásluhu na současném růstu akciových indexů mají defenzivní sektory. Cyklické sektory výrazně zaostávají, relativně silné jsou ještě bankovní akcie, které k tomu ovšem mají také silný důvod, protože podpora kapitálových trhů ze strany centrálních bank USA, Japonska, Velké Británie a ECB je asi největší v historii.

Současný silný růstový trend u defenzivních sektorů je podle mého názoru po delší dobu neudržitelný. Stačí se podívat na následující graf. Vytvořil jsem index ze dvou ETF certifikátů XLV a XLP. Současný trend je nejsilnější za poslední 4 roky, cena se již tři měsíce nachází nad úrovní dvou směrodatných odchylek od 200denního průměru ceny. Naposledy podobná situace nastala v dubnu 2011, ovšem tehdy cena tak vysoko vydržela jen něco málo přes měsíc. Cena se nakonec vždy vrací ke svému dlouhodobému klouzavému průměru, a tak si myslím, že to nastane v příštích měsících i u těchto sektorů. Zbývá jen otázka, zda investoři a tradeři znovu přelijí peníze z defenzivních sektorů do těch cyklických, když poslední zprávy z ekonomiky nejsou příliš povzbudivé.

Současná podpora Fedu

Třetí graf zahrnuje informace o operacích americké centrální banky na trhu (horní grafický panel). Jde o součet objemu operací za 25 dní, z něhož je vytvořen stochastický oscilátor. V hlavním grafickém panelu je cena SPY (ETF pro index S&P 500). Prostřední panel ukazuje poptávku primárních dealerů Fedu (bank) po penězích. Z grafu je vidět, že centrální banka skutečně ovlivňuje ceny akcií. Těžko říci, zda to takto někdo ve Fedu plánuje a stanovuje cílové cenové úrovně, kam by indexy měly jít, a když už tam ceny dojdou, spouští brzdící mechanismy, nebo zda cenový vrchol vzniká jako reakce na snížený přiliv peněz od Fedu "přirozeně". Nicméně ten vztah je jasný, nízká aktivita Fedu je v horním panelu vyznačena červeně.

Nízká aktivita Fedu ovšem velice často koresponduje s nízkou poptávkou investičních bank po penězích (také vyznačeno červeně v prostředním panelu). To se mi zdá přirozené – když jsou ceny vyhnané vysoko, nemají banky velký zájem nakupovat, a tudíž nestojí o půjčky od Fedu. Předchozí cenové vrcholy byly tedy spojené s nízkou poptávkou bank po penězích od Fedu a s nízkou aktivitou Fedu. Zatímco první podmínka pro cenový vrchol je nyní naplněna, aktivita Fedu je stále vysoká (na trh neustále přitéká 85 miliard USD měsíčně). Proto neumím odhadnout, zda již brzy uvidíme jarní cenový vrchol, moc prostoru pro růst akciových indexů však nevidím. Určitě ne u defenzivních sektorů a u indexu S&P 500.

Pokud by mohla existovat skupina akcií s větším růstovým potenciálem, jsou to cyklické akcie (například certifikáty XLF, XLE, XHB, IYT, XLB). K tomu by ale bylo potřeba, aby se objevily nějaké dobré zprávy z ekonomiky v příštím týdnu, třeba z trhu práce.

Na závěr jeden zajímavý graf. Jde o ETF certifikát na německý trh obchodovaný v USA - EWG. Německé akcie by mohly těžit z případné slabosti hlavních indexů v USA, zejména z toho důvodu, že ve čtvrtek je zasedání ECB a banka by mohla mít pro investory nějaké příjemné překvapení, třeba snížení úrokových sazeb.

Z grafu vyplývá ještě jedna zajímavá skutečnost, a sice že cenový vývoj EWG koresponduje s indikátorem síly trhu pro skupinu cyklických akcií z USA (SMART index). Market breadth indikátor pro SMART index ukazuje, kolik akcií je růstových a kolik poklesových pro danou skupinu. Indikátor naposledy vyvrcholil v lednu (tato skupina akcií byla nejsilnější), od té doby klesá. Nyní je v záporném teritoriu, což znamená, že nyní většina akcií z tohoto indexu koriguje. Možná ale zbývá poslední pokles k tomu, aby znovu vznikla nákupní situace.

Není jisté, zda německé akcie budou překonávat ty americké, pokud hlavní indexy v USA zahájí nějaké větší poklesy. Ale pokud někdo plánuje investici do akcií právě nyní, mohl by ETF EWG být jedním z kandidátů.

Aktualita pro rok 2026

Aktuality