JPMorgan: Toto je 6 aktuálních důvodů pro akciový optimismus

Americká banka JPMorgan Chase věří v další růst cen akcií. Ke cti jejím stratégům a analytikům slouží to, že tento postoj zaujala v polovině března, dobrý týden před dosednutím trhu na lokální dno. Důvody nejsou žádná vyšší dívčí, stojí ale za to si je připomenout. A také je dobré u toho neztrácet ze zřetele otřepanou pravdu, že čím více pozitivního si o akciích ve zprávách velkých bank přečteme, tím ostražitější bychom měli být.

1. Masivní dodávky likvidity

Centrální banky skupují aktiva tempem, které nechává maxima z období po finanční krizi daleko za sebou. Komerční banky jsou pak vládami i nízkými sazbami měnových autorit vedeny k co největšímu poskytování úvěrů. Jako vždy platí, že nejí jisté, kolik peněz skončí v reálné ekonomice, stejně tak je ale vysoce pravděpodobné, že solidní porce nové likvidity doputuje na finanční trhy a podpoří poptávku.

2. Nízké sazby

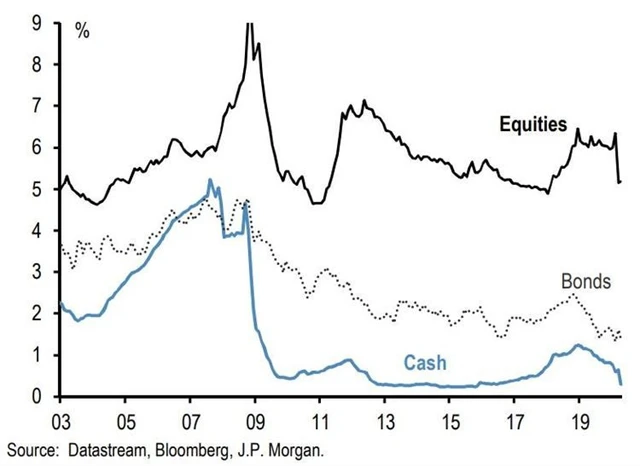

Akcie mohou být po posílení z posledních dvou měsíců a při prudkém propadu ziskovosti firem jakkoli drahé, dokud ale výnosy bezpečných dlouhodobých dluhopisů budou poblíž minim a sazby na krátkodobém trhu také, peníze potečou na akciový trh. Udržitelnost tohoto schématu zůstává otázkou, na její zodpovězení jsme ale (marně) čekali několik let ještě před koronavirovou krizí.

Globální akcie nabízejí nadále výrazně vyšší výnos než hotovost nebo dluhopisy

3. Mnoho investorů akciím stále nevěří

Kdyby se na býčí stranu trhu přiklonila rozhodná většina investorů, byl by důvod předpokládat brzký zvrat a další, třeba i výrazné propady cen akcií. Současné rally mnozí nevěří a stojí v krátkých pozicích. Jejich nucené likvidování pak cenám pomáhá dále růst. Mnohá velká portfolia se navíc nebalancují po divokých výkyvech během února a března, část investorů pak vstupuje na trh s tím, jak postupně klesá volatilita.

4. Vlastně opatrná rally

Trh počítá (a snad ani nemůže jinak) s jen slabým oživením ekonomiky po aktuálních bezprecedentních propadech. Pokud by se ale ekonomice začalo dařit lépe o něco dříve a výrazněji, než se nyní předpokládá, může to přimět k investicím do akcií i některé z dosud opatrných či vystrašených tržních hráčů. A to může přispět k tomu, že by růst trhu jako celku mohly hnát jiné segmenty a sektory.

5. Otevírání ekonomiky a něco navíc

Přísná restriktivní opatření se již v řadě zemí začínají uvolňovat. Stále jde o příběh s nejasným koncem, nastartování hospodářské aktivity bude ale každopádně trh vnímat pozitivně. Očekávání ohledně vývoje ekonomik jsou již mimořádně stlačená, a s otevíráním ekonomiky by se teoreticky mohla zlepšovat. S restartem hospodářství jsou nepochybně spojena rizika nejen zdravotní, ale i tržní (v poušti beznaděje se akciový býk umí těšit i na sušší a zdupanou pastvu, řečeno jen lehce nadsazeně, zatímco s vidinou lepších zítřků může začít přežvykovat opatrněji a občas nějaké to hořké sousto i vyplivnout), JPMorgan se nicméně kloní k tomu, že zlepšení stavu ekonomiky bude pro akcie jednoznačně pozitivní.

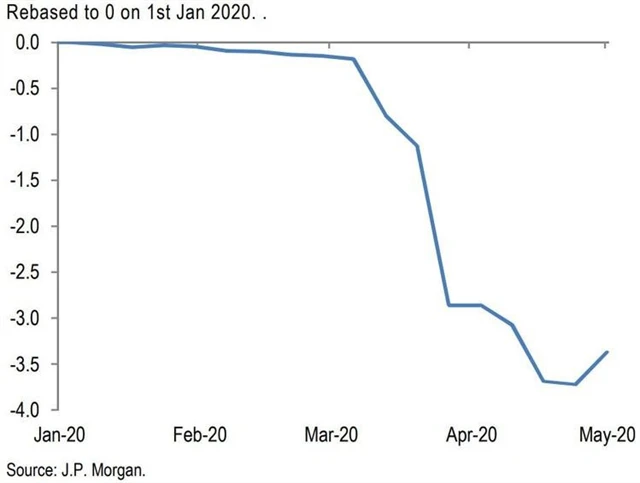

Index očekávání vývoje globálního HDP se možná již odrazil ode dna

6. Rychlé zlepšení nálady na kreditním trhu

JPMorgan vnímá jako významné i (zatím částečné) utažení kreditních spreadů. To by mělo dále pomáhat firmám, které by se neměly obávat financovat na dluhopisovém trhu, což je zejména v USA mimořádně důležité.

Zdroj: JPMorgan