Proč je investování tak těžké – 2. díl

V prvním díle miniseriálu o faktorech, které mohou mít vliv na rozhodování investorů, jsme se podívali na několik záludností, které mohou obalamutit lidský mozek. Dnes se podíváme na dalších několik nástrah, na které by si investoři při svém rozhodování měli dávat pozor.

Pravidlo 5: Výrazné fonty písma

Lidé mají tendenci se považovat za racionální bytosti, jejichž rozhodnutí jsou imunní vůči vnějším vlivům. Ve skutečnosti však nejsou schopni se ubránit ani těm nejjednodušším manipulacím.

Jednoduchý příklad:

Prezident Zeman přestal pít alkohol a rozhodl se abdikovat na post prezidenta. Poté, co předal poslední várku prezidentských vyznamenání, poznamenal, že jeho mise byla splněna.

Prezident Zeman přestal pít alkohol a rozhodl se abdikovat na post prezidenta. Poté, co předal poslední várku prezidentských vyznamenání, poznamenal, že jeho mise byla splněna.

Obě věty jsou sice (bohužel) nesmysl, ale podle několika studií na toto téma je díky použitému fontu více uvěřitelný první text. Stejné je to pak s použitím kvalitního papíru a podobně.

Pro investory platí to samé. Mají zkrátka větší tendenci věřit analýzám, které při doporučeních DRŽET nebo NAKUPOVAT využívají jasné a velké písmo, než těm, které používají běžné písmo, i když jdou více do detailu a jsou propracovanější.

Pravidlo 6: Televize a PC

Další pravidlo, které už vypadá skutečně uvěřitelně, je vliv médií na rozhodování lidí. Autoři jedné studie se dotazovali účastníků na jejich názor na relativní pravděpodobnost smrti při různých situacích, jako jsou mrtvice, nehody nebo cukrovka. Účastníci jednoznačně přeceňovali pravděpodobnost smrti u událostí, které jsou často zmiňovány v médiích, jako jsou úrazy nebo tornáda, a podceňovali méně mediálně zajímavé příčiny smrti, jako jsou nemoci. Odhad respondentů u pravděpodobnosti úmrtí u nehody byla 300krát vyšší než u cukrovky. Ve skutečnosti je to naopak, počet obětí u cukrovky je čtyřikrát vyšší.

I toto pravidlo lze aplikovat na investiční proces. Investoři mají tendenci mít pozitivní názor na akcie, o nichž slýchají v médiích každý den, a o společnosti, které nemají tak silné mediální pokrytí, prakticky nemají zájem. Je mnohem větší pravděpodobnost, že mínění investorů bude ovlivněno například strachem z vývoje v Číně než jiným faktorem, který přitom může být mnohem závažnější.

Pravidlo 7: Sebehodnocení

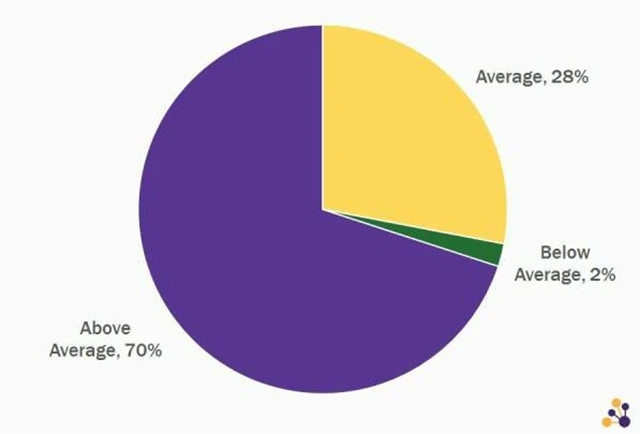

Při čtení předešlých řádků jste si možná pomysleli, že byste se určitě nenechali ovlivnit něčím, jako je tučné písmo nebo média. Existuje nespočet studií, podle nichž mají lidé tendenci považovat se za nadprůměr ve všech možných činnostech, od řízení automobilu až po filantropii. Může jít o hodnocení vlastních vůdčích schopností u studentů vysoké školy (na obrázku) nebo třeba víru motocyklistů, že pravděpodobnost způsobení nehody je u nich menší než u průměrného cyklisty. Studenti v jedné škole byli dotazováni, zda koupí květiny v charitativní akci na podporu American Cancer Society. 80 % studentů se vyjádřilo, že by koupilo květiny, ale zároveň to dotazovaní očekávali jen u 55 % svých spolužáků.

Ve studii vypracované psychology Emily Proninovou, Danielem Linem a Lee Rossem se doslova píše, že "tato tendence se dostává do téměř komické roviny - účastníci jedné studie byli přesvědčeni o tom, že jsou schopni se ohodnotit lépe než jejich kolegové".

Lidé zkrátka mají tendenci se přeceňovat. Platí to také u investorů, kteří mají pocit, že mohou být úspěšní při výběru akciových titulů (studie z roku 1998 ukázala, že ti, kteří věří ve stock picking, očekávají, že akcie, které vybrali právě oni, mají větší pravděpodobnost skončit v zisku než akcie vybrané průměrným investorem). Tato myšlenka osobní nadřazenosti je samozřejmě iluzí. Velmi drahou iluzí.

Pravidlo 8: Přílišný optimismus

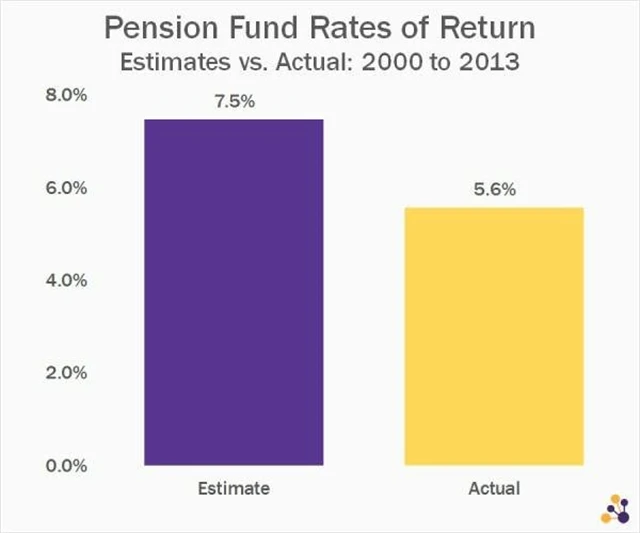

Jeden průzkum z roku 2002 cílil na majitele domů a na jejich odhad nákladů na rekonstrukci kuchyně před začátkem projektu a na skutečné náklady. Výsledky jsou jasné z grafu. Lidé mají tendenci výrazně podceňovat náklady a přeceňovat výhody. Pravděpodobně každý s tím má zkušenosti, například při plánování cesty nebo dovolené, i když zkušenosti z minulosti většinou nabádají ke střídmosti.

Také v investování může mít tento sebeklam negativní dopady. Mnoho investorů bere pozitivní zprávy o akciích držených v portfoliu jako samozřejmost a potvrzení jejich kvalit, ale špatné zprávy většinou ignoruje. Dobrým příkladem nebezpečnosti přeceňování vlastních schopností jsou penzijní fondy v USA. Po letech nesmyslného optimismu jsou na tom nyní celkem špatně, na což může doplatit mnoho Američanů.

V posledním dílu seriálu si řekneme něco o tom, jak investory ovlivňují statistiky, prokrastinace nebo vztah k riziku.

Zdroj: etfreference.com

Aktualita pro rok 2026

Doporučujeme

Aktuality