KONTEXT: Hostina (ne)končí, zapomeňte aneb 3 investiční nápady na turbulentní druhý kvartál

Výplach na přelomu roku zabrnkal trhu na nervy, následný obrat, díky kterému například americký akciový index S&P 500 hlásí nejlepší čtvrtletí za deset let, jej opět částečně zklidnil. Přesto (nebo možná právě proto) je vládnoucí akciový býk nadále jedním z nejméně populárních v historii. Příčinou jsou obavy mnoha investorů z blížícího se konce časů hojnosti, které jsou opakovaně přiživovány signály toho, že ekonomice dochází šťáva.

První čtvrtletí investory potěšilo, (nejen) pohled do zpětného zrcátka jim navíc slibuje pokračování bezstarostné jízdy. Americký akciový index S&P 500 si v posledních dvaceti letech připisoval v dubnu průměrně 1,7 %, v květnu to ale bylo jen +0,3 % a v červnu ztráta 0,7 %. Podobné sešlápnutí výnosové brzdy přitom můžeme zažít i letos, podle některých signálů by mohlo být dokonce výrazně prudší.

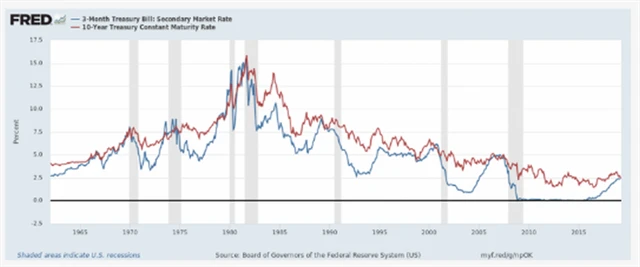

Signalizuje to mimo jiné nedávný pokles výnosů 10letých amerických dluhopisů pod výnos 3měsíčních pokladních poukázek. K podobné výměně stráží naposledy došlo před finanční krizí, a nejen proto tento ukazatel (tehdy i několikrát předtím hlásící příchod recese) zahýbal trhem. Stručně, investoři druhé čtvrtletí začínají podobně jako mnohá předchozí, tedy se solidními zisky a obavou, že se již brzy pomyslné ucho džbánu utrhne.

Většina ekonomů nadále mluví o blížícím se zpomalení, agentura Fitch (popisující prostředí v prvním čtvrtletí jako jedno z historicky vůbec nejhorších) předpovídá globální hospodářský růst letos na úrovni +2,8 %. Mnohé společnosti nicméně razancí, s níž sešlápnou brzdu, mohou překvapit, naznačuje průzkum FactSet, podle kterého firmy zahrnuté v indexu S&P 500 s tržbami generovanými více než z poloviny v zahraničí čekají za leden až březen propad příjmů o 11,2 %.

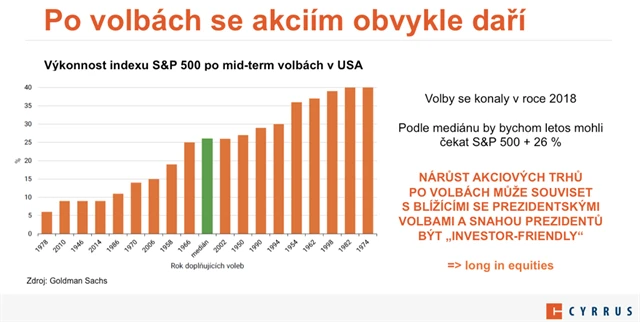

Přesto, respektive navzdory stávajícím rekordním úrovním, by mohly americké akcie letos potěšit, myslí si hlavní ekonom společnosti CYRRUS Michal Brožka. Poukazuje přitom na tradiční volební cyklus, v rámci kterého se před každým významným plebiscitem snaží politici u vesla potěšit voliče. Pustí proto státním financím žilou, z čehož ekonomika a zprostředkovaně trhy těží.

Vzhledem k očekávanému růstu volatility nabídne nejspíše druhé čtvrtletí v rostoucí míře zajímavé sázky také forexovým hráčům. Hlavní ekonom firmy AKCENTA CZ Miroslav Novák v tomto kontextu radí sledovat polský zlotý. Tomu sice nepomáhají nejistoty spojené se zpomalením německé ekonomiky a brexitem, ale i tak má PLN v horizontu nadcházejících dvanácti měsíců slušný potenciál posílit směrem k 4,20 EUR/PLN a níže.

Polská ekonomika totiž může letos i přes zjevná vnější politicko-hospodářská rizika těžit ze silné domácí poptávky, která je navíc podpořena expanzivní fiskální politikou. Polská centrální banka sice letos nezvýší sazby, to ale platí i o ECB, přičemž úrokový diferenciál jednoznačně nahrává zlotému. Jako vhodný vstup do pozice se jeví okolí hladiny 4,35 EUR/PLN, alternativně úrovně 4,40 a 4,50 v případě dočasného výraznějšího oslabení PLN, domnívá se Novák.

Investorům vyznávajícím strategii "kup a drž" současné tržní ceny na první pohled příliš nenahrávají. Ten druhý ale jako kdyby přímo vybízel k přípravě na delirium způsobené přiškrcením přívodu abnormálně levných peněz. Bolest způsobenou odvykáním by měla utlumit, případně jí přímo předejít, svědomitá diverzifikace, ideálně hraná přes nízkonákladové produkty.

Po době peněžní hojnosti totiž nejspíše přijde korekce historicky nadprůměrných výnosů z posledních třiceti let, varuje investiční stratég Save & Capital Štěpán Uherík. Poukazuje přitom na studii McKinsey, podle které průměrné výnosy z evropských a amerických akcií poklesnou o 1,5-4 procentní body, v případě pevně úročených aktiv o 3-5 procentních bodů. I proto by mohla být zajímavá sázka na ETF, jako je například iShares Automation & Robotics UCITS, doplňuje Uherík.

Rozborku uvedených investičních nápadů zasazenou do komentáře k očekávanému dění nabídnou Michal Brožka, Miroslav Novák a Štěpán Uherík v rámci brněnské zastávky ABCD investora Tour, která se uskuteční 1. dubna 2019 na Mendelově univerzitě. Podrobnosti a možnost last minute rezervace zbývajících míst nabízí Investiční web společně s organizátory akce ZDE.

Komentáře k aktuální situaci a předpokládanému vývoji (zejména) na měnových trzích nabídne také pátý seminář pořádaný v rámci pražského cyklu ABCD. Zájemcům o něj jsou k dispozici tři volná místa, respektive živý přenos úvodní (veřejné) části s tím, že vše podstatné najdou ZDE. Další informace o plánovaných akcích, stejně jako archiv čítající vybrané záznamy vystoupení a prezentace řečníků, nabízí web ABCD investora.

Partnery jarního cyklu ABCD začínajícího (a mírně pokročilého) investora jsou Burza cenných papírů Praha a poradenská společnost Save & Capital. ABCD Tour se koná za podpory Jihočeské univerzity České Budějovice, Mendelovy univerzity v Brně a Vysoké školy podnikání a práva v Ostravě. Mediálním partnerem je Investiční web.

Aktualita pro rok 2026

Aktuality