Bohaté tržní menu pro býky i medvědy

Akcie budou pokračovat v růstu vs. akcie jsou předražené, kolapsu již nemůže nic zabránit. Bitcoin je budoucnost vs. bitcoin je bublina. Zlato je nejlepší ochrana před inflací vs. zlato je k ničemu. Vládní dluhopisy patří do portfolia vs. v době minimálních sazeb jsou vládní dluhopisy v portfoliu nesmysl. Akciová Evropa začne dohánět USA vs. Amerika dále potáhne globální trh. Že je těžké si v záplavě doporučení, komentářů, analýz a mediálních výkřiků vybrat a zorientovat se? Máte pravdu. Budoucnost je vždy nejistá a pro jednotlivé investice vždy leží na stole býčí i medvědí scénář.

S&P 500

Býčí scénář: USA jsou nejčistší špinavou košilí v globální akciové pračce. Index S&P 500 zahrnuje největší americké společnosti, z nichž některé patří k vítězům posledních let i současné éry ve znamení koronaviru. Růstovým titulům (nejen) z technologického sektoru svědčí prostředí nízkých sazeb. Není co řešit.

Medvědí scénář: Nic netrvá věčně, a tak i S&P 500 bude muset po letech dominance vyklidit pozice. Příliš rychle zapomínáme, že před deseti lety byla realitou ztracená akciová dekáda v USA. A obrovská váha několika málo společností může během výprodejů zapůsobit stejně jako v době nákupní horečky.

Nasdaq 100

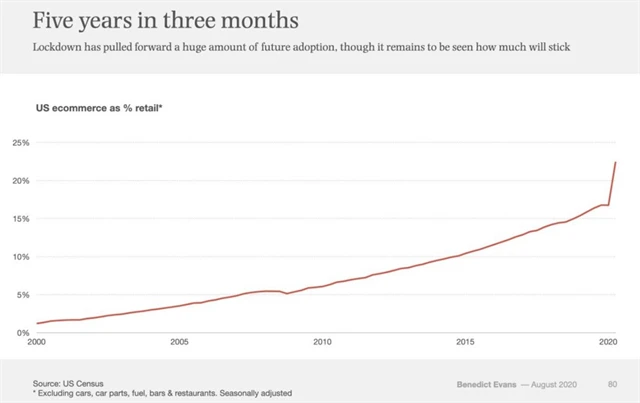

Býčí scénář: Karanténní opatření pomohla akciím z odvětví e-commerce a mnoha dalších. Technologické indexy by pravděpodobně bez pandemie byly níže než v současnosti. Jde o akcie firem, jejichž produkty a služby se během uzavření jiných částí ekonomiky staly (ještě) běžnější součástí našich životů. Pro růstové štiky z oboru navíc není díky nízkým sazbám problém si mimořádně výhodně půjčovat na svůj další rozvoj.

Medvědí scénář: Před rokem 2000 také svět věřil, že je internet jako prostor a prostředek pro podnikání v podstatě nevyčerpatelný. Mnohá tehdejší očekávání byla po letech naplněna, jsou ale ta současná (vyjádřená extrémně vysokými cenami akcií v sektoru) realistická? A pokud panují obavy o velikost vah největších titulů v indexu S&P 500, tak co potom Nasdaq 100, kde přes polovinu výkonu zajišťují Apple, Amazon, Microsoft, Alphabet, Facebook a Tesla?

Rozvíjející se trhy

Býčí scénář: Emerging markets jsou stále méně o komoditách a více o vyspělých technologiích. Slabší dolar navíc podporuje příznivé finanční podmínky na těchto trzích. A v neposlední řadě stojí za zmínku valuace, které jsou výrazně přívětivější než v USA.

Medvědí scénář: Řadu rozvíjejících se zemí může pokračující pandemie zasáhnout drtivěji než vyspělý svět, a to kvůli horší infrastruktuře. Ranější stupeň vývoje hospodářství navíc znamená, že v regionu častěji dochází k hospodářským a měnovým krizím.

Vyspělé trhy mimo USA

Býčí scénář: V letech 1970-2007 byl průměrný roční výkon evropských akcií podobný jako výkon akcií v USA (MSCI Europe +11,4 %, S&P 500 +11,1 %). Při srovnání výkonnosti v letech 1970-2020 (do července) se ale obrázek výrazně změní v prospěch USA (Evropa +8,6 %, USA +10,5 %). Pokud existuje něco jako návrat k průměru či trendu, evropské trhy by měly ten americký začít dohánět, jakkoli se sektorovým složením, oceněním nebo dividendovými výnosy mohou lišit.

Medvědí scénář: Horší demografická struktura v řadě evropských zemí, menší váha technologických titulů a hůře fungující podpora ekonomiky v podobě nízkých sazeb (v Evropě jsou firmy více závislé na bankovním financování, přičemž banky řídí své hospodaření v krizi opatrněji). To vše znamená, že akciová Evropa bude za USA nadále zaostávat.

Hodnotové akcie

Býčí scénář: Pro hodnotové investory snad již ani nemůže být hůře, hodnotové akcie zaostávají za růstovou konkurencí opravdu dlouho. Vlastně je to možná jejich největší výhoda, nízké valuace v dlouhodobém horizontu historicky slibují vyšší výnosy.

Medvědí scénář: Možná se doba změnila a hodnota ve firmách již není takovou veličinou jako dříve. Oceňování společností, které jsou stále více "virtuální", je složitější, ne-li nemožné.

(Americké vládní) dluhopisy

Býčí scénář: Výnosy mohou být klidně v záporu, nebylo by to poprvé. Může přijít deflace a ekonomika nemusí růst tak rychle, jak mnozí doufají. A pro případ inflace jsou tu inflačně chráněné bondy (TIPY). Poptávku po dluhopisech navíc živí centrální banky.

Medvědí scénář: Mnoho investorů vnímá jako riziko pro bondy zvyšování sazeb, ve skutečnosti je jím ale inflace. Nečekaně rychlý růst cen by mohl na dluhopisy těžce dolehnout, protože by se ukázalo, že Fed a spol. nemají situaci tak úplně pod kontrolou.

Bitcoin

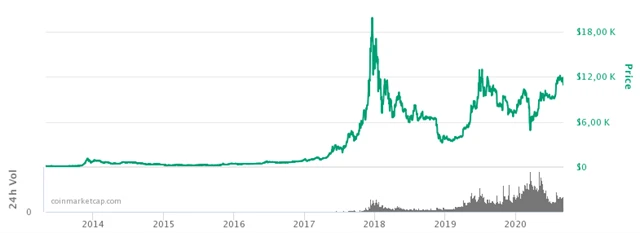

Býčí scénář: Mnozí nejznámější kryptoměně prorokovali bolestivou a brzkou smrt, bitcoin tu ale stále je. Prostředek ochrany hodnoty peněz pro novou generaci, pro kterou je zlato jen ten starý řetízek po babičce? Proč ne.

Medvědí scénář: Býčí předpovědi o ceně bitcoinu na úrovni mnoha desítek, ba stovek tisíc dolarů se ne a ne naplnit. A mimochodem, kam se poděly ty hromady peněz, které se nechaly zlákat primárními nabídkami desítek nových kryptoměn?

Zdroj: A Wealth of Common Sense