Katastrofické dluhopisy jsou stále populárnější

Potom, co hurikán Sandy zasáhl New York a způsobil městu významné škody, začaly pojišťovny odmítat pojišťovat rizika spojená s velkou vodou. New York tak musel zaklepat na dveře Wall Street.

Investoři zahrnující hedgeové fondy a další instituce byli ochotni zaplatit 200 milionů USD za nákup "katastrofických dluhopisů" emitovaných provozovateli newyorské hromadné dopravy. V případě, že záplavy dosáhnou v příštích třech letech úrovně z období Sandy, půjdou peníze na úhradu škod. Pokud se nezopakují, investoři dostanou jistinu zpět a balík tučných úroků k tomu.

Takzvané cat bondy, jak se katastrofickým dluhopisům také říká, se poprvé objevily v polovině 90. let po škodách způsobených hurikánem Andrew, který zasáhl Floridu a další jižní státy v roce 1992. Pojišťovnám nezbylo nic jiného, než si lízat rány.

Zajišťovny (pojišťovny pojišťoven, tedy instituce, k nimž si pojišťovny chodí pro zajištění proti velkým katastrofám) byly postiženy obzvlášť zle. Nastoupily ale kapitálové trhy a poskytly své kapacity. Od té doby každá větší katastrofa vzbudila vlnu zájmu o cat bondy, ať už šlo o hurikán Katrina v roce 2005, nebo japonské zemětřesení a tsunami z roku 2011.

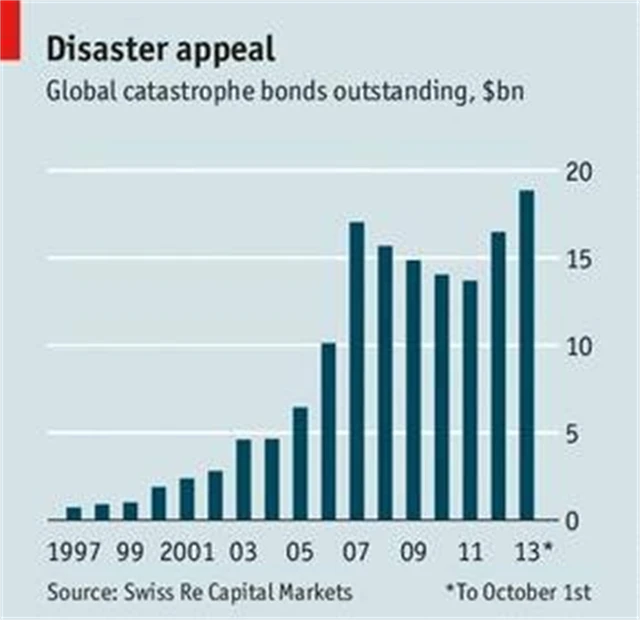

V poslední dekádě bylo emitováno přes 40 miliard USD cat bondů, z toho 19 miliard USD je před splatností. Stále je to ale jen zlomek z 300 miliard USD v teoretických platbách, které pojišťovnám hrozí v souvislosti s přírodními katastrofami. I tak je ale současná situace nesrovnatelná se 4miliardovým trhem cat bondů před deseti lety. Číslo se navíc podle Bank of New York Mellon může v následujících letech zečtyřnásobit.

Většina cat bondů slouží k zajištění rizik spojených s přírodními katastrofami ve vyspělých ekonomikách, obzvláště v USA, kde převažují pojištění ztrát kvůli hurikánům, zemětřesením a podobně. Události z jiných regionů, jako byly například turecké zemětřesení či škody v karibské oblasti kvůli vichřici, se na trhu pokrývají zatím jen okrajově.

Poptávka investorů je velká

Penzijní fondy a další institucionální investoři se dnes honí za výnosem. Cat bondy je lákají o to více, že nekorelují s akciovým trhem. Minulý rok vynášely o skoro 11 procentních bodů více než americké státní dluhopisy při riziku srovnatelném (podle ratingových agentur) s držením korporátních dluhopisů ze spekulativního pásma. "Velcí institucionální investoři, kteří nakupují dluhopisy přímo nebo přes speciální fondy, nyní představují 80 % trhu," říká broker Bill Dubinsky z Willis.

Růst cat bondů a ostatních "na pojištění navázaných aktiv" začíná ovlivňovat cenu pojistek, zejména u zajišťoven. Příliv peněz z kapitálových trhů stlačuje přirážky na zajištění o 15 % ročně, což ohrožuje zisky v sektoru. Někteří manažeři pojišťoven varují, že naivní investoři narušují ceny a vytvářejí "stínové pojišťovnictví". Může to mít dopady na celý systém. Předpokládají, že jedna nebo dvě větší kalamity povedou k dost velkým ztrátám na to, aby nováčci zvážili svůj přístup.

Až podezřele velký klid

Sezóna hurikánů v Atlantiku byla v poslední době pozoruhodně klidná, v srpnu se nedostavily žádné hurikány poprvé od roku 2002, v září se vyskytly jen dva. A i když k některým katastrofám došlo, nezdecimovaly investory do cat bondů úplně. "Jen ve třech případech ze zhruba dvou stovek dluhopisů emitovaných za posledních patnáct let byly spuštěny výplaty," říká William Donnell ze zajišťovny Swiss Re.

Investory může trápit nepříznivý vývoj úroků, pokud cena cat bondů příliš poroste. Výnosy z katastrofických dluhopisů klesly k rozdílu pouhých šesti bodů ve srovnání se státní dluhopisy v posledních měsících. Jsou na minimu za poslední desetiletí.Stojí za tím velký příliv nových peněz a malý počet a míra katastrof. "Penzijní fondy mají v úmyslu na trhu zůstat, ale ne za každou cenu," říká Luca Albertini z Leadenhall, společnosti investující do tohoto sektoru.

Je příliš mnoho investorů na škodu?

Pojišťovny a zajišťovny nevidí nové investory do cat bondů jako hrozbu pro byznys. Jako mohou banky vydělávat buď úvěrováním firem, nebo asistencí při vstupu firmy na kapitálové trhy, zajišťovny mohou vydělávat díky katastrofickým dluhopisům. Některé je využívají k balancování vlastního rizikového portfolia, což jim nechává více prostoru k pojišťování nových rizik.

Hotovost proudící na trhy s pojištěním dluhopisy zlevňuje. Znamená to dobré zprávy pro ty, kteří shánějí krytí rizik. Rizikem pro pojišťovny je, že investoři na trh "útočí" většinou těsně po katastrofě, kdy firmy ženou ceny nahoru. V důsledku to sráží marže, které pojišťovny využívají k obnovení ziskovosti. Britský finanční regulátor nedávno varoval, že by příliv nových peněz do cat bondů mohl tlačit pojišťovny do pojišťování větších rizik ve snaze udržet zisky.

Zdroj: The Economist