Akcie: Má letos smysl řídit se příslovím "Sell in May and go away"?

Duben končí a znovu ožívají diskuze o "pravidlu Sell in may and go away". Mají investoři i letos v květnu vyprodat akciové pozice a vrátit se na trh až na podzim? Jde konkrétně o historickou zkušenost, že v období od začátku května do konce října akciové indexy dosahují podprůměrné výkonnosti ve srovnání se zbytkem roku (od začátku listopadu do konce dubna).

Jedním z hlavních uváděných důvodů tohoto jevu jsou sezónně nižší objemy obchodů (likvidita) na trzích v průběhu letních měsíců. Pro argumentaci se také používá zkušenost, že společnosti ke konci roku ohlašují výhled na další rok, který bývá zpravidla (v průměru) vyšší než v aktuálním roce, což mívá pozitivní vliv na vývoj akcií v posledních měsících roku.

V českém prostředí navíc máme ještě jeden důvod, který souvisí s tím, že výrazná část firem vyplácí zpravidla roční dividendy na jaře, a proto jejich cena akcií po dividendě klesá, což snižuje i hodnotu indexu PX.

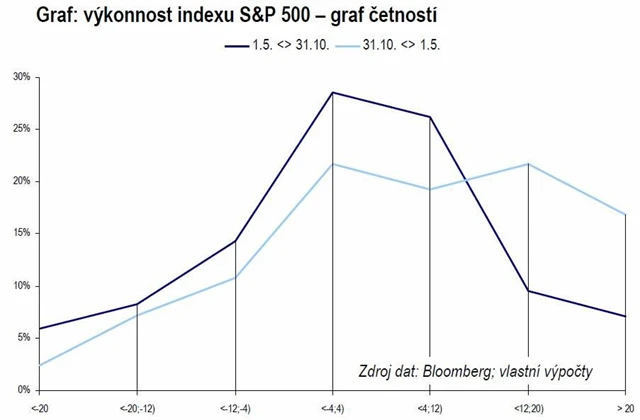

Podívejme se na konkrétní historická data u indexu S&P 500:

Data víceméně potvrzují zmíněné tvrzení, tedy že index od začátku listopadu (jak podle průměru, tak podle mediánu) do konce dubna překonává výkonností období od začátku května do konce října.

Shodně dopadla i bilance jednotlivých let, kdy výkonnost za sledované období byla kladná. V grafu níže je zobrazeno rozdělení četností, která jasně ukazuje vychýlení výkonnosti indexu.

Akciím se od začátku roku velice daří. I přes slabší duben drží americké i německé akcie dvojciferné zisky. Například evropský index DJ EuroStoxx 50 ovšem v růstu zaostává. **K růstu akcií přispěly program LTRO od ECB, měnové uvolňování v Číně a relativně solidní výkonnost americké ekonomiky.

V letošní výkonnosti indexů se pěkně odráží fakt, že se dařilo zvláště americkým akciím, jejichž výsledky za 4. kvartál i dosud za 1. kvartál překonávají očekávání trhu jak na úrovni tržeb, tak zisku, a pak také akciím ze "zdravější" části EMU v čele s Německem.

Hlavní vlivy ovlivňující akciové trhy

Vliv LTRO postupně vyprchává, což se projevuje i růstem výnosů dluhopisů periferních zemí eurozóny. K tomu přispívají i výroky favorita francouzských voleb Hollanda.

Ke konci června mají evropské banky dosáhnout kapitálové přiměřenosti Tier 1 9 %. Pro ty silnější by to problém být neměl, každopádně je možné, že některé slabší banky budou mít s rekapitalizací obtíže (jako v lednu UniCredit). To může opět přiživit napětí na evropském mezibankovním trhu.

- Na konci června má skončit operace Twist, jíž americká centrální banka Fed prodlužovala průměrnou splatnost svého portfolia dluhopisů (prodejem papírů s kratší splatností a nakupováním těch s delší). Banka nevylučuje možnost další podpory amerického hospodářství, ale zatím je v tomto ohledu opatrná (naposledy lehce navýšila výhled růstu ekonomiky i míry inflace).

Poslední dobou slabší data z amerického trhu práce, která spolu s nejnižší mírou úspor za poslední 3 roky vzbuzují obavy z dalšího tempa růstu spotřebitelských výdajů v USA, na kterých je tamní ekonomika dosti závislá. (Poznámka: Páteční data z trhu práce budou ostře sledovaná, v uplynulém týdnu pomalejší růst HDP v USA, ovšem s vyšším příspěvkem spotřebitelských útrat.)

Pokračující fiskální restrikce (především v eurozóně), která má negativní vliv na tempo hospodářského růstu.

Ceny ropy příliš neklesají a tlačí proti růstu světové ekonomiky.

Pozitivní vliv mají výsledky firem, především amerických. Daří se především firmám, jejichž činnost není příliš závislá na vládních rozhodnutích a výdajích a které mají větší expozici vůči rozvíjejícím se ekonomikám.

Když uvedené vlivy sečteme (na jedné straně nadprůměrná výkonnost indexů od začátku roku, na druhé rizika, před kterými stojíme v rámci následujících dvou měsíců), zvyšuje to pravděpodobnost, že se pravidlo "Sell in May and go away" naplní i letos.

Ve výkonnosti indexů se v současnosti odráží dvě protichůdné síly. Na jedné straně to jsou firmy, kterým se daří růst navzdory slabšímu výkonu západních ekonomik (často díky úspěšné expanzi na rozvíjející se trhy), a na druhé to jsou obavy, kam až fiskální restrikce západního světa může stáhnout ekonomiky vyspělých zemí včetně budoucích očekávání. Proto si myslíme, že poklesy nejsou u konce. Jako nejpravděpodobnější se nám pro nejbližší měsíce jeví scénář pokračování mírného oslabování.

Investoři budou preferovat především relativně defenzivnější tituly s vysokým úvěrovým ratingem a současně se zajímavým dividendovým výnosem. V současnosti preferujeme spíše investice do amerických akcií (před těmi evropskými), zvláště do těchto sektorů: zdravotnictví a spotřebitelské zboží nezbytné (s malou elasticitou poptávky).