Margin of (un)safety: Riziko bez výnosu jako denní chleba akciových investorů

Jistě jste už zaslechli pojem "margin of safety". Aktuální situace, kdy davy investorů sázejí na akcie skrze takzvané pasivní nástroje, připomíná jeho pravý opak.

Než se dostaneme k jádru pudla, pro jistotu si osvětleme, co ona margin of safety znamená. Nepomůže nám nikdo menší než Warren Buffett. "Když postavíte most, chcete mít jistotu, že unese náklaďák vážící 30 tisíc liber, ale stejně na ten most nepustíte těžší než desetitisícový vůz. Stejný princip funguje v investování," uvedl kdysi Věštec z Omahy.

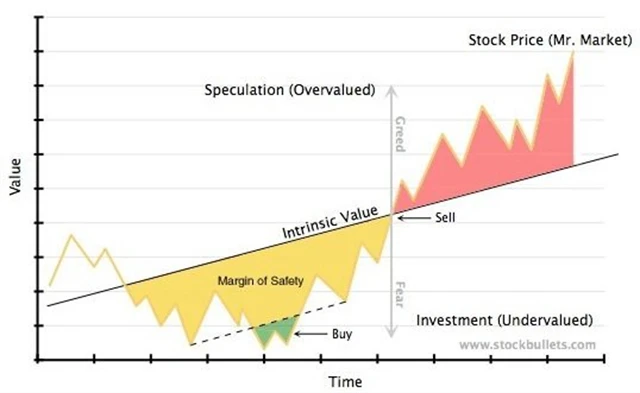

Když kupujete akcii, odhadujete její vnitřní hodnotu a snažíte se ji koupit levněji, abyste měli rezervu pro případ, že váš odhad nebyl přesný, nebo že dojde k nepředpokládanému vývoji na trhu.

Když tedy koupíte akcii za 20 USD, ale myslíte si, že její vnitřní hodnota je 40 USD, není pro vás žádný problém, když se později ukáže, že má hodnotu jen 20 USD. A nejde jen o tento bezpečnostní polštář, ale také o potenciál zisku. Na začátku totiž můžete doufat v to, že trh později bude sdílet vaše přesvědčení, a že tedy akcii kupovanou za 20 USD budete později moci zobchodovat za 40 USD.

Vtip je v tom, že toto chápání margin of safety nejde dohromady s často omílaným přesvědčením, že bez vyššího rizika nelze dosáhnout vyšších výnosů. Čím větší margin of safety si můžete dovolit při nákupu požadovat, tím menší riziko s větším růstovým potenciálem podstupujete. V příkladu s původní akcií o vnitřní hodnotě 40 USD by nákup za 10 USD znamenal ještě větší růstový potenciál a menší riziko.

Vraťme se k Buffettovu příkladu s mostem. Nosnost 30 tisíc liber v klidu stačí, když necháme po silnici jezdit auta vážící třetinu. Ale co když na most pošleme vůz vážící zmíněných 30 tisíc liber, nebo dokonce 40 tisíc? To už by mohl být problém.

No a totéž platí v případě, že platíme za akcii cenu odpovídající její vnitřní hodnotě, nebo dokonce cenu vyšší. A nejenže takto nemáme žádný cenový polštář pro případ, že jsme hodnotu akcie neodhadli, také se nám hroutí druhá polovina jinak ideální (ne)rovnice, tedy přicházíme o potenciál růstu ceny. Čím vyšší cenu za akcii platíme, tím větší riziko a s menším růstovým potenciálem na sebe bereme.

A jsme u cíle. Vzhledem k tomu, že ocenění amerických akcií je z historického hlediska již povážlivě vysoké (na základě poměru cen akcií vůči tržbám je medián v rámci indexu S&P 500 dokonce nejvyšší v historii), investoři na sebe nákupy amerických cenných papírů (nejlépe přes nějaký fond sledující rovnou celý index) berou vlastně největší riziko při nejmenším růstovém potenciálu. Pokud existuje riziko bez výnosu, sledujeme je na trzích právě dnes.

Zdroj: thefelderreport.com

Aktualita pro rok 2026

Aktuality