Dow a ocenění na extrému?

Růst cen amerických akcií v prvním čtvrtletí (a zároveň i očekávaný pokles ziskovosti firem v USA) vyhnal ocenění trhu na vysoce nadprůměrnou úroveň. A pokud se podíváme na jiný ukazatel než P/E, tedy poměr ceny akcií a zisku na akcii, jsou valuace doslova extrémní.

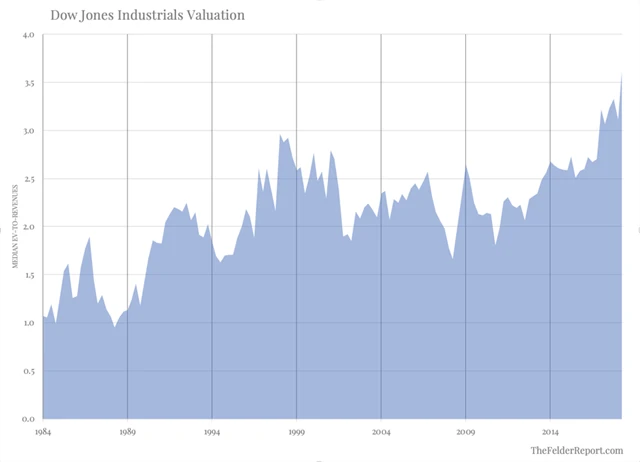

Hedgeový manažer a v posledních letech zatvrzelý akciový medvěd Jesse Felder upozorňuje na to, že ocenění indexu Dow pomocí indikátoru EV/S (celkové hodnoty firem vůči jejich tržbám) je na úrovni mediánu výrazně výše než v době internetové bubliny na přelomu tisíciletí. Konkrétně zhruba o pětinu.

"Nejde tedy pouze o akcie FANG nebo dalších populárních skupin titulů. Akciový trh (mediánové ocenění v rámci indexu S&P 500 je na podobném extrému jako ocenění Dow) jako celek je zkrátka velice nadhodnocený," upozorňuje Felder. "Mohou za to obrovské objemy nákupů akcií, které se odehrávají, samozřejmě s jistou nadsázkou, bez ohledu na ceny."

Felder v této souvislosti hovoří nejen o zhusta kritizovaných zpětných odkupech akcií, na něž si americké firmy často půjčily na dluhopisovém trhu s minimálními úroky (jež ovšem v posledních letech začaly růst), ale také o indexovém investování, které pomáhá mnohdy i firmám, o jejichž akcie by jinak nebyl takový zájem.

"Nákupy s malým ohlížením se na aktuální ceny akcií se vždy v historii nakonec překlopily v obdobně 'slepé' prodeje. A není důvod věřit, že tomu tentokrát bude jinak," uzavírá své (další) varování Felder.

A jakkoli jistě i on ví, že vzhledem k úrokům na dluhopisovém trhu před 20 lety a dnes (10letý vládní bond USA vynášel tehdy okolo 6 %, nyní okolo 2,5 %) je srovnávání ocenění akcií poněkud ošidné, jeho slova nelze brát na lehkou váhu. Obzvlášť v případě, že si nemůžete dovolit opravdu dlouhý investiční horizont, který v historii zatím vždy umožnil akciovým investorům vydělat. Byť to třeba nebylo tak úplně slavné.

Zdroj: thefelderreport.com