Americké akcie na maximech: Vedle vysokých valuací a plejády rizik se najdou i nové přísliby

Americký akciový trh dělá radost investorům, které zajímá to, co je na trzích nakonec nejpodstatnější, a to je cena. Nikoli hodnota, pozor na tento drobný, nejen jazykový rozdíl. Hospodářské výsledky firem jsou výborné, nezaměstnanost výrazně klesla z pandemických vrcholů a podpora ekonomiky ze strany vlády a centrální banky (zatím) pokračuje na plný plyn. Jen těžko představitelné jsou konkrétní důsledky všeobecně rychle rostoucího zadlužení, sázet na zhroucení celého systému se ale v poslední dekádě ukázalo být těžce ztrátovou taktikou. Zkusme na trhu najít i pozitiva, ať si ten býčí večírek trochu ospravedlníme, píše hojně citovaný stratég J.C. Parets z All Star Charts.

V rámci indexu S&P 500 zaostává za průměrem odvětví nezbytného spotřebního zboží a služeb (consumer staples). Je na mnohaletém minimu jak vůči indexu samotnému, tak relativně k sektoru zbytného spotřebního zboží a služeb (consumer discretionary). V takovém prostředí by se akciovému trhu jako celku mělo dařit poměrně dobře. Problém pro býky zpravidla nastává, když začnou být preferované "nudné" firmy vyrábějící toaletní papír, konzervy nebo čisticí prostředky.

Nemálo investorů se ale v současnosti celkem logicky ptá, zda na amerických burzách přece jen nenastane korekce. Indexy jsou na rekordech, které bez větších zaváhání navyšují již dlouhé měsíce. V této souvislosti je dobré připomenout, že v letošním roce celé oblasti trhu v korekci byly nebo stále jsou. Některým akciím se zkrátka daří, jiným ne.

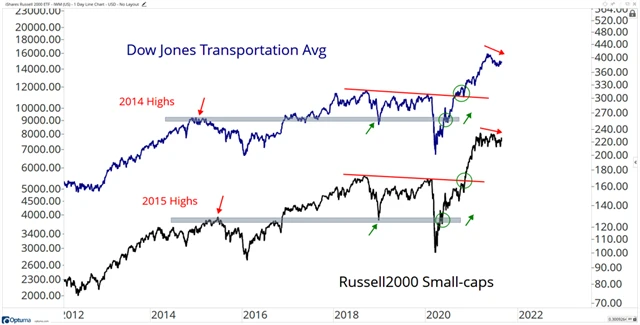

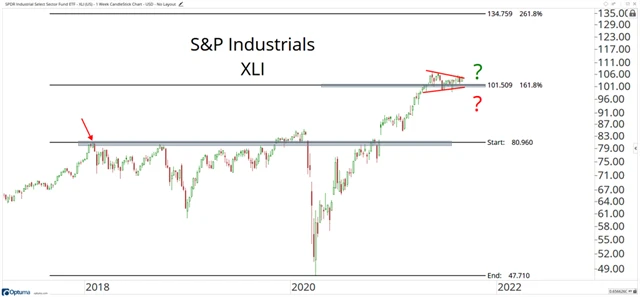

Podívejme se na dva sektory, konkrétně na přepravní a průmyslové firmy. Vývoj cen jejich akcií, zdá se, vysílá celkem pozitivní signál pro celý trh (nutno připomenout, že všech 20 titulů z indexu Dow Jones Transportation Average je také v sektoru průmyslových společností v rámci indexu S&P 500).

Následující graf je proto aktuálně jedním z nejdůležitějších, které by měli investoři sledovat. Pokud kurz ze zužujícího se rozpětí vyrazí výše, mohl by být akciový podzim celkem veselý. Zelený, chcete-li.

Parets doporučuje sledovat také vývoj v sektoru těžařů zlata. Ten se aktuálně již podruhé letos odrazil od supportu, který vznikl na úrovni dřívější rezistence. Pro odvětví nadějná zpráva. Dokud bude kurz nad minimy z prvního kvartálu, je poměr rizika a výnosu nakloněn na býčí stranu.

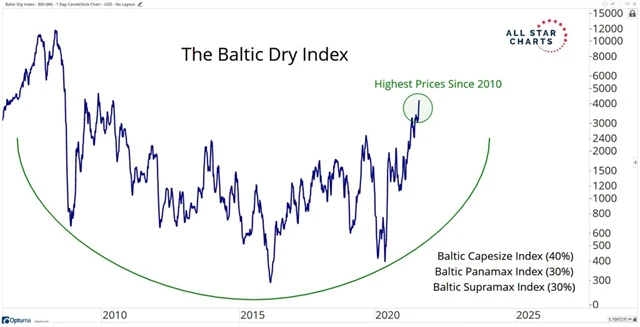

Obecně v rámci sektoru komodit, které mají za sebou v posledním roce výrazné nárůsty i korekce, stojí za pozornost index cen lodní přepravy. Baltic Dry Index se drží na 10letém maximu a poptávka po přesunu surovin a polotovarů po planetě by neměla v nejbližší době začít vysychat. Že by snad to měl být varovný signál pro akciový trh?

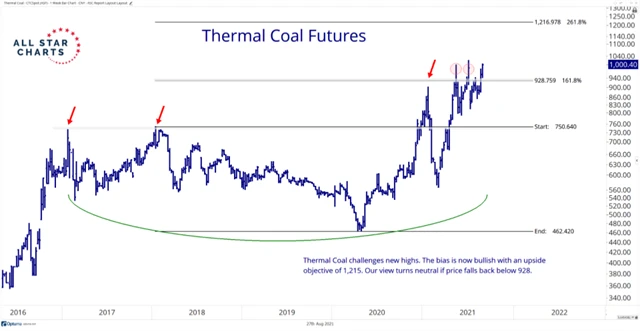

Kontrakty na dodávky uhlí zdražují na nové rekordy. Energetika a průmysl zkrátka zařadily vyšší rychlost.

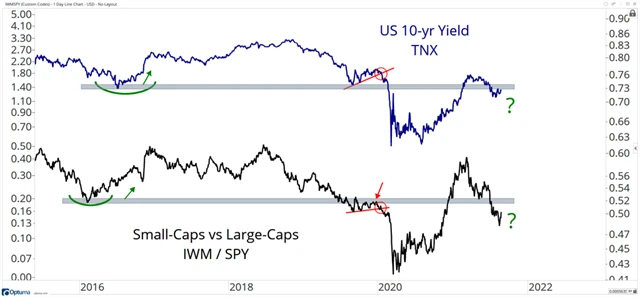

A nakonec graf, který sledují snad všichni investoři. Výnosy 10letých vládních dluhopisů USA jsou pro akciový trh enormně důležité. Na jednu stranu platí, že dokud budou tato bezpečná (trhem tak v každém případě stále vnímaná) aktivy vynášet hluboko pod míru inflace, bude mít smysl investovat do akcií, kterým vyšší inflace krátkodobě nijak výrazněji neubližuje. A na druhou stranu, poznamenává Parets, jsou na trhu sektory, kterým by naopak prospěl růst sazeb. 10leté výnosy nad 1,4 % by měly prospívat akciím bank, ale třeba i menším společnostem jako celku.

Sazby Fedu hned tak neporostou, potvrdil Jerome Powell v rámci svého on-line vystoupení během sympózia (v) Jackson Hole. To akciové investory zajímá. Zároveň končí prázdniny a trhy se vracejí do běžného, aktivnějšího modu. Může být živo, nejsou to ale jen medvědi, kteří vyhlížejí další týdny a měsíce s nadějemi na zisk.

Zdroj: All Star Charts

Aktualita pro rok 2026

Doporučujeme

Aktuality