10 grafů (nejen) k americkým akciím aneb Proč se ne(lekat) růstu indexu VIX, ale mít na paměti ocenění

Americké akcie mají za sebou ztrátový listopad, během kterého přitom index S&P 500 dokázal vylepšit historické maximum. I začátek nového měsíce byl rozkolísaný a akcie po sérii volatilních obchodních seancí odepsaly přes procento. Americký akciový trh ale není jen S&P 500 a úroveň indexů není jediná zajímavá věc ke sledování, jakkoli samozřejmě nakonec největší roli hraje cena.

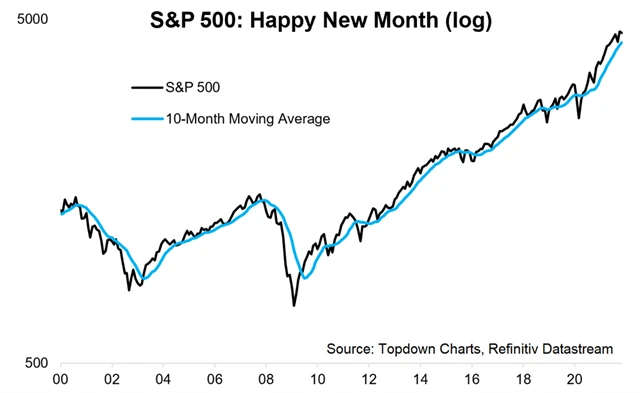

Za celý listopad index S&P 500 odepsal jen 0,8 %, i to je ale na začátku historicky silnější poloviny roku zklamání.

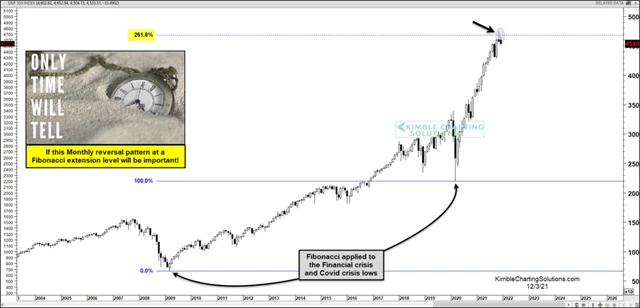

Během měsíce navíc posunul historický rekord, což s celkovým měsíčním poklesem působí varovně. Z technického hlediska je to považováno za znamení cenového vrcholu. Došlo k němu navíc na významné technické úrovni.

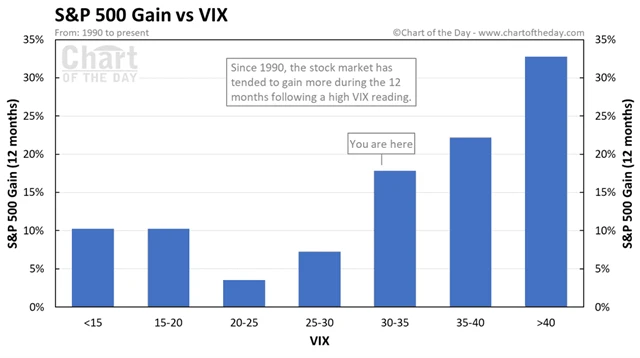

Index volatility VIX, který měří obchodníky předpokládanou volatilitu cen akcií v příštích 30 dnech, vylétl na začátku prosince nad 30 bodů. nejvýše od ledna. Vždy je dobré znát důvod růstu kolísavosti na trhu, nicméně samotné vyšší hodnoty VIX jsou pro americké akcie ve výhledu na další rok celkem pozitivním znamením. Kdyby se tedy dalo spoléhat na historické průměry, samozřejmě.

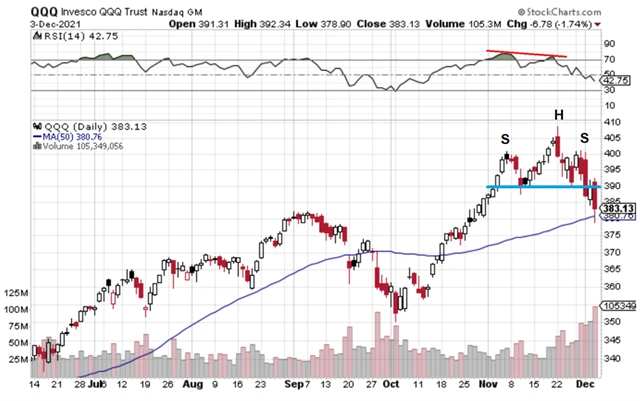

K rekordům indexu S&P 500 značnou měrou přispěly technologické tituly. Podívejme se proto na fond sledující těžké technologické váhy Nasdaq 100. Při pohledu na jeho graf zaujme medvědí divergence RSI (vyšší maxima indexu vs. nižší maxima RSI), krátkodobá formace "hlavy a ramen" potvrzující, že se trh vydal z maxima níže, ale také zatím držící podpora na úrovni 50denního průměru. Za pozornost stojí i vyšší objemy obchodů. Jako kdyby velké množství investorů chtělo z pomyslného vlaku vystoupit na vrcholu (pamatujme ale, že u každého obchodu musí být i kupující).

Jestli americké technologické tituly jsou aktuálně pod tlakem, co teprve říci o těch čínských. Ty mají za sebou již propady o desítky procent. Běžně uváděnými důvody jsou horší likvidita a regulatorní tlak na sektor ze strany čínské vlády. Co když ale Čína v tomto směru pouze předbíhá dobu? Nad velkými americkými technologickými firmami se vznáší hrozba různých regulatorních omezení dlouhodobě a nikde není psáno, že se nenaplní ty méně veselé scénáře pro Facebook, Amazon nebo Alphabet. Ve hře je i globálně vyšší zdanění a v neposlední řadě je tu Fed, který se chystá zpřísňovat měnovou politiku, což růstovým titulům obecně příliš nesvědčí.

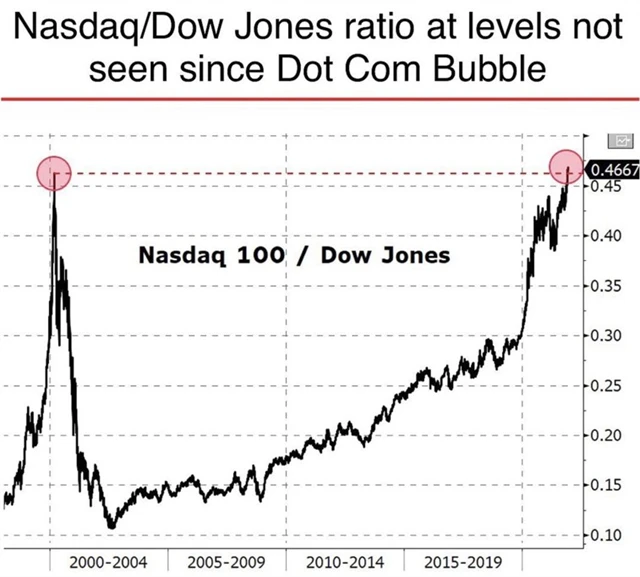

Rekordní tabulky přepisovaly v posledních letech americké akciové indexy téměř jako jeden muž, ty s větší váhou technologických firem a "nové ekonomiky" obecně nicméně podstatně výrazněji. Jasně to ukazuje poměr indexů Nasdaq 100 a symbolu "staré ekonomiky", jímž navzdory postupným změnám ve složení třicítky sledovaných titulů zůstává index Dow. Technologické akcie jsou relativně podobně silné jako v době, kdy se na trhu s nimi nafoukla obří bublina. Ano, je jiná doba a svět možná "dohnal" tehdejší optimistické vize fanoušků technologií. "Tentokrát je to jiné" je ale zároveň jedna z nejnebezpečnějších vět, jež můžete na trzích zaslechnout, natož jim uvěřit.

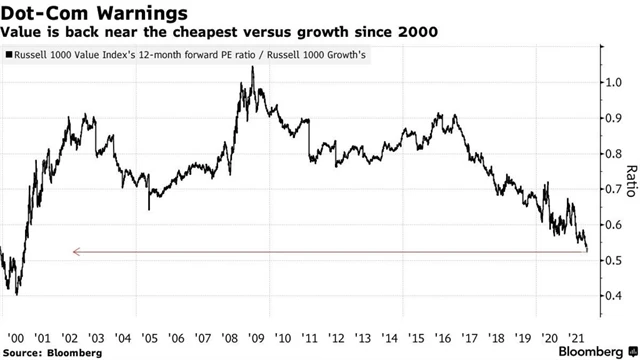

Kdo by chtěl v době napnutých cen technologických titulů zkusit štěstí s relativně levnějšími (méně drahými?) hodnotovými tituly, má samozřejmě stále možnost. Ona ale tato slibnost hodnotových firem trvá s krátkými pauzami již dlouhé roky.

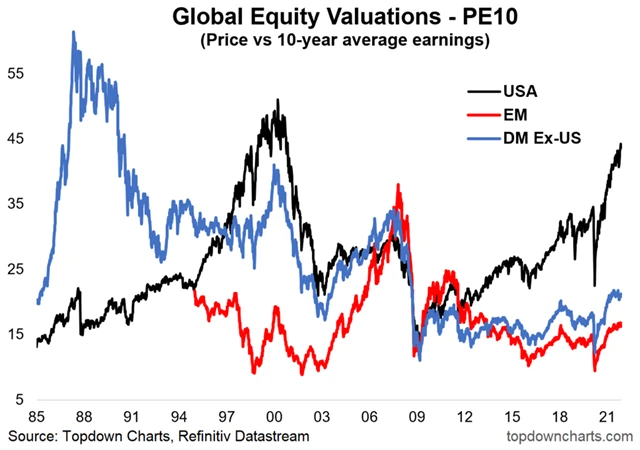

Drahých akcií, myšleno opravdu drahých, je mimochodem na americkém trhu hodně. Ano, marže jsou rekordní a sazby minimální, ale i tak.

I vůči ziskům jsou americké akcie oceněny extrémně. A to i na desetileté očištěné bázi. Již roky se jako zajímavější pro nákup jeví akcie na ostatních vyspělých trzích a na emerging markets. Třeba jejich čas nakonec přijde.

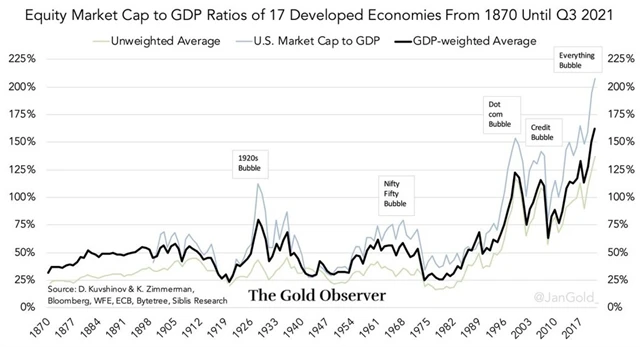

A nakonec něco z "buffettovských" vod. Tržní kapitalizace vůči velikosti ekonomik vyspělých zemích je - nikoli překvapivě - na maximu. Kdyby ocenění bylo dobrým indikátorem pro načasování nákupů a prodejů akcií, poslední grafy by investoři vyvažovali zlatem. Není, nicméně jednou možná mnohými vzývaný návrat k průměru či trendu nastane. A pak budou mít pravdu Ti, kdo již léta varují před propady na americkém akciovém trhu. Zda ta doba ale přichází s koncem roku 2021, se dozvíme až daleko později.

Zdroj: TOPDOWN CHARTS, Kimble Charting Solutions, Chartoftheday.com

Aktualita pro rok 2026

Aktuality