Dvě nejlepší investice pro ty, kdo čekají (na) recesi

Býčí trend na americkém akciovém trhu trvá podle některých definic již 97 měsíců, a je tak druhým nejdelším růstovým trendem v historii amerických burz. Jak dlouho ale ještě bude býk úřadovat? A jak se chránit před případnými propady cen?

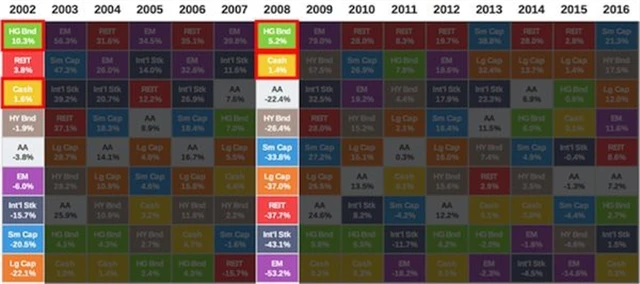

Jeden špatný měsíc či série ztrátových dnů nemusí nic znamenat, ale po tak dlouhém býčím trendu by se investoři měli začít zajímat o to, která aktiva jim mohou pomoci překlenout horší období (pokud takové přijde). V minulosti byly nejlepší volbou hotovost a státní dluhopisy. Jejich problémem je ale v současnosti velice nízký výnos, který těžko pokryje případné ztráty z držení jiných aktiv.

Zdroj: Mauldin Economics

Jedna investice, která v tabulce chybí, ale dokáže v období krizí fungovat jako ochrana. Zároveň umí nabídnout i zajímavé zhodnocení. Pokud vás napadlo zlato, jedno z nejvíce nenáviděných aktiv posledních let, zapište si trefu do černého.

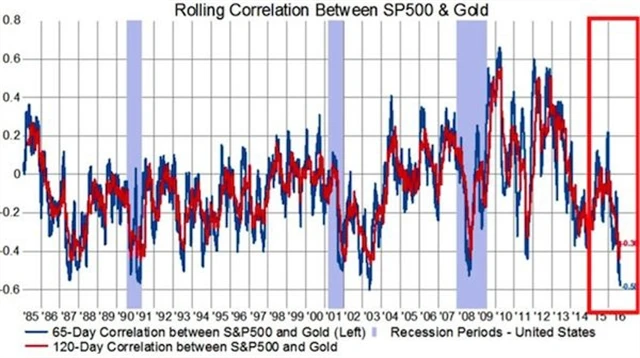

Negativní korelace s akciemi jako hlavní trumf zlata

Je pravda, že zlato po silném růstu do roku 2011 ztratilo v dalších pěti letech asi třetinu hodnoty. To ale není až takové překvapení, jelikož jeho negativní korelace s akciovým trhem (který mezitím rostl jako z vody) je dobře známá. A právě tu na něm investoři v dobách krize nejvíce oceňují.

Zdroj: Mauldin Economics

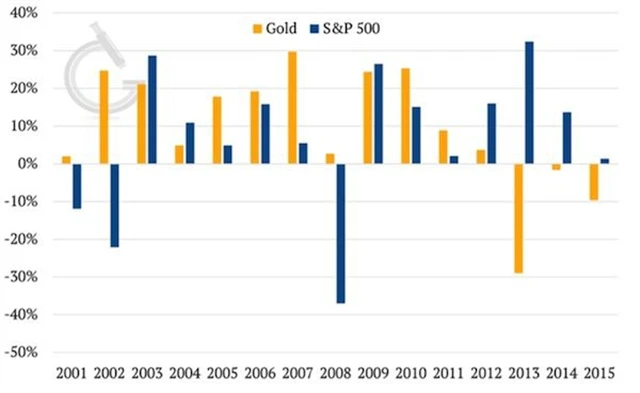

Na dalším grafu jsou znázorněny roční cenové přírůstky zlata a indexu S&P 500 od začátku tisíciletí. Celkově je na tom žlutý kov stále lépe než akcie, a to navzdory uplynulým třem rokům. Ti, kdo chtějí ochránit své investice během propadu nebo krize, mají už dost pravděpodobně jasno.

Zdroj: Mauldin Economics

Spotřebnímu zboží se daří na konci býčího trendu

Pro ty, kdo se nechtějí vzdát akcií, je pak "v nabídce" druhé aktivum, které může být dobré v dobách, jako je ta dnešní, kdy se blíží konec býčího trendu. Základem úspěchu je logické pravidlo, že i v nejhorších časech spotřebitelé kupují stejné množství základních výrobků, jako jsou zubní pasta nebo toaletní papír.

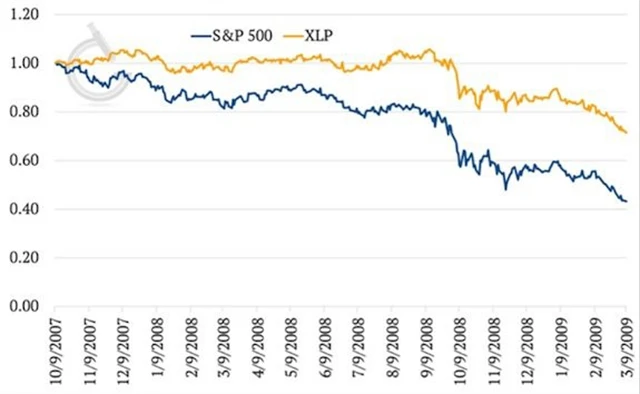

Sektor spotřebního zboží (XLP) si v průběhu poslední krize vedl podstatně lépe než index S&P 500. Ztratil sice 29 %, ale index reprezentující celý trh odepsal 57 %.

Zdroj: Mauldin Economics

Po splasknutí internetové bubliny pak index S&P 500 ztratil 49 %, zatímco sektor spotřebního zboží dokázal posílit o 1,2 %. Podle Ned Davis Research zaznamenal sektor spotřebního zboží nejlepší výkonnost v poslední fázi všech býčích trhů od roku 1970 a za posledních deset let dosáhl průměrného ročního výnosu 9,93 %. S tím souvisí další výhoda sektoru, jíž je nízká volatilita, díky které má odvětví za sebou nejméně medvědích trendů ze všech hlavních sektorů indexu S&P 500.

V neposlední řadě je potřeba zmínit, že akcie z tohoto sektoru často zajišťují investorům vysoké dividendy, což je další bonus pro špatná období.

Zdroj: Mauldin Economics

Aktualita pro rok 2026

Aktuality