Petr Šimčák: V příštím roce nezapomeňte na komodity, nezatracujte akcie a nečekejte příliš od dluhopisů

Výnosy dluhopisů bezpečných států, jako jsou Francie nebo Německo, jsou na historických minimech. Tyto dluhopisy ztrácejí na atraktivitě, protože mají nízkou investiční hodnotu vzhledem k poměru rizika a výnosu. Pro příští rok vidím jako investiční příležitost opět rozvíjející se trhy. Podotýkám však, že nadměrná globální popularita těchto trhů by mohla vyvolat zklamání a vyšší volatilitu v budoucnu, říká Petr Šimčák z investiční společnosti Pioneer Investments.

Jaké investiční strategie v roce 2010 podle vás fungovaly nejlépe? A co vás naopak překvapilo negativně?

Petr Šimčák (PŠ): Rok 2010 lze rozdělit na 2 části. Přibližně do konce léta panovala na trzích převážně nejistota, ale od září zaznamenáváme prudký růst, který indikuje, že akcie budou mít za sebou nakonec skvělý rok. Stejně tak byl tento rok příznivý pro dluhopisy. Kvalitně sestavené a dobře diverzifikované portfolio považuji za strategii, která stejně jako v roce 2009 i letos zafungovala a investorům přinesla pozitivní vývoj investic. Docela mě překvapila ne příliš divoká reakce maďarského trhu na daň ve stylu Robina Hooda a znárodnění penzijních fondů.

Jaké vidíte investiční příležitosti pro rok 2011?

PŠ: Pro rok 2011 favorizuji akciové trhy, komodity a korporátní dluhopisy. Budeme-li hovořit o eurových portfoliích (fondech), myslím si, že se už těžko hledá rozumný důvod pro investice do dluhopisů států, jako jsou Německo nebo Francie. Sice platí, že jsou to "nejbezpečnější přístavy" eurozóny, na druhou stranu výnosy z těchto dluhopisů jsou na historických minimech vyvolaných útěky ke kvalitě. Investičně (poměr riziko/výnos) vidíme vyšší atraktivitu spíše v perifernějších zemích, jako je například Itálie. Vyhýbáme se rizikovějším dluhopisům problémových zemí eurozóny, jako je Řecko, přestože jejich výnos je nejvyšší. Opakuji, jde o eurová portfolia. Korunové portfolio se musí poprat s nízkým výnosem českých státních dluhopisů, ale neřeší přímo problémy eurozóny. Selektivně tak lze vybrat atraktivní dluhopisy, které by tvořily konzervativní část portfolia.

preferujeme dluhopisy Itálie před těmi nejbezpečnějšími (Něm, Fra), u akcií pak favorizujeme mladé trhy

Pokud se budeme bavit o akciích, tedy rizikovější složce portfolií, není žádným překvapením, že preferujeme rozvíjející se trhy, na nichž probíhá silný příběh jejich strukturální přeměny. Shrnu-li to, investiční strategie nakloněné těmto trhům vidím pozitivně, ale je zapotřebí si uvědomit, že je přístup k emerging markets možný i přes globální, nadnárodní firmu, která má zavedený brand a pochází třeba z Evropy nebo USA. Nemusíte tedy jít přímo na lokální trh a čelit tamním vyšším rizikům. Chce to kombinovat obě dvě varianty. Jako riziko právě tu zamilovanost investorů do mladých trhů napříč světovými trhy. Jednoduše řečeno, emerging markets jsou oblíbené úplně mezi všemi, což může vyvolat zklamání a vyšší volatilitu v budoucnu. Dlouhodobý trend tu však rozhodně je. Co by mohlo příští rok nečekaně zahýbat trhy?

očekávám pomalé oživení, brzdit jej bude především nižší spotřeba, kterou už nebudou pohánět takové dluhy (což kvituji)

PŠ: Pokud bychom předpokládali opravdu dramatické scénáře, obecně se toho může stát opravdu hodně. Například problém některých evropských zemí, který může vyústit v nákazu eurozóny a ztrátu solventnosti. Podíváme-li se na východ, prudké zvyšování cen nemovitostí a jiné proinflační tlaky v Číně zvyšují obavy odborníků, zda se inflace nevymkne kontrole, zda ji vláda ukočíruje, případně kdy splaskne cenová bublina. Kvantitativní uvolňování (tištění peněz) v USA je naprosto neprobádaná aktivita, jejíž riziko budou muset autority akutně zvládnout podle mého názoru v horizontu roku nebo dvou. Dále je zde problém rostoucího dluhu v Japonsku, který je umocňován stárnutím populace.

Jak říkám, vše to jsou obecné teze, které se mohou výrazně lišit od reality. Osobně si myslím, že jsme uprostřed oživení, přičemž "double dip" (dvojité dno) podle mě nehrozí. Potvrzuje to celá řada faktorů. Očekávám dlouhodobě pomalejší oživení, kde jedním z důvodů zpomalení je nižší spotřeba, která už nebude poháněna na úkor dluhu, což je však obecně velice dobře.

Jakou radu byste dal investorům do roku 2011?

Investice v roce 2011

nezapomenout na komodity, nezatracovat akcie a nečekat příliš od dluhopisů.

PŠ: Nezapomenout na komodity, nezatracovat akcie a nečekat příliš od dluhopisů. A hlavně, pokud se rozhodnete budovat si rezervu s horizontem 20 let, nenechte se chytit do pasti krátkodobých předpovědí trhů, a to ani optimistických, ani pesimistických. Než vybudujete portfolio, jehož objem bude pro vás zajímavý a jehož volatilita bude snesitelná pro průměrně vyrovnaného a vzdělaného člověka, uběhne 7 až 10 let.

Pojďme se bavit obecněji: Jaké otázky by si měl investor položit, než se pustí do investování?

na začátku investování je potřeba si položit otázku, zda chci být krátkodobý spekulant, nebo dlouhodobý investor

PŠ: Na začátku by se měl investor rozhodnout, zda se vydá cestou krátkodobého tradera, tedy aktivního investování, nebo jako většina investorské populace cestou dlouhodobého pravidelného investování s cílem vybudovat si za mnoho let finanční rezervu na stáří. Pro tyto skupiny investorů platí zcela jiná pravidla a rady. Tradera většinou nezajímají dlouhodobé predikce vývoje, ale to, co se stane zítra, za měsíc apod. Dlouhodobé ekonomické otázky pro něj mají jen minimální význam. Podle mě je tedy klíčové položit si otázku: "Chci být krátkodobý spekulant, nebo dlouhodobý investor?"

Právě zajištění se na stáří je dlouhá desetiletí motivací drobných amerických investorů. Jeho význam roste i u nás. Co je podle vás optimálním řešením pro drobného investora, který chce efektivně spořit, ale nepodstupovat velké riziko?

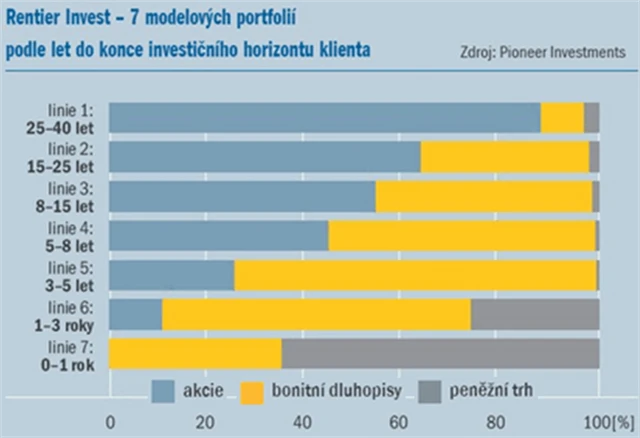

PŠ: Optimální je začít včas. Čím dříve se začne, tím menší suma peněz se musí pravidelně odkládat, a tím rozumnější strategie se dá zvolit. S rostoucím věkem se totiž snižuje agresivnější složka portfolia, a naopak zvyšuje ta konzervativnější. Tyto parametry splňuje například náš produkt Rentier Invest, kde se s blížícím se odchodem do důchodu portfolio stává konzervativnějším. Podobné je to u celé řady dalších produktů. Říká se tomu portfolio životního cyklu.

Pokud chce investor sestavit portfolio čistě z podílových fondů, jak má postupovat?

PŠ: Investor si musí v zásadě před sestavením tohoto typu portfolia uvědomit, třeba i s využitím finančního poradce, jaká strategická alokace se pro něj "hodí" – zda agresivnější, nebo konzervativnější – v souvislosti s jeho finančním plánem, investičním horizontem a tolerancí k riziku. Nejlépe by se měl investor nejprve v této oblasti vzdělat, aby mohl objektivně posoudit svůj rizikový profil. Pak teprve přijdou na řadu podílové fondy.

při výběru fondu bych se neřídil výkonností v minulosti, ale srovnáním s benchmarkem a atraktivitou trhu (regionu, sektoru), který ten fond pokrývá, do budoucna

Hodně investorů se rozhoduje při výběru fondu na základě historické výkonnosti. Osobně bych výkonnost jako parametr při výběru sledoval vůči nějakému benchmarku. Vyberu tedy fond, který má dobrou výkonnost v porovnání s daným trhem, respektive indexem a relevantní konkurencí, ačkoli třeba za posledních 10 let vykazuje minusové hodnoty, nebo naopak extrémně plusové hodnoty. Primární je, zda věřím v atraktivitu trhu v daném regionu do budoucna. Teprve potom si vybírám fond, o kterém jsem přesvědčen, že bude na tom růstu participovat lépe než index nebo konkurence. Pokud nevěřím žádnému fondu, tak si vyberu index.

Pro představu, pokud chci pravidelně investovat 1 000 Kč, vložil bych je pouze do portfolia životního cyklu Rentier Invest. Pokud se chci zaměřit jen na akcie, tisícovku budu posílat jen do jednoho fondu, zaměření bych nejspíš zvolil na globální akcie. Pokud mám peněz na investování více, v rámci diverzifikace je vhodné investovat do více fondů, které se však nepřekrývají. To znamená, že fondy investují do různých instrumentů, sektorů a měn, čímž rozložím riziko. Druhou tisícovku budu tedy směřovat do akciového fondu zaměřeného na rozvíjející se trhy. Třetí tisícovku pak do fondu zaměřeného na komodity.

Pravidelné investování je pro drobné investory velice vhodnou možností. Jaké jsou jeho výhody?

pravidelné investování podle mě nemá pro drobné investory žádnou nevýhodu

PŠ: Výhoda pravidelného investování je v tom, že pravděpodobnost toho, že proděláte na rizikovém (volatilním) fondu, je opravdu malá. Představme si modelovou situaci. Začali jsme investovat v létě 2007, když byly trhy na vrcholu, do akciového fondu. Prožili jsme obrovský pokles v rámci krize, která proběhla. A přesto jsme v současnosti v plusu, ačkoli trhy zdaleka nedosahují svých maxim. Je to proto, že jsme pravidelně každý měsíc dokupovali akcie. Pokud byly levné, nakoupili jsme více podílových listů, a naopak, když byly akcie ve fázi růstu drahé, nakupovali jsme jich méně. Z toho vyplývá, že ani při propadu trhů by se nemělo přestat pravidelně investovat, jelikož trhy mají tendenci se zotavit a nikdy nezůstanou na věky na svých minimech. Podle mě nemá pravidelné investování žádné nevýhody pro ty investory ze druhé skupiny, tedy pro všechny kromě každodenních traderů.

Aktualita pro rok 2026

Aktuality