Jakub Sýkora: Čínské a brazilské akcie budou v roce 2012 stát za pozornost investorů

Minulý rok byl ve znamení vysoké volatility, na podobnou kolísavost se ovšem musejí investoři připravit i v roce 2012. Nezavrhujte rozvíjející se trhy, i přes slabou výkonnost v předešlém roce mají stále větší potenciál růstu než ty vyspělé. Zajímavé by proto mohly být fondy zaměřené na země BRIC a na defenzivní akciové tituly, říká výkonný ředitel investiční společnosti SFM Group Jakub Sýkora.

Jakým směrem se podle vás bude ubírat ekonomika v roce 2012? Naplní se negativní prognózy, kterých jsou plné noviny?

Jakub Sýkora (JS): Je potřeba říct, že soukromý sektor se dokázal s problémy vyrovnat, a státní sektor nikoli. Ve firemním sektoru došlo k restruktualizaci, zrušení pracovních míst a následnému oživení, prostě se s krizí dokázal vypřádat. Například v Německu je v současnosti nejmenší počet nezaměstnaných za posledních 20 let, což je minimálně pozoruhodné, a tento fakt poukazuje na to, že německá ekonomika je na tom v zásadě dobře.

Obecně je víceméně vše závislé na vývoji eurozóny a řešení problémů v ní. Od chvíle, kdy krize eurozóny vypukla, byla zveřejněna spousta opatření na uklidnění situace, ale málokdo jim věří. Musí se obnovit důvěra investorů.

A jaký máte pohled na rozvíjející se trhy pro příští měsíce? V uplynulém roce poměrně výrazně zaostávaly, měřeno akciemi.

JS:Emerging markets obecně v době vyšší volatility, respektive poklesu trhů, klesají více než vyspělé trhy, a rok 2011, jak všichni víme, nebyl pro akciové trhy zrovna úspěšný. Nutno podotknout, že funguje i opačný efekt, kdy v období růstu vyspělých trhů rostou ty rozvíjející znatelně více. Rozhodně bych tedy tento špatný výsledek nechápal jako signál k pochybnostem o kvalitě rozvíjejích se trhů.

Naopak bych řekl, že v porovnání s vyspělými trhy jsou na tom fundamentálně lépe, jsou méně zadluženy, potenciál růstu ekonomik¨je bezesporu vyšší. V následujících letech je klidně možné, že dojde k přesunu mezi kategoriemi, čímž mám na mysli, že třeba Čínu budeme řadit mezi vyspělé trhy.

Zastavme se chvíli právě u Číny. Myslíte si, že je tamní ekonomický model udržitelný?

JS: Jedna věc je čínský politický systém, který nechci hodnotit. Čína ovšem díky němu dokáže dělat rychlá a efektivní rozhodnutí. Například s inflačními tlaky si vláda dokáže poradit. Zároveň si uvědomuje, že je nutné podniknout určitou přípravu na snížení proexportní poptávky, zejména z USA a Evropy. To znamená orientaci na domácí poptávku. Z toho důvodu Čína v minulých letech napumpovala velký objem peněz do ekonomiky za účelem zvýšení poptávky domácností, přičemž hodně peněz šlo do méně rozvinutých regionů.

Rok 2011 byl složitý pro klasické investiční strategie. Bude tomu tak i letos? Preferujete pro tento rok spíše konzervativní strategie?

JS: Volatilita bude určitě pokračovat. Pomineme-li strategie, které z vyšší kolísavosti trhů profitují, je opravdu složité zvolit tu "správnou" strategii, a to kvůli absenci trendu na trzích. Asi bych zůstal i letos trochu konzervativnější a sledoval vývoj v eurozóně, poněvadž, pokud se situace uklidní, lze očekávat růst trhů.

Na nejistotě na trzích se shodneme. Přesto mě zajímá váš výhled na hlavní třídy aktiv v letošním roce. Jak se bude dařit akciím, dluhopisům a komoditám?

JS: Na vývoj dluhopisů budou mít letos největší vliv politická rozhodnutí a události v Evropě. Pokud si mám vybrat, určitě vypíchnu dluhopisy rozvíjejících se trhů, a nemyslím tím jen státní dluhopisy, ale i firemní. Riziko je sice všeobecně vyšší než u dluhopisů vyspělých zemí, ale je dostatečně kompenzováno atraktivním výnosem.

U akcií, jak už jsem zmiňoval, bude pokračovat vyšší volatilita. Orientoval bych se tedy na akcie, které mají v období rozkolísanosti trhů defenzivní charakter. Zajímavé mohou být i dividendové tituly, protože se spousta firem kvůli krizi restrukturalizovala za účelem snižování nákladů. Hodně firem má proto z loňska docela vysoké úspory a je pravděpodobné, že budou rozpuštěny mezi akcionáře.

Komodity jsou hlavně v období krize aktivem, u kterého se těžko odhaduje vývoj. Obecně si však myslím, že komodity půjdou nahoru, ovšem o kolik, to je ve hvězdách. Asi nejvíce diskutované komodity - zlato a ropa - budou posilovat, ale žádný raketový růst to nebude.

Doporučil byste investorům držení většího množství hotovosti?

JS: jde o to, co si představíme pod pojmem větší množství. Zcela určitě bych nedržel více hotovosti, než je potřeba. Všem je jasné, že ve většině případů držení hotovosti nepřináší žádný zisk. Raději bych volil konzervativní strategii, která však přinese aspoň nějaký profit.

Jaké fondy jsou podle vás pro tento rok zajímavé?

JS: Budu se znovu opakovat, záleží na vývoji. V případě, že poleví problémy v eurozóně, si dovedu představit, že by mohly být zajímavé bankovní tituly.

Nicméně v tuto chvíli vidím jako zajímavou investici fondy, které drží ve svém portfoliu čínské a brazilské akcie, ale i BRIC fondy jako takové. Podle mě je totiž růst v Číně udržitelný, minimálně do doby, než vypukne demogafický problém, o kterém všichni víme. Líbí se mi mimo jiné také Indie, která je mnoha investorům bližší než Čína, protože v Indii se do jisté míry vyhnou jazykové bariéře.

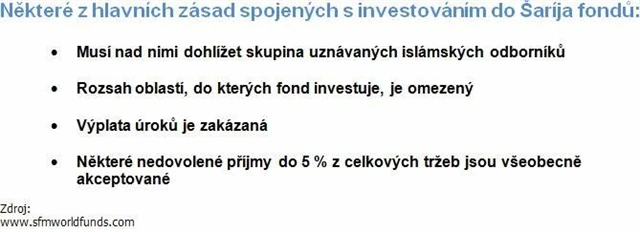

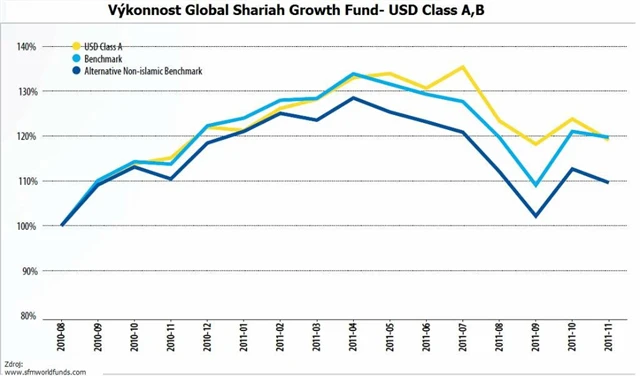

Zajímavé mohou být i islámské fondy, které jsou řízeny v souladu s principem islámského práva Šaríja. Některé máme v nabídce i my, například Global Shariah Growth Fund, denominovaný v USD. Za současných podmínek bych věnoval pozornost také fondům, které investují v globálním měřítku a zaměřují se zejména na defenzivní tituly.

Aktualita pro rok 2026

Aktuality