Jak centrální banky ohrožují vaše bohatství

Dlouhá léta investoři slýchávali, že ideální portfolio sestává z 60 % z akcií a ze 40 % z dluhopisů. Rekordně nízké, a mnohdy již i záporné úrokové sazby centrálních bank, prozatím poslední zbraň v boji za rychlejší ekonomický růst a vyšší inflaci, ale staví klasické investiční strategie mimo hru.

Zatímco soukromé společnosti a vlády získávají díky uvolněné měnové politice centrálních bank, která vyvíjí tlak na pokles výnosů dluhopisů, výhodné podmínky pro financování svých investic a dalších aktivit, drobní střadatelé a investoři jsou obíráni o jednu z mála možností, jak relativně bezpečně zhodnotit své úspory a volnou hotovost.

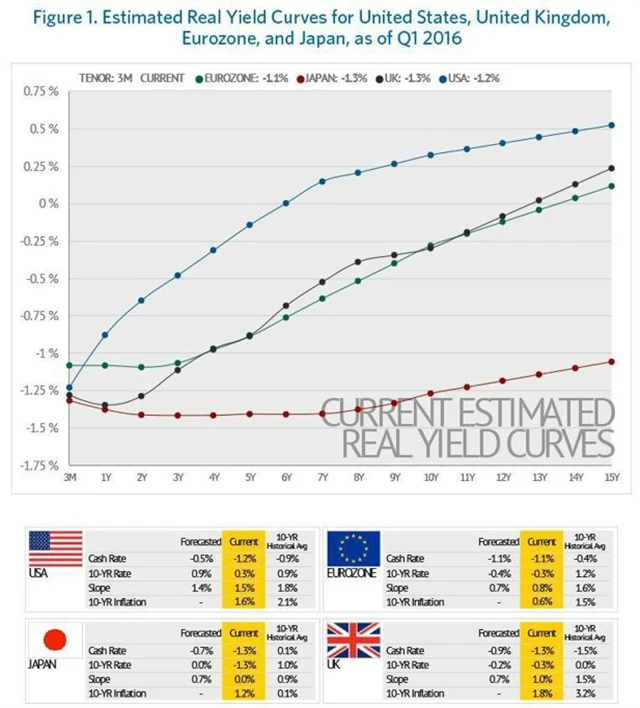

Nijak výjimečné dnes nejsou dluhopisy se zápornými výnosy. Ve Spojených státech jsou reálné záporné výnosy (nominální výnosy ponížené o inflaci) skutečností u vládních dluhopisů se splatností do zhruba pěti let, ve Spojeném království u bondů s maturitou až do zhruba 13 let a v Japonsku zůstává výnosová křivka pod nulou v ještě výrazně delším horizontu.

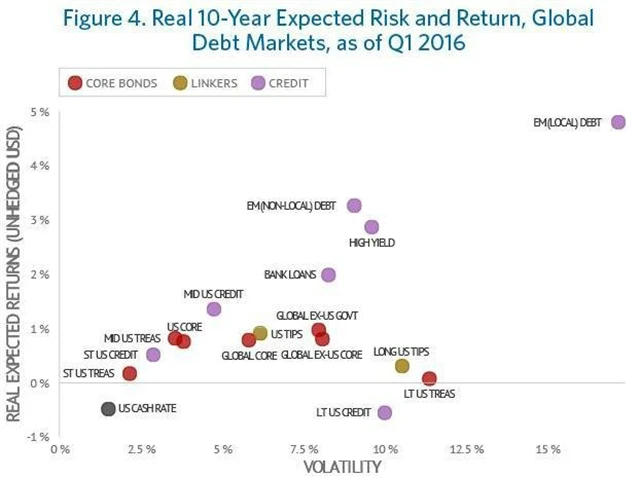

Důsledky záporných úrokových sazeb tak zásadním způsobem nabourávají zavedené strategie založené na diverzifikaci portfolia prostřednictvím různých tříd aktiv. Jak ukazuje následující graf, velká část bondů v současném prostředí z pohledu výnosů patří k nejméně atraktivním investičním nástrojům. Očekávaný roční reálný výnos z držení amerických vládních dluhopisů se nyní v závislosti na jejich maturitě pohybuje v desetiletém horizontu mezi -1 a +1 %.

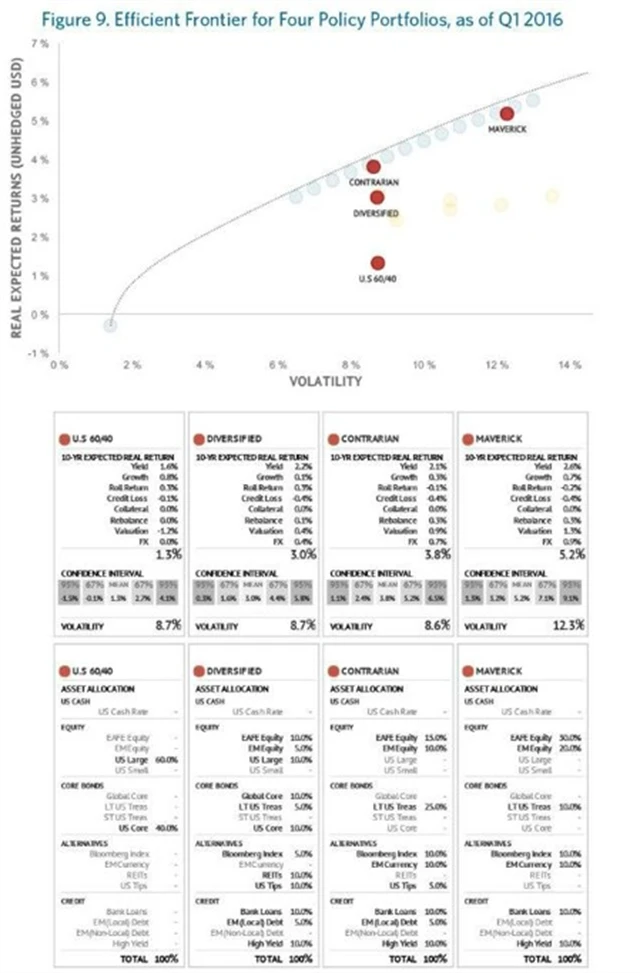

Na frak v prostředí nízkých a záporných úrokových sazeb dostává i klasická investiční strategie 60/40. Její očekávaný reálný roční výnos se při desetiletém investičním horizontu a výběru amerických akcií a dluhopisů pohybuje jen kolem 1,3 %.

Dobrou zprávou je ale to, že existují způsoby, jak negativní dopady nízkých a záporných sazeb na výkonnost investičního portfolia eliminovat, aniž by se výrazně změnila rizikovost celého koše aktiv. Přiložená tabulka ukazuje, jaké způsoby rebalancování portfolia se nyní nejvíce nabízejí.

Nízké a záporné úrokové sazby možná podporují ekonomické ožívání (byť mnohé hlasy tvrdí, že dopady těchto opatření na reálnou ekonomiku jsou minimální), investoři z nich ale zrovna nadšení nejsou. Ti, kdo se nehodlají smířit s nižšími zisky, musejí zapomenout na klasické investiční poučky a strategie a poohlédnout se jinde.

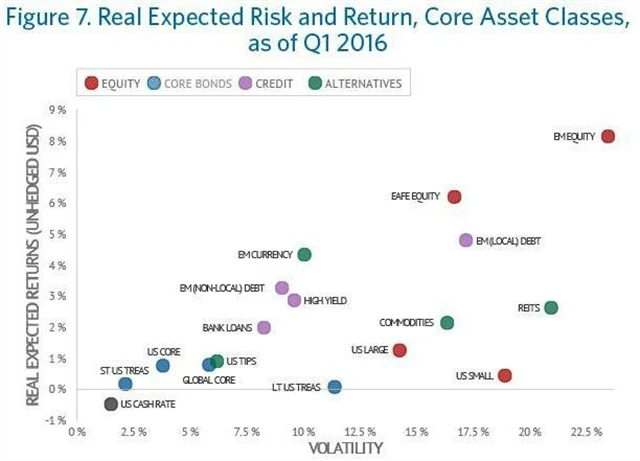

Americké vládní dluhopisy sice nabízejí díky extrémně nízké volatilitě pocit bezpečí, jejich výnosy jsou ale v současném prostředí de facto nulové, a mnoho parády tak v portfoliu neudělají. Zajímavěji se z pohledu poměru očekávaných výnosů a rizika jeví například fondy bankovních úvěrů nebo dluhopisy s vysokými výnosy.

Jak navíc upozorňuje výzkumná společnost Research Affiliates, volatilita není jediným měřítkem rizika. Dlouhodobí investoři by se měli zamyslet, zda větším rizikem není možnost, že se jim v určitém horizontu vlivem příliš konzervativní skladby portfolia nepodaří dosáhnout stanovených finančních cílů.

Investiční portfolio 60/40 dokáže investory poměrně spolehlivě ochránit před krátkodobými turbulencemi na trzích, jak ale upozorňují experti z Research Affiliates, v prostředí nízkých a záporných sazeb nabízí v desetiletém horizontu jen asi 50% šanci na dosažení alespoň 1,3% reálného ročního výnosu. Lépe už bylo.

Zdroj: Research Affiliates

Aktualita pro rok 2026

Aktuality