Lekce ze 155leté historie tržních krachů: Nepanikařte, býci nakonec zvítězí

Zůstaňte v klidu a hlavně "ve hře". Dříve nebo později trhy ztráty nabrané po oznámení amerických dovozních cel smažou, vzkazuje drobným investorům většina profesionálů. Dopady na světovou ekonomiku mohou být významné a oživení hospodářství i trhů může trvat déle než například po pandemické panice. Nakonec se ale i tak investoři dočkají nových maxim. V historii vypadala situace beznadějně nesčetněkrát, vždycky se ale ukázalo, že čas zahojí všechny rány.

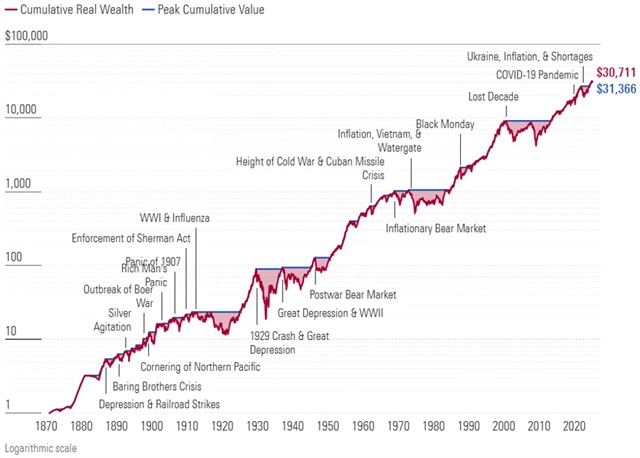

Následující graf ukazuje všechny medvědí trendy na americkém akciovém trhu od roku 1870 (definované jako pokles z posledního maxima o minimálně 20 %). Za jejich počátek je v tomto případě považováno právě dosažení rekordu, za konec návrat na tuto hodnotu. Celkem jich za více než století a půl napočítáme bez jednoho dvě desítky.

Graf ale neukazuje jen samotné medvědí trendy. Investorům hlavně vzkazuje, že nejlepší obranou proti krátkodobé volatilitě je dlouhodobý horizont. Během 155 let se jeden dolar investovaný do amerických akcií zhodnotil na více než 30 000 dolarů. Tolik času samozřejmě nikdo nemá, ale třeba ani v 30letém horizontu nenajdete období, kdy by držení amerických akcií bylo ztrátové.

(Akciové) nákupy se slevou

Na potřebě zachovat klid se shodují i čeští experti. "V období, kdy se ceny akcií intenzivně propadají, jako tomu bylo na začátku dubna, je hlavně důležité zachovat chladnou hlavu a chovat se racionálně. Emocionální prodeje aktiv v době akutní deflace jejich cen jsou jedním z nejhorších zlozvyků. Historicky výrazné propady na akciovém trhu představovaly dobrý moment k opatrným nákupům za snížené ceny, dlouhodobě totiž ceny akcií stoupají," říká analytik Timur Barotov z BH Securities.

Investiční specialista z FinGO Jiří Fajt upozorňuje, že zkušení investoři se nenechávají strhnout emocemi. "V době politických (a tržních) otřesů se mnoho lidí ptá, zda by neměli své investice prodat. Nejčastější otázka, kterou teď od klientů slyším, je: Mám se všeho zbavit? Moje odpověď je jednoznačná: Ne," zdůrazňuje Fajt. "Krátkodobé výkyvy patří k přirozenému fungování trhů a pro dlouhodobé investory představují spíše příležitost nakoupit za výhodnější ceny než důvod k panice. Donald Trump je pro trhy jako silný vítr. Rozhodně může rozvířit hladinu, ale nezmění směr proudu."

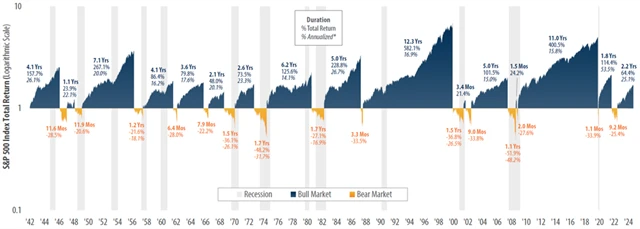

Trhy padají a zase rostou

Wall Street má za sebou historicky o poznání dramatičtější výprodeje než ty z uplynulých dvou měsíců. Například v 70. letech 20. století, kdy na akciový trh dopadly válka ve Vietnamu, politická krize kolem aféry Watergate a inflační vlna, akcie odepsaly téměř 50 %. Ještě o něco výraznější ztrátu zaznamenaly během takzvané ztracené dekády po tržním krachu z let 2007 a 2008. A v návaznosti na krach na newyorské burze na konci 20. let 20. století propad v USA dosáhl dokonce skoro 80 %.

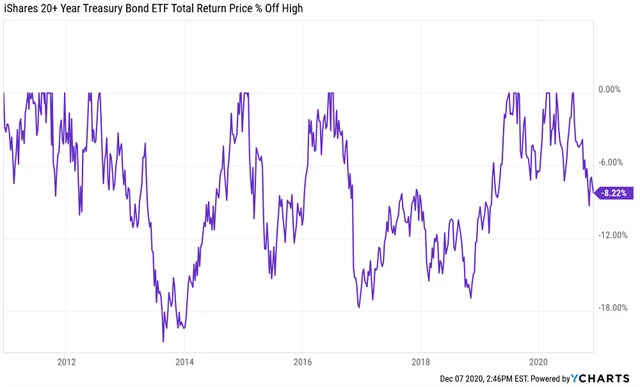

Experti mají jasno o potřebě diverzifikace investičního portfolia v zájmu maximalizace jeho odolnosti. Nicméně ani ta nemusí někdy stačit. Třeba americké státní dluhopisy s dlouhou dobou do splatnosti nemusejí z hlediska kolísání ceny být oproti akciím tak velkou výhrou, jak se traduje.

Ne nadarmo se říká, že by investoři neměli kontrolovat své investice, když se trhy potápějí. Klíčové je nepanikařit, nepodlehnout emocím. Přesuny z akcií a jiných rizikových aktiv do hotovosti a následné pokusy o návrat na trh zpravidla nefungují, protože nikdo v danou chvíli neví, jestli trh má dno teprve před sebou, nebo už se od něj odrazil. Ty nejhorší a nejlepší dny na trhu nezřídka nejsou časově příliš vzdálené, přičemž platí, že promeškání i malého množství dnů s výraznými pohyby vzhůru má v dlouhodobém horizontu na tržní cenu portfolia fatální vliv.

"K opravdu masivním akciovým výprodejům dochází v průměru jednou za dekádu. Ve své době jde o velké a děsivé události, investoři bývají nervózní a nevědí, jak se zachovat. Po nějakém čase si ale s trochou nadsázky na tyto okamžiky nikdo ani nevzpomene," říká Emelia Fredlicková ze společnosti Morningstar. Také ona radí investorům hlavně klid a držet se dlouhodobé investiční strategie.

Zdroj: Mornigstar, Morgan Stanley

Aktuality