Joseph Stiglitz: Proč QE3 nespustí strmý růst inflace

Chcete znát důvod? Joseph Stiglitz, laureát Nobelovy ceny za ekonomii a profesor na Kolumbijské univerzitě, tvrdí, že s tak bídným výhledem vyspělých ekonomik USA a eurozóny to ani není možné. Dodává další důvody, proč být pesimistou ohledně světového ekonomického oživení.

Centrální banky na obou stranách Atlantiku přistoupily ke vskutku netradičním monetárním opatřením – dlouho očekávané QE3 překvapilo investory neomezeným časovým horizontem a ECB navzdory svému dřívějšímu rezolutnímu odmítání přislíbila nákup vládních dluhopisů problémových zemí eurozóny. Reakce trhů byla více než euforická s rally indexu S&P 500 k postlehmanovským maximům.

Pravicoví ekonomové se ale obávají rozpoutání inflace a enormního růstu vládních výdajů a zadlužení. Euforie ani kritika však nejsou na místě. S tolika nevyužitými produkčními kapacitami a špatným ekonomickým výhledem jsou rizika vážné inflace minimální.

Fed a ECB poslaly trhům tři důležité zprávy:

1. Předešlá monetární opatření nezafungovala. Centrální banky si už s krizí neví rady. Možná dokonce krizi samy zavinily, ale jejich schopnost napravit chyby je jen omezená.

2. Nečekejte v blízké době silnější oživení. Fed oznámil, že bude držet úrokové sazby na minimech do poloviny roku 2015. Jinými slovy, dříve s ekonomickým oživením nepočítá. Lze to vnímat i jako výstražný ukazovák pro Evropu, kde je ekonomika ještě daleko slabší než v USA.

3. Bez stimulu nezaměstnanost neklesne. Tato zpráva je určena těm, kteří v USA a Evropě prosazují další úsporná opatření. Stimul, který by byl potřebný, je fiskální povahy, ne monetární. Monetární politika se ukazuje v současných podmínkách jako neefektivní, nedokáže ekonomice dopomoci k udržitelnému růstu.

Pumpování likvidity nezabírá

V tradičních ekonomických modelech vede více likvidity ke zvýšení úvěrové aktivity. Investoři a spotřebitelé zvyšují poptávku a roste zaměstnanost. Ale představte si například Španělsko, kde peníze uvízly v bankovním systému. Pouhé pumpování likvidity v kombinaci s úspornými opatřeními španělskou ekonomiku nevzkřísí.

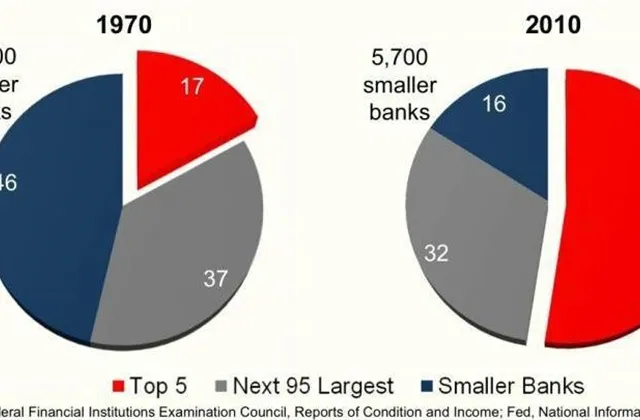

V USA lze pozorovat totéž. Menší banky, zdroj financování malých a středních podniků, jsou opomíjeny. Miliardy dolarů putují pouze do velkých bank, zatímco stovky těch menších, které by měly představovat motor ekonomiky, nechává vláda krachovat.

Efekty monetární expanze budou jen mizivé

Úvěrová aktivita by však byla omezená, i kdyby byly banky zdravější. Malé podniky jsou odkázané na úvěry zajištěné kolaterálem, ovšem hodnota nemovitostí je stále o třetinu níže než v době před krizí. Vzhledem k množství přebytečných kapacit na realitním trhu vyvolají nižší úrokové sazby jen stěží opětovný růst cen nemovitostí. Tím méně pak hrozí riziko nafouknutí další bubliny.

Nízké dlouhodobé úrokové sazby mohou povzbudit mírný růst nových investic, bohatí investoři využijí dočasně vyšších cen akcií ke zvýšení spotřeby a možná bude i několik vlastníků domů díky nižším úrokům snáze splácet hypotéku.

Nicméně většina investorů si je vědoma toho, že dočasná opatření centrálních bank vedou jen ke krátkodobému výkyvu cen akcií. Jen těžko vyústí ve spotřební boom. Málokteří dlužníci benefitují z nižších úrokových sazeb, více z nich profitují banky. Mnozí z těch, kteří chtějí refinancovat svoji hypotéku, stále ještě nemohou, protože výše jejich dluhu převyšuje cenu nemovitosti, která má sloužit k zajištění.

USA by mohly benefitovat z vývoje kurzu dolaru, tedy razit politiku podpory exportů prostřednictvím oslabené měny (v mezinárodním obchodě známou jako "ožebrač svého souseda"). Biti by byli jejich obchodní partneři. Vzhledem k nízkým úrokům v celém světě a globálnímu ekonomickému zpomalení budou ale i takto dosažené výnosy omezené.

Vyvolá příliv likvidity komoditní boom?

Růst cen komodit by na americké a evropské spotřebitele působil jako daň. Starší lidé drží své úspory ve státních dluhopisech, jejichž výnosy jsou mizivé. Jejich spotřebu to rozhodně nepodpoří. Nízké úroky přimějí firmy, aby investovaly do fixního kapitálu, například vysoce automatizovaných zařízení, čímž si zajistí, že až přijde oživení, nebudou muset najímat drahou pracovní sílu.

V Evropě mají monetární intervence velký potenciál uspět, ovšem se stejně vysokým rizikem, že situaci ještě zhorší. Ze strachu před vládní rozmařilostí zabudovala ECB do programu nákupu dluhopisů podmínku úspor. Pokud ale škrty nebudou doprovázeny adekvátními růstovými opatřeními, lze to přirovnat k tomu, když lékař pacientovi pouští žilou. Pacient musí pro své vyléčení nejdříve riskovat smrt. Obava ze ztráty ekonomické suverenity navíc země od přijetí pomoci ECB odrazuje, takže je zatím reálný efekt nula.

Dalším rizikem pro Evropu je úzkostlivý důraz ECB na inflační cíl. Jak bude Fed bez ohledu na inflaci stimulovat americkou ekonomiku, úrokový diferenciál mezi eurovými a dolarovými aktivy povede k relativně silnějšímu euru, což bude podrývat konkurenceschopnost a růstové vyhlídky Evropy.

Pro Evropu i Ameriku je dnes největším nebezpečím, že politici a trhy věří, že mohou ekonomiku postavit na nohy centrální banky. Skutečně stimulovat růst by však za současných podmínek dokázala jedině expanzivní fiskální politika a reformy finančního sektoru, jež by oživily úvěrovou aktivitu. Současná krize, trvající už půl dekády, v blízké době neskončí. Čím dříve si to političtí lídři uvědomí, tím lépe.

Zdroj: Project Syndicate

Aktualita pro rok 2026

Aktuality