O (ne až tak) nebezpečné inflaci v USA

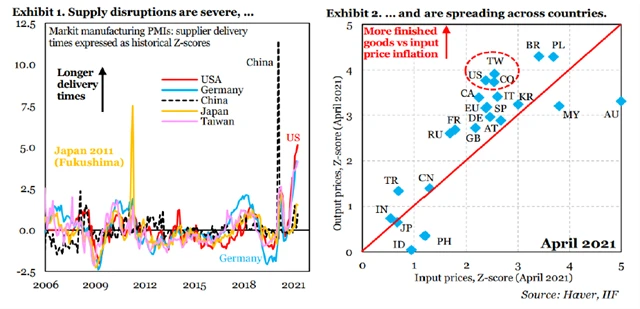

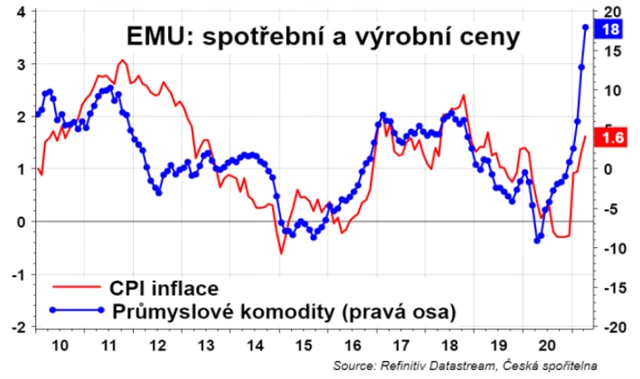

Analýza Institutu pro mezinárodní finance ukazuje, že jsou dodavatelsko-odběratelské řetězce po pandemii bezprecedentně narušené a toto narušení má stále větší rozsah. Logicky to zvyšuje produkční ceny a se zpožděním i ty spotřebitelské.

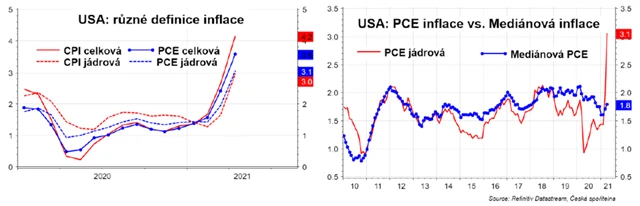

Aktuální růst cen komodit by mohl jádrovou inflaci v USA (podle výdajů na osobní spotřebu, PCE, jež Fed považuje za důležitější ukazatel inflace než klasický index spotřebitelských cen, CPI) zvýšit na zhruba 3 %, což se ostatně v dubnu potvrdilo.

Jak na to bude reagovat centrální banka? Fed přehodnotil svou měnovou politiku a cílí na průměrnou inflaci. Pětiletý i desetiletý průměr PCE inflace je okolo 1,5 %, a tak zastánci uvolněné měnové politiky (holubice) mohou argumentovat, že si Fed může několik let dovolit nechat inflaci podstatně vyšší. Dodavatelsko-odběratelské vztahy jsou navíc narušené vypnutím ekonomiky během pandemie a rychlým nahozením poptávky. Vzhledem k silným provazbám stačí, aby jedna dodavatelská větev zareagovala pozdě, a již se problémy začnou vršit i v dalších oblastech. Optimistické holubice i proto vzestup inflace vnímají jako krátkodobou záležitost, kterou vyřeší vyladění produkčních řetězců, a na kterou tak není potřeba reagovat.

Jestřábi (prosazující přísnější měnovou politiku) samozřejmě mohou argumentovat, že poptávka ožívá velice silně, díky obrovským balíčkům podpory hospodářství ze strany vlád mají lidé hodně peněz, takže vzedmutí cen nemusí být krátkodobé a může se snadno zakořenit v inflačních očekáváních.

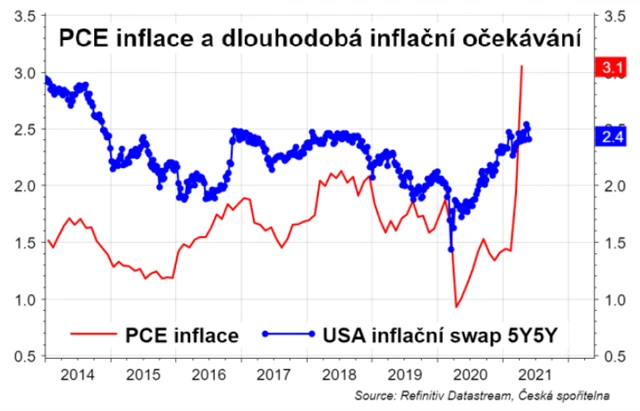

I proto si myslím, že Fed nejprve začne omezovat odkupy aktiv. Rozhodnutí o tom může padnout ve druhé polovině letošního roku. Sazby zůstanou stabilní velice pravděpodobně i po celý rok 2021. Vyšší inflační očekávání ale budou tlačit na růst dlouhodobých dluhopisových výnosů.

V eurozóně je situace komplikovanější, protože (zejména) země z její periferie chtějí nadále držet výnosy bondů na co nejnižších úrovních kvůli nákladům na obsluhu obrovských dluhů. Konzervativnější křídlo unie se obává vzestupu inflace. Spor to bude ostřejší než v USA a může způsobit větší volatilitu. ECB je však oproti Fedu více pod fiskální dominancí a nemůže výnosy nechat růst příliš rychle a vysoko.

Vraťme se ale do USA. Jádrová PCE inflace v dubnu vzrostla na meziročních 3,1 %, celková na 3,6 % (CPI +4,2 %). Jak jsem zmínil, Fed nejspíše bude akceptovat vyšší inflaci, protože věří, že jde o krátkodobou nabídkovou inflaci (problémy s polovodiči, růst cen komodit), a protože sleduje dlouhodobý průměr míry inflace, který je hluboko pod 2 %.

K tomu lze aktuálně přidat další dva argumenty – aktuálně vysoká inflace neimplikuje výraznější poptávkové tlaky a neukotvuje inflační očekávání. Aktuální růst cen se totiž koncentruje do několika málo položek. Lépe inflační tlaky měří takzvaná mediánová inflace (mediánová změna všech položek v PCE koši). Ta lépe koreluje s reálnou ekonomikou (mírou nezaměstnanosti). A tato mediánová inflace zůstala v dubnu na 1,8 %. Naposledy tak velký rozdíl mezi jádrovou PCE inflací a mediánovou PCE inflací byl v první polovině 80. let.

Aktuální růst cen se také nepromítá do inflačních očekávání. Inflační swap 5Y5Y ukazuje očekávání finančního trhu ohledně inflace, a to průměrné inflace v letech 2026-2031. Jde o indikátor dlouhodobých inflačních očekávání v době, kdy pominou krátkodobé ekonomické šoky. A tato očekávání jsou aktuálně na 2,4 %, tedy zhruba na úrovni z roku 2018.

Fed, který je ochoten nechat inflaci překonávat třeba i celkem výrazně 2% úroveň, aby vyhnal průměrnou inflaci právě na tuto hladinu, tedy zatím může být celkem v klidu. Zvýšení sazeb i proto ještě dlouho nebude na programu dne, jako první přijdou na řadu programy odkupů aktiv.

Aktualita pro rok 2026

Doporučujeme

Aktuality