Večírek ještě nekončí, rizika ale nemizí: Neuhodnete, co mají společného nejrychleji posilující akcie

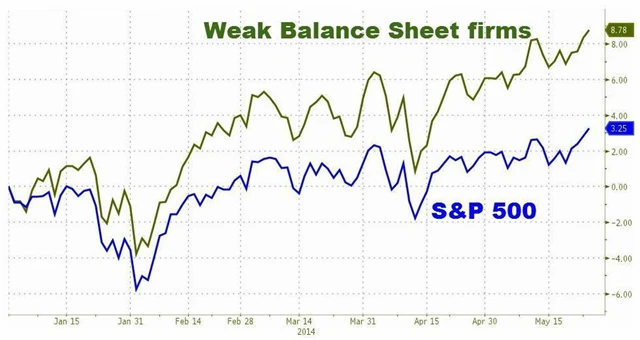

Čím horší finanční situace, tím lepší výkonnost na akciových trzích. I to by se dalo říci o veřejně obchodovaných amerických firmách. Akcie padesáti amerických společností s velmi slabou rozvahou v letošním roce posílily o necelých 9 %, od konce roku 2011 již zdražily dokonce takřka na dvojnásobek. Index S&P 500, který ve stejném období vzrostl pouze o 4 %, respektive 53 %, tak zůstává na vedlejší koleji. Co za tímto trendem stojí a jak dlouho ještě může pokračovat?

Analytici se shodují, že zdánlivě neopodstatněný růst cen akcií společností v nepříliš uspokojivé finanční situaci vychází ze spekulace investorů, že se rozvaha firem výrazně zlepší spolu s tím, jak bude pokračovat oživování amerického hospodářství. Podnikům nahrává i příznivá situace na dluhopisovém trhu, kde své bondy bez větších problémů upisují i společnosti, od kterých by to nikdo nečekal. A to navzdory skutečnosti, že americká centrální banka již delší dobu zvolňuje tempo nákupu dluhopisů v rámci programu kvantitativního uvolňování.

Pokud se naopak zaměříme na veřejně obchodované společnosti, které jsou na tom podle Altmanovy analýzy (Altman Z-Score) z pohledu finanční stability velmi dobře, zjistíme, že jejich akcie výrazně zaostávají. Letos jejich cena vzrostla v průměru pouze o 3 % a ani loni tyto cenné papíry nepředvedly nijak oslňující výkon. Zatímco index S&P 500 vzrostl téměř o třetinu, akcie firem s vysokým Altman Z-Score, kterým podle tohoto ukazatele nehrozí nebezpečí bankrotu, v roce 2013 zdražily v průměru o 28 %. To je jinak výborný výsledek, zaostaly s ním však, i když mírně, za průměrem trhu.

Dluhopisová horečka na Wall Street

O tom, že se firmy snaží z prostředí charakteristického záplavou levných peněz vytěžit co možná nejvíce, svědčí i jejich zájem o dluhové financování svých aktivit. Americké firmy s dluhovým hodnocením ve spekulativním pásmu (junk), jako jsou například Chesapeake Energy nebo Netflix, loni podle analytiků agentury Bloomberg vydaly dluhopisy za rekordních 380 miliard dolarů. Letos sice tempo růstu objemu emisí nových junk bondů mírně kleslo na zhruba 29,5 miliardy USD za měsíc, přesto je stále objem dluhopisů firem s ratingem ve spekulativním pásmu ve srovnání se stejným obdobím v předchozích čtyřech letech o 13 % vyšší.

"To, že některé společnosti mají slabou rozvahu, pro ně v současnosti nepředstavuje nikterak výraznou přítěž. Prostředí uvolněné měnové politiky nahrává levnému dluhovému financování, a tedy prosperitě všech firem bez ohledu na jejich finanční situaci," říká investiční stratég z Goldman Sachs David Kostin.

"Mezi investory je o rizikové dluhopisy s vysokými výnosy enormní zájem," potvrzuje John Carey ze společnosti Pioneer Investment Management, která spravuje aktiva v celkové hodnotě 220 miliard dolarů. "Na dluhopisovém trhu je nedostatek bondů se zajímavým výnosem, a investoři proto dokáží náležitě ocenit, když se objeví atraktivní příležitost."

Silným argumentem pro nákup dluhopisů se spekulativním ratingem je i skutečnost, že se v prvních pěti měsících letošního roku ocitlo v platební neschopnosti jen osm amerických veřejně obchodovaných firem, zatímco loni podle ratingové agentury Standard & Poor's ve stejném období bankrot vyhlásilo devatenáct podniků.

Další bublina na obzoru?

Jeff Mortimer ze společnosti BNY Mellon Wealth Management, která spravuje aktiva v hodnotě 185 miliard dolarů, ale varuje, že se investoři s výraznou expozicí vůči firmám se slabou rozvahou mohou brzy spálit. "Náš pohled se nemění. Stále se domníváme, že v této fázi ekonomického cyklu zůstává nejdominantnějším prorůstovým faktorem hodnota," říká.

Před přehnaným optimismem varuje také Kostin. "Nepříznivá finanční situace některých firem zůstává velkým rizikem, které se bez jakéhokoli varování může výrazně promítnout do cen jejich akcií," upozorňuje. Podle stratéga sice levné peníze z trhu jen tak nezmizí, protože Fed firmy i investory uklidňuje, že se zvyšováním úrokových sazeb nebude spěchat, na druhou stranu ale americká centrální banka dříve či později bude muset monetární politiku vrátit do normálu. "Až se tak stane, mohou akciová portfolia investorů ze dne na den projít nečekanou odtučňovací kúrou," uzavírá.

Zdroj: The Crux