Jak nyní skládáme portfolia aneb s akciemi (hlavně na vyspělých trzích) stále opatrně

V rámci taktické alokace aktiv v investičním horizontu následujících 12 měsíců zůstáváme vůči benchmarkům podvážení v akciích, neboť se domníváme, že je poměrně hodně pravděpodobné, že v tomto časovém rámci budou globální akciové trhy nadále klesat pod vlivem postupné realizace našeho globálního stagflačního scénáře.

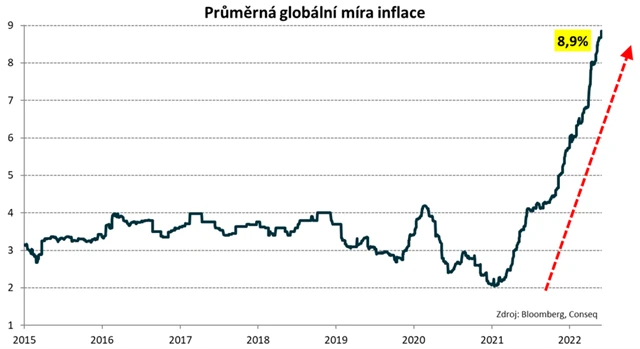

Světové instituce jako Mezinárodní měnový fond a Světová banka postupně zhoršují výhledy vývoje ekonomiky. Ta sice zatím roste, expanze je ale stále skromnější. Inflace přitom nadále roste a centrální banky na to reagují zpřísňováním měnové politiky.

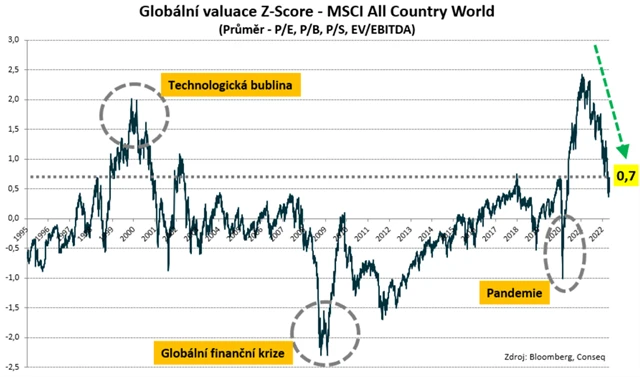

Ocenění světových akcií je nadále historicky nadprůměrné. To nepůsobí zrovna intuitivně, když vezmeme v potaz, že makroekonomický vývoj není příznivý (scénář stagflace je stále reálnější) a počítá se s dalším růstem sazeb centrálních bank.

Pokud jde o jednotlivé sektory, stále se nám líbí akcie společností, které se zabývají těžbou komodit, a také akcie firem z odvětví průzkumu a těžby drahých kovů, jako jsou zlato a stříbro. Pokud jde o regiony, nadále vnímáme pozitivně střední Evropu, rozvíjející se Asii v čele s Čínou a také Japonsko. Za nepříliš atraktivní naopak stále považujeme americké akcie v čele s cennými papíry technologických firem.

Celkově v rámci své globální akciové alokace preferujeme hodnotové akcie oproti akciím růstových firem, a to primárně z toho důvodu, že valuace hodnotových akcií považujeme za podstatně atraktivnější.

Pokud jde o české vládní dluhopisy, nadále jsme spíše opatrní a pokračujeme v udržování silně podvážené durace (silně omezeného úrokového rizika), neboť jsme názoru, že tržní ceny českých vládních dluhopisů s delší splatností pravděpodobně budou i v následujícím období klesat a výnosy do doby splatnosti růst. Za hlavní důvody tohoto očekávaného vývoje považujeme extrémně zvýšenou inflaci v české ekonomice, vysoký rozpočtový deficit, který bude znamenat pokračování velkého přílivu nových dluhopisů na trh, a také obnovení silně zvýšené averze k riziku na globálních finančních trzích z předchozích měsíců s přihlédnutím k faktu, že velcí mezinárodní investoři korunu a korunová aktiva stále považují za rizikovější. A pokud jde o korporátní dluhopisy, nadále se orientujeme výhradně na emitenty s velice silným kreditním profilem, tedy bez přehnaného zadlužení a se solidní tvorbou cash flow.

Aktualita pro rok 2026

Aktuality