Světové akcie: Koncentrace v USA časem povolí, těžit z toho můžou emerging markets

Na globálních akciových trzích je už delší dobu patrné výrazné takzvané koncentrační riziko. V posledních letech se dále prohlubuje. Jak na to je možné reagovat v rámci investičního portfolia?

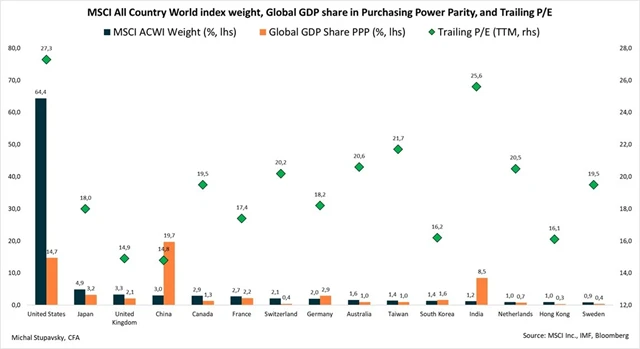

Spojené státy mají v rámci globálního akciového indexu MSCI All Country World mimořádně vysokou váhu okolo 64 %, což je v historickém a ekonomickém kontextu bezprecedentní úroveň. Pokud ale údaj porovnáme s reálným podílem americké ekonomiky na světovém hrubém domácím produktu měřeném pomocí parity kupní síly, který se pohybuje okolo 15 %, vidíme obrovský nepoměr. Ten naznačuje, že je americký akciový trh oceněný extrémně vysoko. To je dané z podstatné části mimořádným růstem v technologickém sektoru a dominancí několika největších společností.

Opačný extrém pozorujeme v případě Číny nebo Indie, jejichž ekonomiky představují podle údajů Mezinárodního měnového fondu 20 %, respektive 8-9 % globálního HDP v paritě kupní síly. Jejich zastoupení v globálním akciovém indexu je ale pouze 3 %, respektive zhruba 1 %. To znamená, že jejich akciové trhy jsou výrazně podreprezentované vzhledem k ekonomické váze zemí (byť samozřejmě akciový trh není to samé co ekonomika). Tento nesoulad pravděpodobně odráží souběh několika faktorů, například omezenou dostupnost zahraničního kapitálu, regulatorní nejistoty, nižší transparentnost, vyšší rizikovost některých sektorů nebo geopolitické napětí. I tak je ale zřejmé, že mezi ekonomickou realitou a oceněním akcií je strukturální disproporce.

Ve střednědobém horizontu to pro investory má několik významných implikací. Především existuje nezanedbatelné riziko, že podíl amerického trhu na globální kapitalizaci není dlouhodobě udržitelný. Pokud by už nebyla realistická další expanze valuací amerických akcií, mohou i mírné změny sentimentu vést k nadprůměrné volatilitě nebo korekcím. Současně platí, že vysoká koncentrace kapitálu v několika největších amerických firmách zvyšuje zranitelnost portfolií globálních investorů, pokud jde o specifická rizika amerického technologického sektoru, například regulatorní zásahy, zpomalení inovací nebo cyklický útlum.

V roce 2026 může být alokace kapitálu náročná

Přetrvávající podváženost velkých rozvíjejících se ekonomik může na druhé straně v budoucnu vést k postupnému hledání nové rovnováhy kapitálu, ať už přirozeně růstem tamních akciových trhů, nebo prostřednictvím změn v globálních investičních tocích. Pokud by se valuace v USA stabilizovaly a zároveň došlo ke zlepšení investičních podmínek v Asii, mohou být právě tyto regiony hlavními příjemci kapitálu velkých institucionálních investorů. To by mohlo přinést nadprůměrné výnosy v delším horizontu pro investory, kteří budou ochotni akceptovat vyšší krátkodobou volatilitu a specifická rizika spojená s těmito emerging markets.

Celkově podle mě platí, že současná struktura globálního akciového trhu je extrémně vychýlená a investoři by měli toto riziko zohlednit při strategické alokaci aktiv. Diverzifikace mimo americké firmy a zvážení postupného navyšování expozice vůči podreprezentovaným regionům může představovat racionální střednědobý krok v kontextu očekávané normalizace valuací firem v USA.

Aktuality