Krátkodobé obchodování? Je to na vás!

Krátkodobé obchodování na burze láká. Kdo by čekal na chabých pár procent výnosu za rok a vydržel to po dlouhá léta, no ne?!

Všichni máme zodpovědnost za své peníze. Kdo chce sledovat dění na trhu 24 hodin denně a vychytávat jednotlivé pohyby cen aktiv, tak to zkrátka bude dělat, dokud bude mít peníze na roztáčení. Někomu to vyjde a pohádkově rychle zbohatne, statisticky výrazně významnější část "gamblerské" populace ale dlouhodoběji zisků dosahovat nebude.

"Je to na vás. Neměli byste měnit názor na investice ve svém portfoliu na základě toho, co se ten který den děje na trzích. Dnešní ceny aktiv nesmí určovat vaše pocity ohledně zítřejších výnosů," varuje krátkodobé tradery a spekulanty investiční manažer a blogger Joshua Brown ze společnosti Ritholtz Wealth Management.

Zodpovědnost za to, že se nenecháte zviklat aktuálním děním, z vás nikdo nesejme. Zůstane s vámi po celý investorský život. "Není to jako vakcína, kterou stačí aplikovat jednou. Pilulku zodpovědnosti musíte spolknout každé ráno, někdy si pak navíc večer zobnout ještě jednu," píše Brown. "Naštěstí to máte ve svých rukou. A nejde jen o kontrolu vlastního chování, ale i prostředí, ve kterém se pohybujete."

Kladení důrazu na každodenní komentáře ve finančních médiích (a že jich je!) se v tomto přirovnání rovná polykání jedu. Každý den je jiný, po prudkém výprodeji může přijít stejně strmý růst a nic není tak staré jako včerejší zprávy. Černé scénáře jsou samozřejmě vždy ve hře, historie ale ukazuje, že na ně dochází opravdu jen výjimečně.

Co podle Browna může napomoci k udržení zmíněné zodpovědnosti? "Mám na to tři jednoduché fígly. Sice samy o sobě nestačí, ale je to dobrý začátek. Zaprvé, přestaňte věnovat pozornost každodennímu dění. Vypněte si upozornění v e-mailu a smažte aplikace, které vás mají zásobovat tržními novinkami. Zadruhé, čtěte knihy o tržní historii, ne články o současnosti. Většina toho, co si přečtete ve Wall Street Journalu, se do učebnic nedostane. A zatřetí, najměte si někoho, kdo se bude investicemi zabývat za vás. Emoce spojené s vývojem hodnoty mnohdy celoživotních úspor je nejlepší si ušetřit," nezapře Joshua Brown, že se po trzích pohybuje v dresu správce majetku.

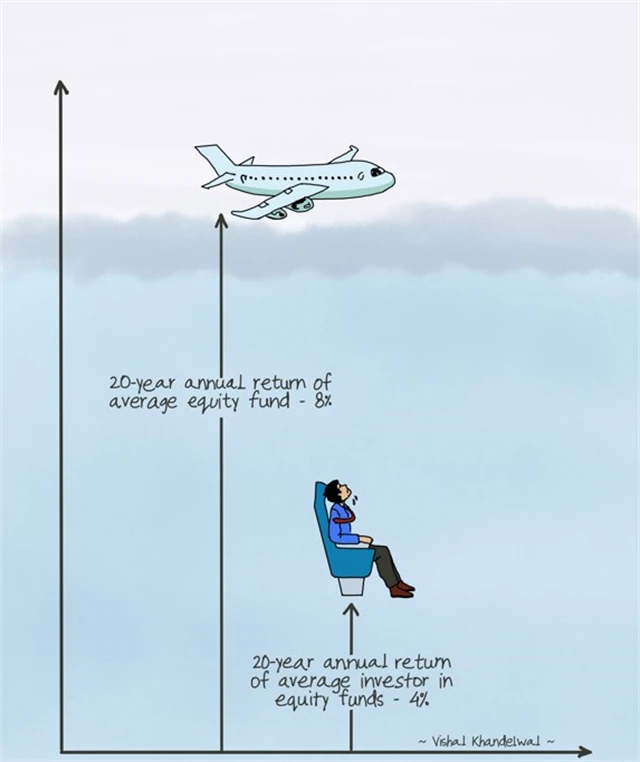

A nakonec jeden statistický příklad, který do tématu příliš častého obchodování a každodenního řešení horkých zpráv z trhu vnese trochu světla snad i finančně šeroslepým:

Průměrné dopravní letadlo létá ve výšce 11 kilometrů, průměrný pasažér sedící v takovém letadle ale v průměru létá ve výšce 6 kilometrů.

Nesmysl? Ano, je to smyšlenka. Ale je podobná následujícím statistikám:

Za posledních dvacet let průměrný akciový fond zaměřený na USA vynesl okolo 8 % ročně, ovšem průměrný investor do akciových fondů dosáhl ve stejné době výnosu jen okolo 4 %.

Tato čísla si nikdo nevymyslel. Sesbírala a dopočítala je společnost Dalbar. Ano, jistě se jí vzhledem k jejímu zaměření na investiční poradenství hodí zdůraznit, že to průměrný investor prostě "neumí". Nicméně odhaluje celkem jednoznačně totéž, o čem píše Brown. Investoři se zaměřují na příliš krátký časový horizont a nadměrně často obchodují (s čímž jsou spojené poplatky, jež srážejí celkové výnosy níže).

Nebyl by to vůbec problém, kdyby ovšem každý takový často obchodující investor uměl dokonale načasovat vstupy do dané pozice, respektive výstupy z ní. Ale úspěšné časování trhu je přesně tak lákavé, jako je utopické. Dlouhodobě se vyplatí držet se investic (konkrétních akcií, fondů, trhů a třeba i konkrétních investičních manažerů, případně celých strategií), o nichž jste důvodně přesvědčeni, že jsou v jádru kvalitní, byť by se jim třeba zrovna nedařilo podle vašich představ. A je to zase jen na vás!

Zdroj: The Reformed Broker, SafalNiveshak.com

Aktualita pro rok 2026

Doporučujeme

Aktuality