Investiční strategie: Je hodnota skutečně mrtvá?

Hodnota netáhne, a to hodně dlouho. Zarytí zastánci hodnotového investování pomalu začínají ztrácet iluze, naděje ovšem umírá poslední. Co se bude muset stát, aby se hodnotové akcie vrátily na výsluní?

Podprůměrná výkonnost hodnotových akcií je problémem dlouhodobých investorů sázejících na fundamenty a příznivé ocenění. Přestože logika i historie mohou navozovat dojem, že trpělivost by mohla být jedinou zbraní těch, kteří věří hodnotovému přístupu, i někteří optimisté se již neptají, kdy tento obrat přijde, ale zda vůbec. Opět se ukazuje, že logika ani historie nemusejí znamenat, že daná strategie je strojem na peníze za jakýchkoli okolností. Někdy zkrátka čekání na výnosy může trvat déle, než si investoři přejí.

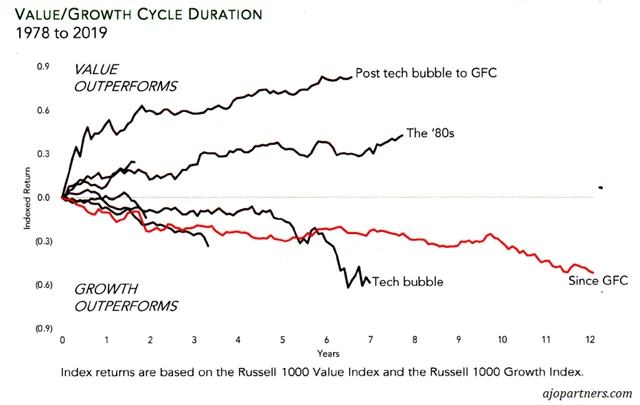

Podle údajů společnosti AJO Partners je současné období podvýkonnosti hodnotového přístupu nejdelší v historii. Nemusí trvat dlouho, aby bylo také nejhorší co do výkonnosti, když na tom bude hůře než období po prasknutí technologické bubliny.

Cesar Orosco, ředitel AJO Partners, je přesvědčen, že ke vzkříšení hodnotových akcií určitě dojde. "Více než kdy jindy jsme přesvědčeni, že systematicky aplikovaný a diverzifikovaný hodnotový přístup umožní investorům největší výnosy," říká.

Poněkud jiný názor má banka JPMorgan. Ta uvádí šest strukturálních problémů, které stojí za špatnými výsledky hodnotového přístupu (několik podobných důvodů jsme nedávno již popsali).

1. Pomalejší návrat k průměru (mean reversion) je problémem pro hodnotový přístup, protože faktory, které by vedly k návratu investorů k hodnotovým akciím, dnes nepůsobí tak, jak by měly.

2. Technologie, média a komunikace jsou sektory, které nyní nejvíce přitahují peníze investorů. "Tento trend se v posledních 10-15 letech zrychlil díky integraci internetu, automatizace, sociálních médií a umělé inteligence do spotřebitelských a obchodních aplikací," píše JPMorgan. Tradiční společnosti na to nedokáží reagovat a jejich akcie zaostávají, takže na rozdíl od minulosti není prostor pro prodeje při vysokých cenách a následný nákup po propadech. Špatné fundamenty a vliv technologií jsou pro hodnotové akcie nepříznivá kombinace.

3. Indexové investování a růst korelace akcií vedou k tomu, že většina aktiv pod správou je držena investory, kteří drží akcie bez ohledu na fundamenty. Příležitostí k nalezení dobře oceněných titulů tak ubývá.

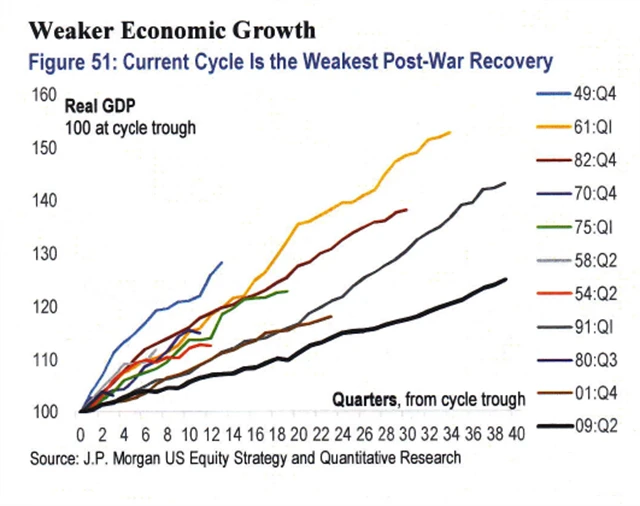

4. Pomalejší růst ekonomiky oproti průměru z uplynulých 70 let v kombinaci s nízkými úrokovým sazbami vede k tomu, že investoři preferují strategie zaměřené na nízkou volatilitu a vysokou kvalitu, u nichž drží ocenění extrémně vysoko.

5. Dlouhodobě nízké sazby (snadný přístup k penězům) jsou vodou na mlýn pro růstové akcie, a tedy snižují zájem o hodnotové akcie.

6. Fundamentální a rizikové charakteristiky hodnotových akcií se změnily, kvůli čemuž se tyto tituly staly rizikovějšími a jejich volatilita vzrostla. Cena již na burze není tak důležitá. Pozitivem je, že prostor pro propady u hodnotových akcií v budoucnu je omezený.

Aby se hodnotový přístup vrátil na výsluní, musí být podle JPMorgan splněno několik podmínek:

- Zavedení regulace, která bude podporovat hospodářskou soutěž.

- Nasycení zájmu o pasivní a private equity produkty a stabilizace trhu s aktivně spravovanými aktivy.

- Menší politická nejistota, včetně uklidnění amerického prezidenta Donalda Trumpa.

- Rychlejší globální ekonomický růst.

- Návrat něčeho, co se blíží takzvaně normálnímu hospodářskému cyklu. Nyní chybí výrazná recese, které by vedla ke zvýšení prémie u hodnotových titulů.

JPMorgan věří, že i kdyby nedošlo ke splnění všech těchto podmínek, hodnota má stále šanci investory zlákat. Příkladem může být velká mezera mezi hodnotovými akciemi a těmi s nízkou volatilitou. Zda to bude stačit k tomu, aby se hodnotoví investoři dočkali růstu cen svých oblíbenců, není jisté, ale v prospěch hodnoty hovoří (jednoznačně) historie a vlastně i logika. Bez trpělivosti to ale nepůjde.

Zdroj: The Capital Spectator

Aktualita pro rok 2026

Aktuality