Centrální bankéři jedou po bublinaté řece

Vysoké ceny aktiv se mohou stát osudnými řadě centrálních bankéřů, a to ještě dříve, než praskne jakákoli tržní bublina.

Úkol centrálních bankéřů pro období po krizi se zdál jasný. Hlavní je prokličkovat mezi krátkodobou deflací a dlouhodobým růstem spotřebitelských cen. Ovšem existují i aktuálnější obavy – uvolněná monetární politika vytváří nebezpečné bubliny napříč trhy, a může tak ohrozit globální ekonomické zotavení.

Akciové trhy rostou úctyhodně. Vyspělé trhy rostou od března až o 60 procent, mladé trhy přes 100 procent. Cena ropy je o 150 procent výš než loni v prosinci. Zlato je na historických maximech a ceny domů v Číně rostly v říjnu nejrychleji od srpna 2008.

Tyto růsty ovšem následovaly po ještě strmějších propadech. S výjimkou zlata komodity jen z dálky pokukují po svých maximech z loňského roku. Zisky firem například na šanghajské burze jsou zhruba poloviční oproti roku 2007. Americké akcie jsou sice v poměru k zisku levné, ale za to mohou nízké zisky firem.

Zpátky na zem

Také další faktory nutí ke střízlivějšímu zamyšlení. Na začátku roku 2009 vládla mezi investory panika. Dosavadní letošní růst tak spíše než kondici trhu naznačuje návrat k běžnějším, rizikovějším investicím. Není živen úvěry tolik jako předchozí růst. Banky v Americe stále půjčují jen velice neochotně, a ani jinde ve vyspělých zemích to není o moc lepší. A ani v Asii není zatím realitní sektor tak silný jako před americkým boomem v tomto odvětví, který předcházel krizi – developeři hůře získávají úvěry a banky požadují vyšší minimální splátky realitních půjček.

Byla by proto chyba podléhat přílišnému optimismu. Příští možný pád akciových trhů může zhoršit důvěru, a tím samozřejmě snížit poptávku. Navíc růst cen akcií může být nebezpečný i proto, že bude nutit centrální bankéře k dalším krokům. A při nich mohou chybovat.

Riziko je největší v zemích, kde by bylo potřeba zavést přísnější monetární politiku, tedy především v rozvíjejících se ekonomikách. Čína je typickým příkladem. Zotavení zde probíhá poměrně svižně, a tak by Čína měla monetární kohoutky přitáhnout dříve, než se ceny akcií nafouknou do nekontrolovatelné bubliny. Ovšem Číňanům vyhovuje domácí slabá měna jüan, kvůli vývozu. A nebudou cítit ani tlak vysoké inflace, jako tomu bylo v roce 2008, kdy zkraje roku dosáhl tento ukazatel téměř 9 procent. Dnes spotřebitelské ceny v Číně klesají a málokdo čeká vyšší než tří- až čtyřprocentní inflaci v roce 2010.

Rostoucí ceny akcií znamenají i problém pro země s pohyblivými směnnými kurzy. Místní měny na těchto trzích posilují kvůli přílivu cizích peněz na trh. Zvýšení úrokových sazeb, tedy zpřísnění monetární politiky, může znamenat další lavinu cizích peněz. Tyto země proto stále více kladou důraz na kontrolu přílivu kapitálu. Například Brazílie už zavedla 2procentní daň na cizí investice, aby zastavila posilování domácímu reálu. Tchaj-wan pak 10. listopadu zakázal zahraničním investorům nakupovat garantované dluhopisy. Podobných opatření bude pravděpodobně přibývat.

Inflace – čísla a realita

V oslabených vyspělých zemích je nebezpečí ještě větší. Boom na akciovém trhu může vyvolat předčasné inflační tlaky. Cena ropy je velkým strašákem – meziroční inflace ve většině vyspělých zemí byla v posledních měsících negativní, a to především díky meziročnímu propadu ceny ropy z maxim v polovině roku 2008. To se však bude dramaticky měnit, jakmile se v meziročním srovnání ceny ropy dostaneme k minimům z přelomu let 2008 a 2009, kdy ropa klesla až ke 30 dolarům za barel.

Ve Spojených státech například v září spotřebitelské ceny klesaly o 1,3 procenta, ale v prosinci by už měly růst zhruba o 3 procenta. I kdyby se ropa udržela okolo 80 dolarů za barel, inflace ve Spojených státech se zřejmě udrží nad dvěma procenty celé první pololetí 2010. Podle mnohých ceny ropy dál porostou – Goldman Sachs předpokládá na konci příštího roku cenu zhruba 95 dolarů za barel a dlouhodobé futures koketují s hranicí sta dolarů za barel.

Inflace hnaná vývojem ceny ropy ovšem zřejmě nebude znamenat katastrofu. Při očištění o některé potraviny a pohonné hmoty se pohybuje zhruba okolo 1,5 procenta, navíc kvůli slabší ekonomice dál klesá. K tomu připomeňme nezaměstnanost přes 10 procent, a je jasné, že Spojené státy se aktuálně musejí spíš obávat deflace než inflace.

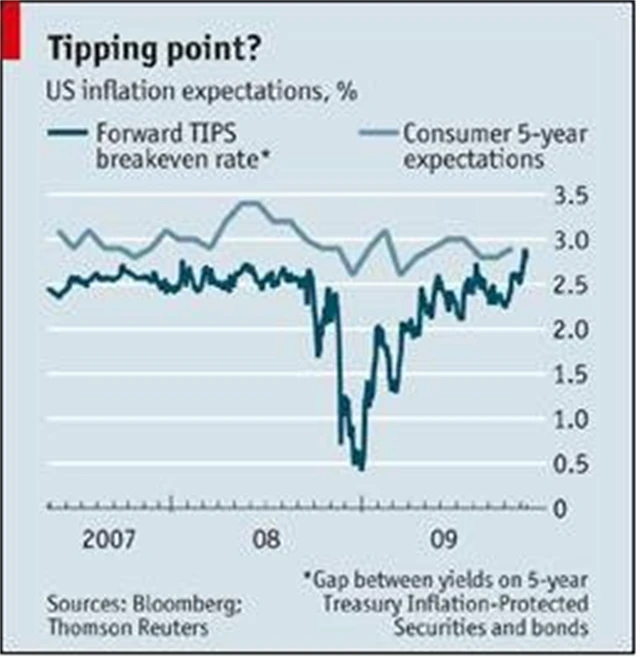

Riziko ovšem spočívá v tom, že rostoucí celková inflace může být špatně interpretována jako důvod pro zpřísnění monetární politiky. Z rozdílu mezi výnosem vládních dluhopisů chráněných proti inflaci a ostatních vládních dluhopisů vyplývá (viz. přiložený graf), že odhady inflace ze strany finančního trhu v posledních měsících rostou, ačkoli očekávání spotřebitelů se v podstatě nemění.

Vince Reinhart z Amerického firemního institutu (American Enterprise Institute) varuje před opakováním toho, co se stalo v letních měsících let 2007 a 2008. V obou případech byl slabý dolar, rostla cena ropy a slábnoucí světová ekonomika vyvolala ostražitost Fedu. Ačkoli nezvedal sazby, nervozita z inflace rostla. ECB pak sazby zvýšila v červenci 2008.

Historie se neopakuje úplně do písmene. Ovšem boom na akciových trzích může vyvolat přehnanou reakci ze strany centrálních bank vyspělého světa. To může znervóznit také mladé trhy, a tím by se mohl svět vrátit zpátky do recese. Ignorovat akciové trhy bankéři úplně nemohou, ale reagovat na ně není o nic lehčí.

Zdroj: The Economist