Kdo a jak vydělává na Wall Street?

Jste chytří a talentovaní a rozhodli jste se využít svých schopností a vytřít zrak milionům ostatních, kteří si o sobě myslí totéž a mají stejné úmysly? Brzy přijde rozčarování: oni mají mnohem lepší počítače (a možná jich mají rovnou několik), jsou ještě ambicióznější, disponují neveřejnými informacemi a týmy analytiků. A co je nejbolestnější? Oni jsou snad možná ještě prohnanější než vy!

Není divu, že se už po několika minutách konfrontace s realitou začnete cítit jako nula. Kdo jsou ve skutečnosti ti "ONI", kteří vám jdou po krku, dělají si zálusk na vaše peníze a chtějí se kochat tím, jak umíráte pomalou smrtí?

1. Ať se děje, co děje, drží akcie - navěky

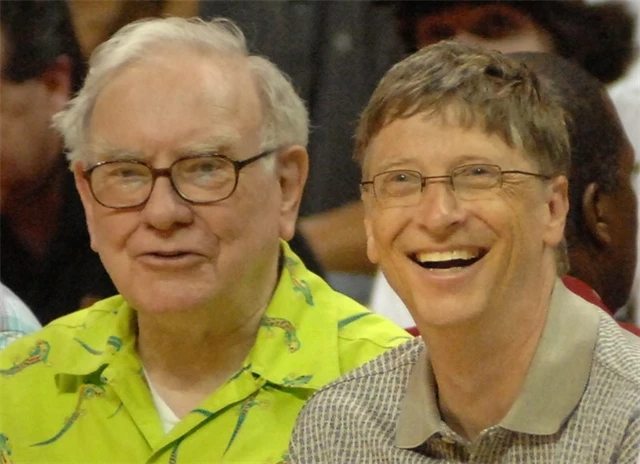

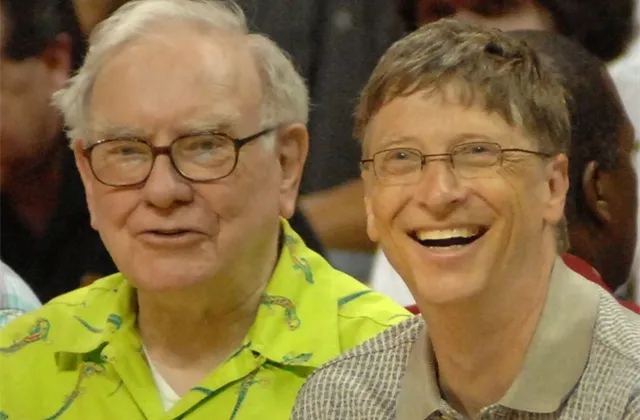

Znáte je: Warren Buffett, Bill Gates a jim podobní. Jde ponejvíc o zakladatele společností, kteří tyto firmy vybudovali, uvedli je na burzu k veřejnému obchodování a jejich akcie nikdy nepustili.

Většina z nás, kteří se je pokoušíme napodobit, dopadne tak, že založí podnik, ten v lepším případě skomírá na hraně rentability, v horším případě zbankrotuje a zbudou doživotní dluhy. Na druhé straně se některým jedincům skutečně podaří prorazit, ještě k tomu ve správný čas nabídnou akcie na burze a skončí jako multimilionáři. Vítěz bere vše.

Jen pro zajímavost, kdyby Bill Gates prodal svou společnost hned na začátku, vydělal by něco kolem 100 milionů dolarů (i to je slušné, řeknete si), ale co to je ve srovnání s 50 až 60 miliardami, na které je odhadováno jeho dnešní jmění!

2. Ať se děje, co děje, drží akcie - bilióntinu sekundy

HFT tradeři. Jak na to? Abyste uspěli, potřebujete kabely zapojené přímo na newyorskou burzu. Počítače pak už udělají službu za vás. Díky neuvěřitelné rychlosti a programům na vyhledávání arbitrážních příležitostí vyděláváte na tom, že prodáte třeba jen o desetinu centu dráže, než jste koupili.

Na burze připadá minimálně polovina obchodů na HFT. Při této představě zamrazí, jedna malá chybička totiž může zapříčinit během několika sekund zhroucení celého trhu (viz flash crash z 6. května 2010).

3. Ať se děje, co děje, vědí to jako první

Insideři, kteří vědí vždy první, kde se co šustne, budou mít vždy navrch. Přestože se občas v médiích rozmázne nějaká ta kauza, jak byl obchodník za nekalé praktiky při obchodování poslán za mříže, stejně se podle odhadů podaří odhalit jen jednu desítitisícinu případů insider tradingu.

Téměř každý manažer hedgeového fondu denně obchoduje na základě neveřejných informací, jinak by neměl žádné výhody oproti svým rivalům. Každý, kdo chce obchodovat s akciemi large-cap společností, nemá bez insider informací šanci.

4. Kogresmeni - legální insider tradeři

Dejme tomu, že politik tuší, jak dopadne hlasování o změně daní, cla nebo jiné státem regulované proměnné, a půjde do akciového kasina, aby umístil odpovídajícím způsobem své sázky (týká se USA - pozn. red.).

Po roce 2007, kdy drtivá většina obyčejných Američanů vlivem krize přišla o podstatnou část úspor, byli kongresmeni jako investorská skupina "v balíku" s průměrnými výnosy kolem 30 % za rok.

5. Výběrčí poplatků

Jak to funguje? Dejme tomu, že drobní investoři chtějí investovat 100 milionů USD. Aby fond umístil tyto finanční prostředky na trh, ukrojí si hned na začátku do svých kapes 2 miliony na poplatcích. Má zaručený slušný výdělek na několik let dopředu, dokud budou investoři ochotni aktiva nechat fondu ve správě, s každými zisky a transakcemi bude inkasovat další a další peníze.

Příkladem za všechny je John Paulson. Během nemovitostní krize v letech 2007 až 2008 zešestinásobil hodnotu svého fondu. Na poplatcích vybral do té doby odhadem miliardu dolarů. Poté fond nalákal nové investory a jeho hodnota stoupla na 30 miliard. Netrvalo dlouho a fond přišel zhruba o 50 % (hodnota aktiv poklesla zhruba na 15 miliard). Sečteno podtrženo, prodělal na trzích 10 miliard. Nicméně, v kapse už měl kolem 3 až 4 miliardy z poplatků, což z něj dělá jednoho z nejbohatších lidí na světě, aniž by udělal něco užitečného. Přišel si na své, i když prodělal mnohem větší obnos ostatním.

Zdroj: StockTwits