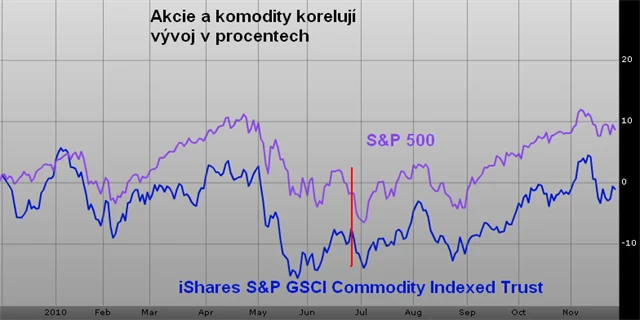

Akcie se chovají jako komodity. Konec diverzifikace?

Akcie a komodity se nějak nemohou vzájemně odtrhnout. Kdo by chtěl diverzifikovat jedno druhým, se špatnou se potáže. Korelace komodit a akcií je nejvyšší za uplynulých 30 let. Ropa, zlato, nebo třeba kukuřice tak přestávají být alternativou akciových sázek.

"Zhruba 40 procent letošních týdenních pohybů indexu S&P 500 lze vysvětlit týdenní fluktuací cen energií," tvrdí Michele Gambera, hlavní kvantitativní analytik UBS Global Asset Management. To je dvakrát více než v posledních 5 letech a dvacetkrát více než v uplynulých dvou desetiletích.

Občas je souvislost skutečně bizarní. Nedávno korelace cen futures cukru a amerických akcií dosáhla 67 procent a byla desetinásobná ve srovnání s hodnotami o pár dní dříve. Jak k podobné korelaci došlo? Howard Simons, stratég Bianco Research, si to vysvětluje tím, že je cukr v současnosti jak růstovou zemědělskou komoditou, tak energetickou komoditou.

Aktuální vývoj amerických akcií sledujte zde

Aktuální vývoj cen komodit sledujte zde

Většina brazilské produkce se totiž používá k výrobě ethanolu. Ten se přidává do paliv a je korelován s cenami ropy. A ty jsou citlivé na ekonomický růst ve světě, který zase souvisí s monetární politikou. A na co jiného reagují akcie, když je výsledková sezóna minulostí?

HFT – počítače nerozlišují

Podle Simonse se ovšem do hry čím dál více dostává také HFT (high-frequency trading, vysokofrekvenční obchodování). Nákupní a prodejní příkazy řízené algoritmy zajišťují obrovskou porci objemů obchodů. A algoritmus nepátrá po příčinách korelace komodit a akcií, zkrátka ji pouze "vidí".

Rostou komodity, a rostou zároveň akcie? Počítač nakupuje oboje. A posiluje tím stávající trend, v tomto případě korelaci akcií a komodit, kterou podpoří další investoři (a počítače). Čert vem fundamenty!

Speciál IW: HFT - vysokofrekvenční počítačové obchodování Hliník, měď a zinek byly podle globálního portfoliového stratéga Credit Suisse Phila Mackintoshe v posledních týdnech v 60 procentech případů předobrazem vývoje akcií firem Nike a Yum Brands. Korelace samozřejmě neznamená souvislost, ale přesto – růst cen komodit signalizuje ekonomické oživení. A to sledují i akcionáři velkých firem, i když z málo souvisejících oborů.

Kvantitativní uvolňování

Hromadné skupování vládních dluhopisů ze strany Fedu dodá komerčním bankám další likviditu. A tak je na místě býčí náhled na celou řadu aktiv, včetně komodit a akcií. Ačkoli jejich korelace byla například loni v podobné situaci výrazně menší.

V blízké budoucnosti tak klasická diverzifikace (snad až na měnovou) nebude fungovat tak silně jako v minulosti. Podle Simonse se její význam časem vrátí, ale do té doby se musejí investoři vyzbrojit pevnými nervy, protože pokud dojde k výprodeji v jedné třídě aktiv, nervozita (nebo popsané souvislosti) strhnou i ty další.

Takže kdo měl dosud pocit, že nemá dostatečně diverzifikované portfolio a má malou pozici v komoditách (drobní investoři je často zcela ignorují), může být hned dvakrát v klidu: diverzifikace nefunguje jako dříve a (nebo protože?) je zahrnuta v samotných akciových titulech z různých sektorů – těžebního, zpracovatelského, ropného. A ty často reagují na vývoj cen komodit.

Zdroj: WSJ