Výsledková sezóna: Tyto faktory jsou mnohdy zajímavější než samotný vývoj zisků

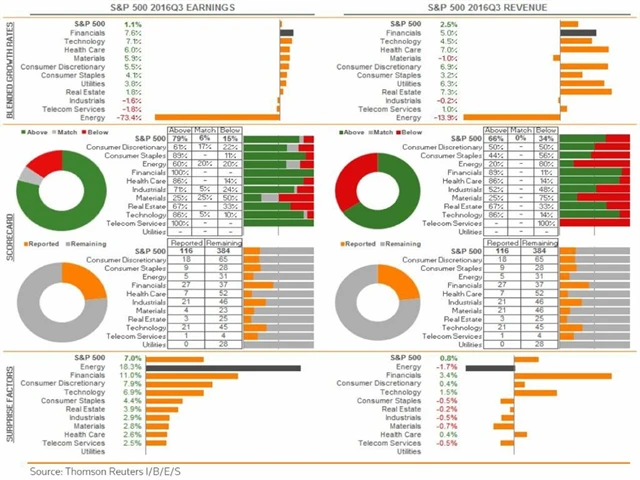

Většina dosud zveřejněných výsledků hospodaření amerických firem za uplynulé čtvrtletí investory příjemně překvapila. Zisk nad odhady reportovalo téměř 80 % společností, které se zatím čísly pochlubily. Vývoj ziskovosti ale není to jediné, co trh bedlivě sleduje.

Pozornost přitahuje mimo jiné vývoj volných peněžních toků (FCF). Ostatně právě na tomto ukazateli je postaveno ocenění pomocí tradičních diskontních modelů. Optikou FCF výnosu (FCF/tržní kapitalizace) se trh aktuálně nachází poměrně hluboko pod úrovní z posledních deseti let. Odráží to pokles marží i vliv nižších cen ropy a jejich dopad do generovaných tržeb. V případě těžařských společností pak roli sehrálo i relativně pomalejší osekávání kapitálových výdajů (alespoň v relaci k prudkému poklesu provozních peněžních toků). Přece jen, zatímco dopad do hospodaření spjatý s poklesem cen ropy nastal prakticky okamžitě (po vypršení nasmlouvaných dodávek), rušení kapacit probíhalo až se zpožděním a mírnějším tempem.

Roli sehrává rovněž pokračující růst akciového trhu, který v minulých letech stál zejména na zvyšování valuací. Příčinu lze hledat v uvolněné měnové politice, se kterou došlo ke snížení atraktivity substitučního finančního aktiva v podobě dluhopisů a růstu "přebytečné" likvidity na trzích.

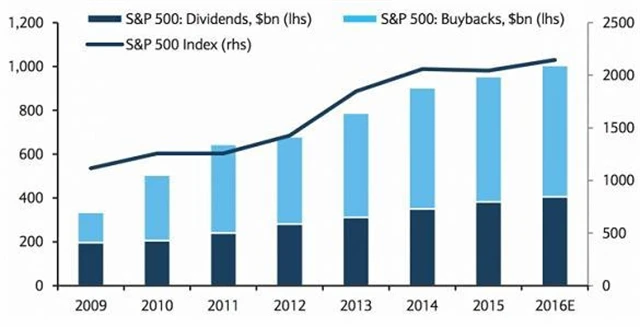

V návaznosti na volné peněžní toky bezesporu stojí za diskuzi možné navýšení dividendových plánů firem. Odhad dividendového výnosu akcií z indexu S&P 500 pro letošní rok dosahuje 2,1 %, což odpovídá průměrné hodnotě z posledního desetiletí.

Dividendy, nebo zpětné odkupy?

Dividendový výplatní poměr je nyní pod historickým průměrem. S ohledem na tvorbu volných peněžních toků nicméně nepočítáme s tím, že by mělo docházet k výraznému plošnému růstu dividend. Je potřeba mít na paměti, že trh vnímá dividendu jako dlouhodobý závazek, ke kterému se společnosti nechtějí příliš upisovat.

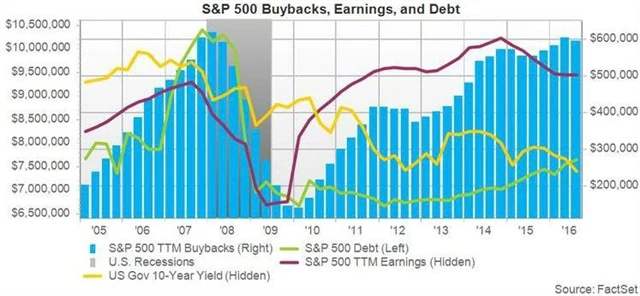

I proto budou přednost zřejmě nadále dostávat spíše zpětné odkupy akcií. U řady společností (zejména těch s nízkou valuací a dobrou návratností investovaného kapitálu) jde o rozumný způsob nakládání s finančními prostředky, u některých ale platí, že jde o signál nedostatku zajímavých investičních a podnikatelských příležitostí. Viníkem jsou v tomto směru do jisté míry nízko položené sazby, které deformují hodnotu peněz a komplikují rozumnou alokaci kapitálu.

Vývoj zadlužení signalizuje, že poptávka společností po dluhovém financování v předchozích letech pozvolna rostla. Navzdory nízkým sazbám se nicméně agregovaná hodnota čistého dluhu vůči provoznímu zisku EBITDA pohybuje poblíž pětiletých průměrů. Na desetiletém horizontu je pak hluboko pod průměrem, což je ale dáno nadměrnou pákou předcházející finanční krizi. Celkově tak zadlužení nedosahuje nikterak přehnaných hodnot.

Návratnost investovaného kapitálu v posledních letech ovšem klesá. Jinými slovy, firmy nedokáží získaný kapitál investovat při stejné návratnosti jako v minulosti. Hlavní vina leží na energetickém sektoru, lze nicméně pojmout podezření, že se jedná o potvrzení výše zmíněné obavy z nedostatku zajímavých investičních příležitostí. I proto není nikterak neobvyklé (a s ohledem na levné financování je to vlastně i poměrně rozumné) využití dluhových linek k odkupu vlastních akcií.

Pozor na blackout

Když už jsme nakousli zpětné odkupy akcií, je potřeba vyslovit i jednu technickou připomínku. V rámci regulatorních nařízení existuje takzvaná "blackout" perioda, během které mají firmy zakázáno na trhu skupovat vlastní akcie. Tato doba nastává s pětitýdenním předstihem před zveřejněním hospodářských výsledků. Netřeba asi připomínat, že právě zpětné odkupy jsou přitom významným zdrojem poptávky po akciích. Minimálně tak platí, že společnosti nyní nemohou na trhu "intervenovat" s cílem chránit cenu svých akcií.

Výsledková sezóna za třetí čtvrtletí by měla přinést jen mírný růst tržeb při zhoršení marží. Nejvíce se pod to podepíše energetický sektor. Marže by již nicméně měly narazit na své dno. Dividendy nejspíše dramaticky neporostou, realizace kapitálové politiky tak zřejmě bude nadále vedena spíše po lince akciových odkupů. Ty se ale nyní u většiny firem dostávají do "blackout" periody, takže případné poklesy nebudou moci firmy vyhlazovat na straně poptávky.

Aktualita pro rok 2026

Aktuality