Americké akcie ve volném pádu: Proč by se (ne)měl zastavit?

Index volatility VIX 5. ledna vzrostl o 115,6 % a hlavní americké akciové indexy i po napravení části ztrát odepsaly přes 4 %. Tak to bychom měli.

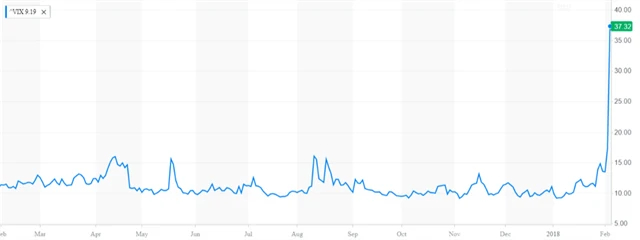

Volatilita na americkém akciovém trhu v posledních dnech narostla, až do pondělí se ale dalo mluvit o postupném, ne jakkoli výjimečném vzestupu. Pondělní exploze byla historicky rekordní.

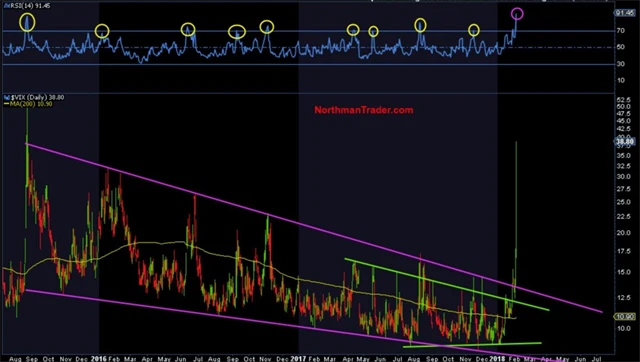

VIX 5. února 2018

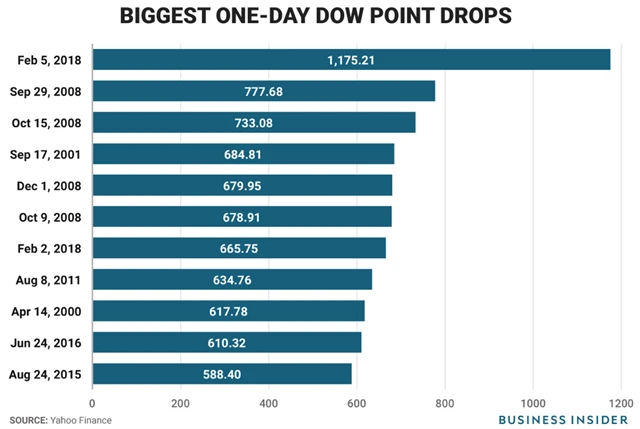

Není divu, že bodově (ne procentuálně) index Dow ztratil nejvíce v historii.

Největší bodové propady indexu Dow

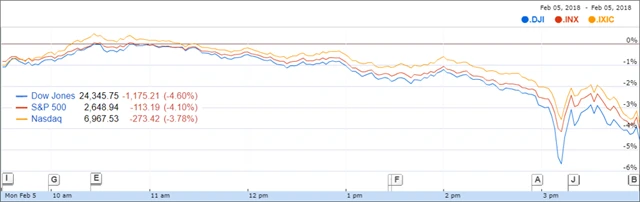

Hlavní americké indexy odevzdaly po pondělním propadu za poslední týden v podstatě veškeré letošní rychlé zisky. S&P 500 a Dow jsou od začátku roku v mírné ztrátě, Nasdaq Composite se drží na zelené nule.

Americké akcie 5. února 2018

Situace tedy je, a přece není stejná jako na začátku roku. V té době se totiž navlékaly další a další korálky na rekordní šňůru dnů bez procentního, tříprocentního či pětiprocentního sestupu z historického maxima a korekce se zdála být v nedohlednu. Teď k ní schází zhruba jeden další den, jakým bylo pondělí 5. února.

Proč akcie na přelomu ledna a února začaly tak strmě klesat? Vedle analytiky oblíbeného neformálního vysvětlení, že "asi někdo prodává, ale nikdo nechce nakupovat", lze nadhodit řadu teorií a "zaručených informací". Alespoň tři základní připomeňme, byť bez ambice je prověřit, protože to bude možné nejdříve někdy ve středně vzdálené budoucnosti:

- Akcie ztrácejí, protože se daří byznysu, míra nezaměstnanosti je nízká a roste tlak na mzdy. To se postupně bude propisovat do ziskových marží.

- Akcie ztrácejí, protože silná ekonomická data přimějí Fed (platí to i pro další centrální banky) zpřísňovat měnovou politiku rychleji, než se čekalo.

- Akcie ztrácejí, protože se o kapitál na trhu bude potřeba více prát. Americká vláda si plánuje letos rekordně půjčovat, přičemž poptávka po jejích dluhopisech nemusí být tak silná, jak byly USA v posledních minimálně dvaceti letech zvyklé. Vyšší požadované výnosy na sebe nenechají dlouho čekat, což se odrazí i v ocenění akcií. Kapitál zkrátka může být dražší.

V podobně rychlých propadech každopádně hrají roli psychologie a také (a to především) automatické obchodní příkazy. Úvodní poklesy, ať už vyvolané čímkoli, s sebou strhávají stále další pojistky v podobě stop-lossů, zatímco nákupních příkazů nějakých 5 % pod vrcholem čeká minimum. Ale může jich nyní přibývat.

Proč? Protože pokud dosud mohl trh růst i při dlouhodobě vysokém ocenění a investoři si uměli nacházet argumenty pro další nákupy, nyní by tyto faktory měly působit jako ještě směrodatnější. Růst zisků i tržeb firem, daňová reforma, solidní růst ekonomiky (a to i té světové), jistě by se toho našlo více. A valuace po propadu z uplynulého týdne, byť stále nepůsobí jako zboží ve výprodeji, jsou nepochybně ještě atraktivnější.

Nesmíme ale zapomínat na to, že s růstem ekonomiky roste i riziko vyšší míry inflace, na niž by mohla reagovat centrální banka rychlejším zpřísňováním měnové politiky. V pondělí 5. února ale vedle poklesu cen akcií došlo, celkem logicky, také k propadu výnosů amerických vládních dluhopisů. Jako kdyby tradiční příklon k jistotě v podobě dluhů vlády po pár týdnech opět naplno zafungoval. Uvidíme.

Výnos 10letých vládních dluhopisů USA

Fundamenty (nejen) americké ekonomiky by měly být pro akcie nadále podporou. To ovšem neznamená, že ceny akcií nemohou klesnout o dalších několik procent, aby teprve na nižší úrovni trh jako celek shledal, že až právě tyto sražené ceny odpovídají uvedeným fundamentům. O sérii rekordů z předchozích týdnů a měsíců se pak bude minimálně dočasně hovořit jako o střednědobém vrcholu.

Psychologie je ale mocná čarodějka a propady umí vystrašit i jinak klidné tržní mazáky. Sestup akciových indexů může pokračovat a ohrozit i měsíc vzdálené deváté narozeniny amerického akciového býka (vlastně lépe hovořit o devátém výročí růstu, zastánci přesnějšího výkladu považují býčí trend v USA za ani ne pětiletý). Série pondělních vyjádření burzovních (ne)guruů a grafů budiž inspirací pro vyznavače černých scénářů, optimisté z nich naopak dokáží vyždímat novou naději (sbírku si doplňujte podle chuti).

- Ray Dalio (Bridgewater Associates): Podobné výprodeje jsou typické pro závěr růstového cyklu.

- Art Cashin (UBS): Propad pod minima z úvodu pondělní seance znamená, že korekce může mít delšího trvání.

- Jeff Kilburg (KKM Financial): Volatilita vystřelila po propadu pod 50denní klouzavý průměr, pro technické tradery významný.

- Quincy Krosbyová (Prudential Financial): Na podobné výplachy už nejsme zvyklí. Z dlouhodobého hlediska stále nejde o nic významného, psychologicky je ale prudkost propadu podstatná.

- Bruce Bittles (Robert W. Baird & Co.): Donedávna byl pokles cen akcií doprovázen poklesem výnosů na trhu s dluhopisy. Tato korelace se nyní otáčí. Při současných valuacích aby investor pohledal bezpečný přístav. Není se kde schovat.

- Bílý dům: Vždy nás znepokojují poklesy na akciovém trhu, zároveň ale máme důvěru v ekonomické fundamenty.

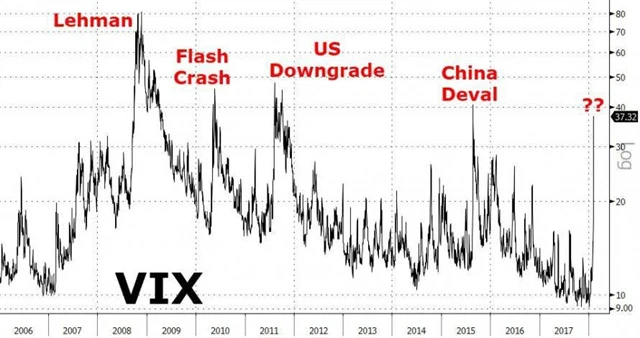

S&P 500 5. února 2018VIX - největší nárůsty za uplynulou dekádu

VIX vystoupil ze sestupného trendu

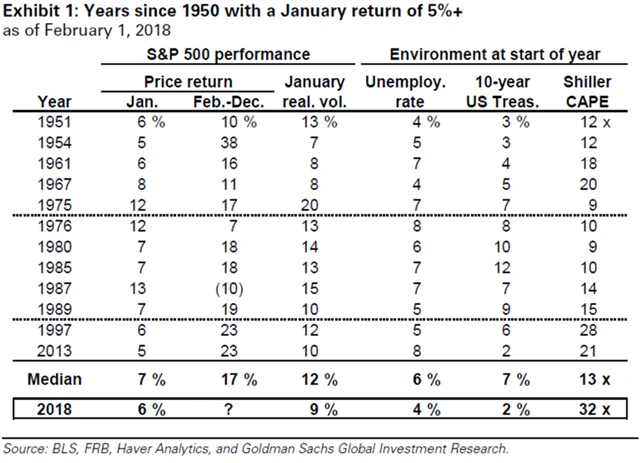

Že nemusí být tak zle? Vývoj cen akcií v USA po lednových růstech alespoň o 5 %