Akcie: Lze čekat (další) posilování finančního sektoru?

Velkým tématem pro investory je v současnosti vyšší inflace a její dopady na jednotlivé sektory ekonomiky. Pod tlakem se na jaře ocitly zejména růstové tituly v čele s technologickými společnostmi. Peníze investorů naopak proudily do odvětví financí, energetiky a základních surovin, která nejvíce trpěla uzavřeními ekonomiky kvůli pandemii covidu-19. Specificky pro banky je pak navíc obecně slibným faktorem hospodářské oživení.

Finanční tituly mají tendenci na burze překonávat průměr v době, kdy se obnovuje aktivita v průmyslu, rostou sazby, výnosová křivka je strmější a rostou inflační očekávání. A to vše si mohli investoři na jaře odškrtnout jako splněné.

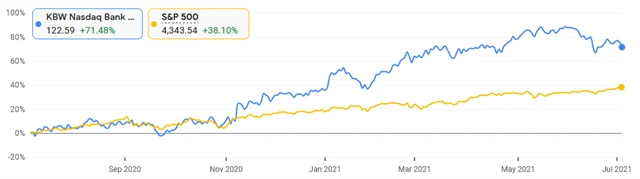

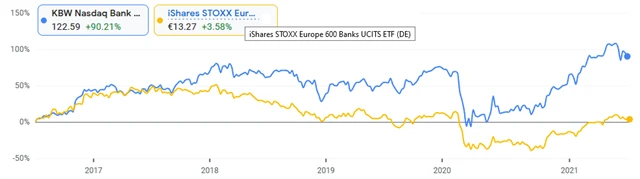

Americké bankovní tituly déle než dekádu zaostávaly za výkonností akciového trhu jako celku. To potvrzuje relativní ukazatel růstu cen akcií bank v poměru k celému indexu S&P 500. Ačkoli tak letos bankovní akcie prudce získávaly na hodnotě (a v červnu korigovaly), z dlouhodobého hlediska mají stále co dohánět. V této souvislosti se hodí zmínit, že banky jako sektor postupně zlepšují své parametry ESG (ekologičnost, společenskou odpovědnost a kvalitu řízení) a akciové fondy zaměřené na ESG ve stejné době získávají na popularitě.

Zátěžové testy dopadly dobře

Velké banky v USA se navíc v červnu dočkaly další vzpruhy. Nově již nebudou čelit omezením z doby pandemie v oblasti zpětných odkupů akcií a vyplácení dividend. Americká centrální banka totiž uvedla, že bankovní sektor prošel úspěšně zátěžovými testy. V hypotetickém zátěžovém scénáři by 23 největších bank v USA utrpělo celkově ztrátu okolo 474 miliard dolarů, kapitálovým požadavkům Fedu (5 %) by však stále vyhovovaly více než dvojnásobně (10,6 %).

Výsledky testů byly úlevou pro Wall Street, rozhodnutí se ale do značné míry čekalo. Čeká se, že banky jako JPMorgan, Bank of America nebo Goldman Sachs budou v příštích čtyřech čtvrtletích schopné souhrnně akcionářům vyplatit přes 100 miliard USD.

Banky v testu čelily hypotetické situaci nárůstu míry nezaměstnanosti na 10,75 %, propadu akciového trhu na polovinu a ekonomickému poklesu o 4 % taženému především hlubokými ztrátami v sektoru komerčních nemovitostí. Za poslední rok provedl Fed tři zátěžové testy s několika různými hypotetickými recesemi a všechny potvrdily, že bankovní systém má silné základy.

Výhled do budoucna

Investory do akcií finančních společností bude nadále mimořádně zajímat měnová politika Fedu. Ten v červnu naznačil, že by mohl začít zvedat sazby dříve, než se čekalo, a také by mohl začít snižovat objemy odkupů aktiv. Některé akciové sektory si v reakci na toto oznámení připsaly jednu z nejhlubších týdenních ztrát v letošním roce, pro banky to naopak byla příznivá zpráva.

Ať nastane jakákoli varianta, tedy že se vyšší americká inflace ukáže jako být dočasná a nevyžadující rychlé zvedání úrokových sazeb, nebo bude inflace zvýšená po delší dobu, měly by z toho bankovní tituly vyjít dobře. A netýká se to jen finančních titulů v USA, ale i v Evropě.

Zdroj: Fincentrum & Swiss Life Select