Jasná řeč grafů o nejasné situaci na trzích aneb Proč po týdenním růstu cen amerických akcií nejsme o nic moudřejší

Americké akcie mají za sebou růstový týden. Index S&P 500 (a nejen ten) se navíc vrátil nad 50denní klouzavý průměr. Nic světoborného se ale zatím neděje, býci prominou.

Index S&P 500 má za sebou týdenní růst o 2,55 %. Trh neváhal s proražením nad 3 900 a nad 50denní průměr, rychle ale narazil "o patro výše" na 4 000. Pro případný další růst cen akcií bude podstatné udržení supportu na 3 900.

V týdnu přitom oznamují hospodářské výsledky velké technologické firmy, jejichž akcie mají v indexech největší váhu. Jeden z katalyzátorů dalšího většího pohybu na trhu je tedy jasný.

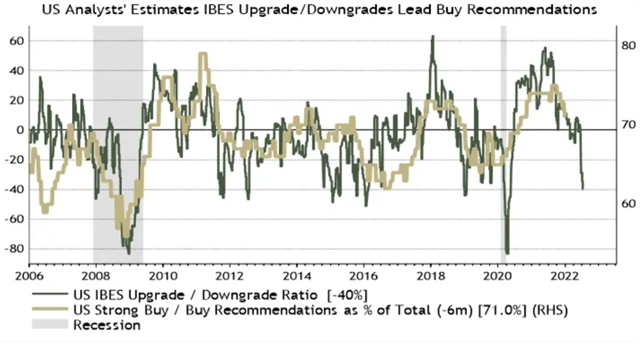

Analytici přitom pokračují v celkovém snižování odhadů ziskovosti amerických firem. Počet nákupních doporučení na akcie tento vývoj výhledů historicky brzy následoval.

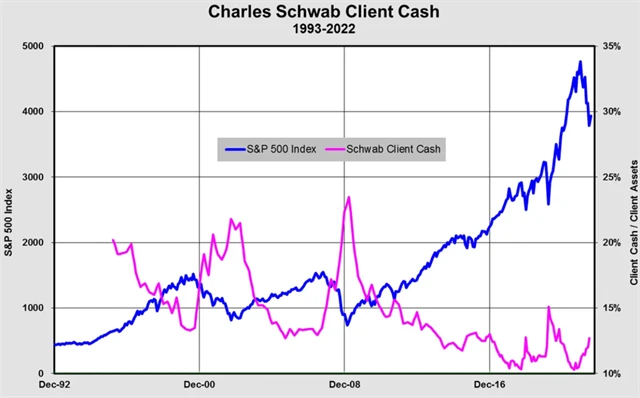

V portfoliích drobných investorů v USA je stále větší podíl hotovosti. Na kontrariánský signál (k nákupu akcií) je to ale v historickém srovnání stále málo.

Zmínili jsme hospodářské výsledky největších firem, hlavní událostí začínajícího týdne ale bude zasedání FOMC. Trh očekává od Fedu zvýšení základní sazby o dalších 75 bazických bodů a potvrzení jestřábí rétoriky ohledně dalšího vývoje měnové politiky. Výraznější zvýšení sazeb by bylo bez případného uklidňujícího komentáře Jeromea Powella trhem vnímáno nepříznivě. Investory bude zajímat názor centrální banky na vývoj ekonomiky, která v současnosti nevykazuje zrovna zázračné statistiky. Rizikem je vedle vysoké inflace ve stále větší míře také možná recese, konkrétně její povaha (hloubka a délka).

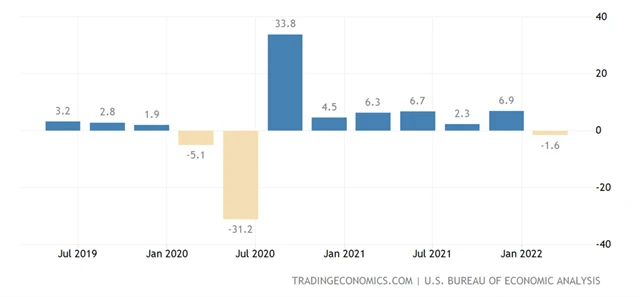

V prvním kvartálu americký HDP klesl mezičtvrtletně anualizovaně o 1,6 %, ve čtvrtek 28. července vyjdou první odhady výkonu americké ekonomiky v obrobí od dubna do června. Ekonomové počítají s mírným růstem, případné negativní překvapení a pokles HDP by mohly na trh zapůsobit i psychologicky. Technicky by totiž byla naplněna běžná definice recese (pokles HDP ve dvou čtvrtletích po sobě).

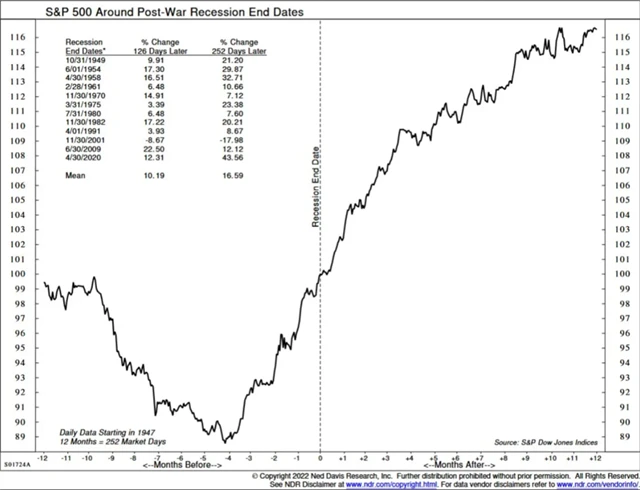

V souvislosti s recesí si připomeňme, že v průměru americké akcie najdou cenové dno zhruba čtyři měsíce před koncem recese v USA.

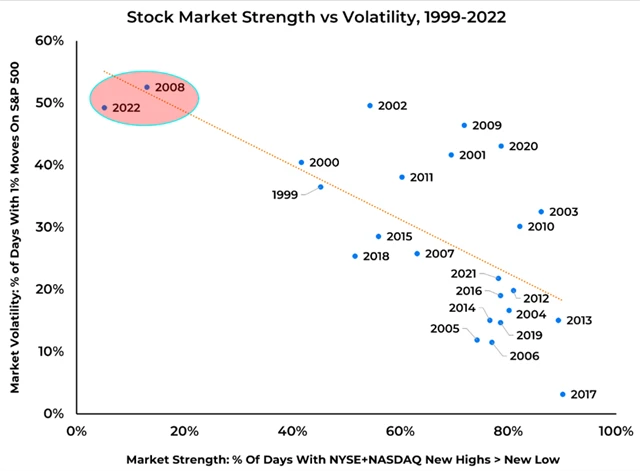

S výjimkou bleskové recese na začátku roku 2020 prodělaly Spojené státy období sešupu ekonomické aktivity během finanční krize. V říjnu 2008 byly sázky na hotovost ze strany velkých podílových fondů obdobné jako nyní, trh to měl v té době k cenovému dnu ale ještě nějakých 30 % daleko. Dobré vědět, že jako kontrariánský signál tehdy vysoký podíl hotovosti zrovna dvakrát nezafungoval. Trh je přitom v současnosti podobně slabý a volatilní jako tehdy.

Tehdy se možná ještě tolik "negooglilo", v pozdějších letech nicméně výrazné nárůsty četnosti vyhledávání pojmu "medvědí trh" v nejpoužívanějším vyhledávači na Západě celkem spolehlivě korespondovaly s významnými cenovými dny na akciovém trhu.

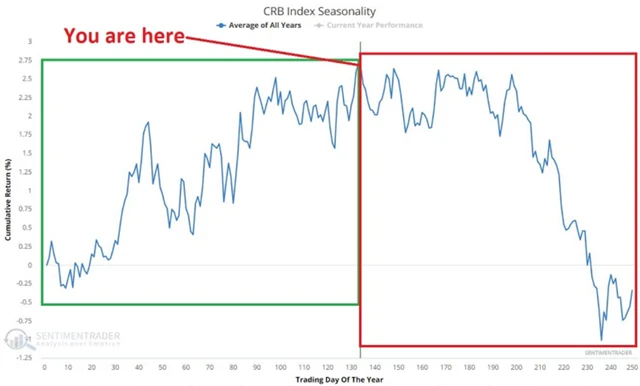

Fedu záleží vedle zaměstnanosti v USA hlavně na inflaci. Ta je v Americe nad 9 %, nicméně ceny komodit ze svých letošních maxim již výrazně zkorigovaly. Pro jejich případný nový růst aktuálně nehovoří ani historická sezónnost (i když opatrně s takovými grafy).

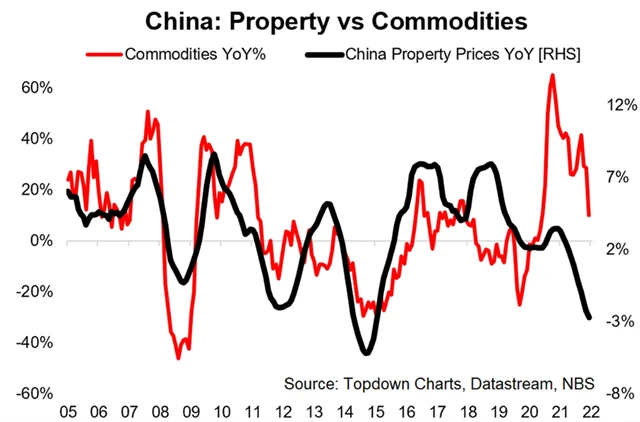

Pokud by předstihovým ukazatelem pro ceny komodit měly být (tak jako v minulosti) ceny nemovitostí v Číně, byl by to další argument pr nižší ceny komodit, potažmo zpomalení inflace.

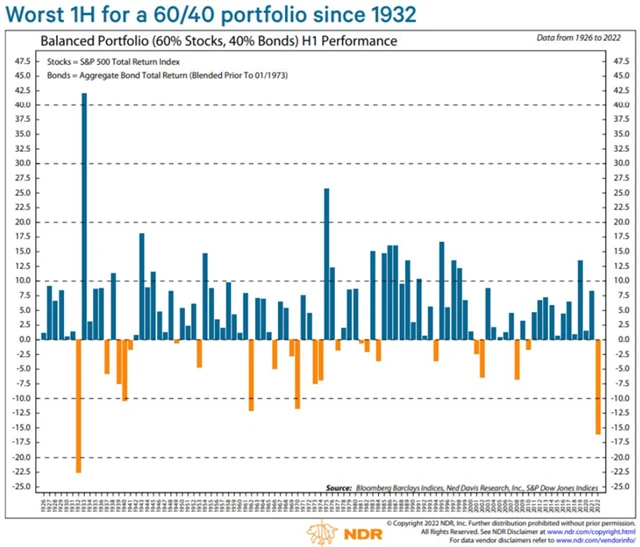

Nižší inflace by měla být pro akcie celkově příznivým faktorem, byť není tak úplně snadné odhadnout, jak by se pak dále choval Fed, jak by se vyvíjely výnosy amerických vládních dluhopisů (pro ocenění akcií důležité) a co by to vše provedlo se ziskovostí amerických firem. Do hry do značené míry vstupuje také silný dolar. Po katastrofálním prvním pololetí pro akcie i bondy v USA se ale dá říci, že tato důležitá a do značné míry "benchmarková" aktiva mohou v dalších měsících snad jen příjemně překvapit.

Zdroj: TOPDOWN CHARTS, Ned Davis Research, Charles Schwab, SentimenTrader, @WillieDelwiche

Aktualita pro rok 2026

Aktuality